4.16. как платить налоги, если вами потеряно право на использование упрощенной системы налогообложения

4.16. как платить налоги, если вами потеряно право на использование упрощенной системы налогообложения

В этом разделе мы рассмотрим различные вопросы, возникающие при обратном переходе с упрощенной на общую систему налогообложения.

4.16.1. Условия принудительного перехода на общий режим налогообложения

В пункте 3 статьи 346.12 Налогового кодекса РФ перечислены отдельные категории налогоплательщиков, которые не имеют права применять упрощенную систему налогообложения (пп. 1-13), и установлены условия ее применения (пп. 14–16).

Обращаем внимание, что пункт 3 статьи 346.12 Налогового кодекса РФ определяет не критерии, которым должны соответствовать организации и индивидуальные предприниматели на момент перехода на УСН, а условия, при которых они в принципе не вправе применять этот налоговый режим. Поэтому очевидно, что налогоплательщики, соответствующие установленным в пункте 3 статьи 346.12 Налогового кодекса РФ условиям на момент перехода на УСН и нарушившие их в процессе применения «упрощенки», должны вернуться на общий режим налогообложения.

Между тем механизм возврата на общий режим налогообложения прописан в действующей редакции главы 26.2 Налогового кодекса РФ не для всех случаев нарушения условий применения УСН: пункт 4 статьи 346.13 Налогового кодекса РФ обязывает налогоплательщиков вернуться на общий режим налогообложения только при превышении предельной величины дохода и остаточной стоимости основных средств и нематериальных активов. Однако, несмотря на это, официальные органы требуют осуществлять возврат на общий режим налогообложения в 2006 г. в порядке, установленном пунктом 4 статьи 346.13 Налогового кодекса РФ, при нарушении и других условий, установленных статьей 346.12 Налогового кодекса РФ. Такова позиция Минфина России, изложенная, в частности, в Письмах от 5 августа 2004 г. № 03-03-02-04/1/2 и от 28 января 2005 г. № 03-03-02-04/1/25.

Со вступлением в силу статьи 1 Федерального закона от 21 июля 2005 г. № 101-ФЗ, изменившей редакцию главы 26.2 Налогового кодекса РФ, ситуация изменилась.

Согласно пункту 4 статьи 346.13 Налогового кодекса РФ налогоплательщик признается утратившим право на применение УСН при нарушении им любого из установленных в пунктах 3 и 4 статьи 346.12 Налогового кодекса РФ требований.

Кроме того, в 2007 году «покинуть» УСН придется тем, чей доход по итогам отчетного (налогового) периода, определяемый в соответствии со статьей 346.15 и подпунктами 1 и 3 пункта 1 статьи 346.25 Налогового кодекса РФ, превысит 20 млн. руб. (без учета индекса дефлятора).

4.16.2. Дата перехода на общий режим налогообложения

Если условия применения «упрощенки» все же нарушены, то организация вынуждена вернуться на общий режим налогообложения. Возникает вопрос: с какого момента организация должна снова платить налог на прибыль, налог на имущество, НДС, ЕСН?

Ответ на этот вопрос мы можем найти в пункте 4 статьи 346.13 Налогового кодекса РФ. Исчисление и уплату налогов в общем режиме налогообложения надо производить за тот квартал, в котором были нарушены условия использования упрощенной системы налогообложения.

ПРИМЕР

С 1 января 2007 года ООО «Кристалл» использует упрощенную систему налогообложения.

Вариант 1.

Остаточная стоимость имущества ООО «Кристалл» на 1 июля 2007 года составила 102 млн руб. То есть нарушение произошло во II квартале. Следовательно, с 1 апреля 2007 года ООО «Кристалл» должно рассчитывать и уплачивать налоги в общеустановленном порядке.

Вариант 2.

За 9 месяцев 2007 года доход предприятия составил 16 млн руб. Следовательно, с 1 июля 2007 года ООО «Кристалл» принудительно переведено на общий режим налогообложения. Предприятие должно заплатить налог на прибыль, ЕСН, НДС и налог с продаж за III и IV кварталы 2007 года.

4.16.3. Как правильно рассчитать сумму налога при переходе на общий режим налогообложения

При переходе на общий режим налогообложения рассчитывать и платить налоги нужно в том порядке, который предусмотрен для вновь созданных организаций или вновь зарегистрированных предпринимателей. Такое положение установлено пунктом 4 статьи 346.13 Налогового кодекса РФ.

Порядок расчета и уплаты налога на прибыль

Согласно пункту 6 статьи 286 Налогового кодекса РФ вновь созданные организации должны платить ежемесячные авансовые платежи по прошествии квартала с даты их государственной регистрации. Следовательно, при потере права на использование упрощенной системы налогообложения организация должна заплатить налог на прибыль, фактически полученную за тот квартал, в котором это право было утрачено. Сумму прибыли нужно рассчитывать на основании положений главы 25 Налогового кодекса РФ.

Авансовый платеж надо сделать не позднее 28-го числа месяца, следующего за этим кварталом.

ПРИМЕР

ООО «Жасмин» утратило право на применение упрощенной системы в третьем квартале 2006 года. Сопоставив доходы и расходы организации за этот период, бухгалтер выявил прибыль в размере 10 000 руб. До 30 октября 2006 года

(перенос с воскресенья 28 октября) ООО «Жасмин» должно перечислить в бюджет 2 400 руб. (10 000 руб. Ч 24 \%) и сдать в налоговую инспекцию декларацию по налогу на прибыль.

В бухгалтерском учете организации это будет отражено проводками:

ДЕБЕТ 99

КРЕДИТ 68 субсчет «Расчеты по налогу на прибыль»

– 2 400 руб. – начислен налог на прибыль за III квартал;

ДЕБЕТ 68 субсчет «Расчеты по налогу на прибыль» КРЕДИТ 51

– 2 400 руб. – перечислен в бюджет налог на прибыль.

В дальнейшем авансовые платежи по налогу на прибыль надо перечислять по окончании отчетного периода. Отчетным периодом может быть либо квартал, либо месяц.

Ежеквартальные авансовые платежи по налогу на прибыль рассчитываются исходя из фактически полученной прибыли за текущий квартал. При этом доходы от реализации товаров, работ или услуг за предыдущие четыре квартала не должны превышать три миллиона рублей в квартал. Такое условие установлено пунктом 3 статьи 286 Налогового кодекса РФ. Аванс надо перечислять в бюджет не позднее 28-го числа после того, как квартал закончился.

Бухгалтер должен в каждом квартале отслеживать размер доходов, полученных организацией за последние 4 квартала. Как только сумма доходов за IV квартал подряд превысила установленный предел, нужно сразу же рассчитывать и уплачивать ежемесячные авансовые платежи.

Ежемесячные платежи можно определять двумя способами:

• исходя из фактически полученной прибыли;

• исходя из суммы налога на прибыль за предыдущий квартал.

В первом случае отчетным периодом является один месяц, два месяца, три и так далее. Аванс перечисляется не позднее 28-го числа месяца, следующего за отчетным периодом.

Во втором случае делать авансовые платежи нужно не позднее 28-го числа текущего месяца. Сумма аванса рассчитывается путем деления на три суммы налога на прибыль, начисленного за предыдущий квартал. После окончания квартала необходимо определить налог на прибыль за квартал и сравнить его с общей суммой перечисленных авансовых платежей. Полученную разницу нужно доплатить в бюджет в течение 28 дней после окончания квартала.

Метод учета доходов и расходов

Еще один немаловажный вопрос связан с методом учета доходов и расходов в целях налогового учета. Напомним, что при использовании упрощенной системы налогообложения организации должны отражать доходы и расходы кассовым методом.

После потери права на использование упрощенной системы налогообложения рассчитать сумму налога на прибыль организация сможет лишь при условии, что сумма выручки (без учета НДС) за предыдущие четыре квартала не превышала в среднем 1 млн руб. в квартал.

Если же это условие оказалось нарушенным, то после перехода на общий режим налогообложения организации придется учитывать доходы и расходы для расчета налога на прибыль методом начисления.

При переходе с упрощенной системы налогообложения на общий режим, когда кассовый метод учета доходов и расходов организации сменяется методом начисления, могут возникнуть сложные ситуации, например:

1. Организация получила аванс по договору в то время, когда применялась «упрощенка», то есть кассовый метод. Сумма аванса была включена в состав доходов организации, а в составе расходов были отражены соответствующие затраты организации. Отгружена же продукция была значительно позже, когда организация уже потеряла право на использование упрощенной системы налогообложения. Применяя метод начисления, организация вновь должна включить в состав доходов и расходов те же самые суммы второй раз.

2. В период применения «упрощенки» организация отгрузила товар покупателю или сдала выполненные работы заказчику. Оплата же за отгруженную продукцию или выполненные работы была получена позже, когда организация перешла на общий режим налогообложения и стала рассчитывать свои доходы и расходы методом начисления. Получается, что доходы и расходы от таких сделок не отразятся в налоговом учете организации ни разу.

На сегодняшний день официальных разъяснений о том, как платить налог на прибыль в этих ситуациях, нет.

В департаменте налогообложения прибыли МНС России считают, что, если доходы и расходы были учтены при расчете единого налога в период применения организацией упрощенной системы налогообложения, при переходе на общий режим налогообложения второй раз их учитывать не следует.

Доходы и расходы, не оплаченные во время использования «упрощенки», по мнению налоговиков, нужно включать в состав внереализационных доходов и расходов при расчете налога на прибыль.

Порядок расчета и уплаты НДС

После возвращения на общий режим налогообложения организация или индивидуальный предприниматель становятся плательщиками НДС начиная с того периода, в котором они нарушили условия применения «упрощенки».

Сумма НДС за тот квартал, в котором было утрачено право на применение «упрощенки», уплачивается в бюджет либо за счет средств, полученных от покупателей, либо за счет собственных средств (письмо МНС РФ от 07.03.2003 № 22-2-16/565, от 22.07.2003 № ВГ-6-03/807).

ПРИМЕР

Организация ООО «Маяк» потеряла право использовать упрощенную систему налогообложения во II квартале 2007 года. При этом выручка составила: – за апрель – 800 000 руб.; – за май – 700 000 руб.; – за июнь – 500 000 руб. Выручка, полученная во II квартале, подлежит обложению НДС:

(800 000 руб. + 700 000 руб. + 500 000 руб.) Ч 18 \% = 360 000 руб.

Если организация платит этот налог за счет собственных средств, то в бухгалтерском учете начисление НДС отразится следующей проводкой:

ДЕБЕТ 91-2

КРЕДИТ 68 субсчет «Расчеты по НДС»

– 360 000 руб. – восстановлен НДС.

Сумма восстановленного НДС не уменьшает налогооблагаемую прибыль. Если же организация сможет взыскать НДС с покупателей, то в бухгалтерском учете это отразится так:

ДЕБЕТ 90 субсчет «НДС»

КРЕДИТ 68 субсчет «Расчеты по НДС»

– 360 000 руб. – восстановлен НДС;

ДЕБЕТ 62

КРЕДИТ 90 субсчет «Выручка»

– 360 000 руб. – отражена задолженность покупателей по НДС.

Напомним, что НДС можно платить двумя способами: ежемесячно и ежеквартально. Последний способ могут использовать организации, ежемесячная выручка которых в течение квартала без учета НДС не превысила двух миллионов рублей. Это установлено пунктом 2 статьи 163 Налогового кодекса РФ. Остальные организации должны перечислять налог ежемесячно.

В статье 163 Налогового кодекса РФ четко не сказано, за какой квартал, текущий или предыдущий, берется выручка. Налоговики считают, что нужно ориентироваться на выручку текущего квартала. Это указано в письме МНС России от 28.03.2002 г. № 14-1-04/627-М233. В нем говорится, что, если в каком-либо месяце выручка превысит один миллион рублей, предприятие теряет право отчитываться ежеквартально.

В связи с этим возникает вопрос: если организация утратила право на применение «упрощенки» и при этом сумма выручки за какой-либо месяц последнего квартала превысила один миллион рублей, придется ли ей платить пени? Ведь по действующему законодательству она должна была уплачивать НДС ежемесячно.

Штрафовать фирму или взыскивать пени за просрочку не будут, если выполнено условие пункта 4 статьи 346.13 Налогового кодекса РФ, а именно: задолженность по НДС нужно погасить в течение квартала, в котором организация перешла на общий режим налогообложения. Если квартал истек, а налоги не уплачены, пени и штрафы надо платить с 1-го числа месяца, следующего за кварталом.

Пени начисляются за каждый календарный день просрочки по уплате налога (ст. 75 Налогового кодекса РФ). Размер пени определяется в процентах от неуплаченной суммы налога. Процентная ставка равна 1/300 ставки рефинансирования Банка России, которая в настоящее время составляет 10 \% годовых.

ПРИМЕР

Используем условия предыдущего примера.

За апрель ООО «Маяк» должно было заплатить НДС в размере 144 000 руб. (800 000 руб. Ч 18 \%) в срок до 20 мая, а за май – 126 000 руб. (700 000 руб. Ч 18 \%) до 20 июня.

Предположим, что 30 июня в бюджет была перечислена сумма НДС за апрель в размере 144 000 руб. Так как это сделано в течение того квартала, в котором ООО «Маяк» перешло на общий режим налогообложения, то пени за апрель не начисляются.

20 июля ООО «Маяк» перечислило НДС за май и июнь в размере 126 000 руб. и 90 000 руб. (500 000 руб. Ч 18 \%) соответственно.

За май будут начислены пени, так как просрочка составила 20 дней:

126 000 руб. Ч 10 \%: 300 Ч 20 дн. = 840 руб.

Как определить сумму налогооблагаемой выручки

Еще один тонкий момент касается порядка определения суммы выручки от реализации товаров, работ, услуг. Ее нужно определять в соответствии с учетной политикой для целей налогообложения, которую организация должна принять сразу после утраты права на применение упрощенной системы налогообложения.

Варианты учетной политики по НДС представлены в статье 167 Налогового кодекса РФ. Так, налоговая база может определяться в момент отгрузки товаров, либо в день оплаты отгруженных товаров.

Если организация после утраты права на применение «упрощенки» решит начислять НДС по оплате, то особых проблем не возникает. За продукцию, работы, услуги, отгруженные в период действия упрощенной системы налогообложения, она уплатит налог при поступлении денежных средств.

Но организация может решить, что ей выгоднее платить НДС «по отгрузке». Тогда возникают два вопроса:

1) как быть с оплатой за товары, которые были отгружены при использовании упрощенной системы налогообложения;

2) нужно ли после возврата на общий режим налогообложения платить НДС с отгрузки товаров, предоплата за которые поступила в период применения упрощенной системы налогообложения и не включает НДС?

Что касается первого вопроса, то, по мнению специалистов Минфина России, платить НДС с этих сумм не нужно. Ведь раз в момент совершения операций продавец не являлся плательщиком НДС, сумма выручки за товары (работы, услуги), отгруженные (переданные) в период применения упрощенной системы, в налоговую базу по НДС не включаются. Это правило действительно, даже если сумма оплаты поступила уже в период применения общего режима налогообложения (письмо Минфина России от 05.03.2004 № 04-03-11/32).

Во второй ситуации организация, реализуя товары после перехода на общий режим налогообложения и являясь плательщиком НДС, должна при отгрузке товара выставить счет-фактуру своему контрагенту с указанием суммы НДС.

Если договорная стоимость будет увеличена на сумму НДС, то этот налог организация должна перечислить в бюджет за счет средств покупателя. Если же в договоре останется прежняя цена без НДС, то организации придется перечислить НДС в бюджет за счет собственных средств. При этом расходы на уплату НДС предприятие не сможет учесть при расчете налога на прибыль (п. 19 ст. 270 Налогового кодекса РФ).

Можно ли зачесть «входной» НДС

Нередко возникает такая ситуация, когда организация приобрела товары (работы, услуги) еще до применения «упрощенки», а использовала их уже после утраты права на применение этого режима налогообложения.

Возвращаясь к обычной системе налогообложения, следует предъявить НДС к налоговому вычету (см. письмо Минфина России от 26.04.2004 № 04-03-11/62). Специалисты Минфина в указанном письме имеют в виду ту сумму налога на добавленную стоимость, которая была восстановлена при переходе на упрощенную систему налогообложения.

Напомним, что по мнению Минфина при переходе на упрощенную систему налогообложения организации и предприниматели должны восстановить и уплатить в бюджет НДС по имуществу, которое числится у них на балансе на дату перехода (см. письмо Минфина России от 06.02.2004 № 04-03-11/15). Правда, при этом оговорено, что НДС по данному имуществу был ранее предъявлен к налоговому вычету. Для расчета суммы НДС, подлежащей восстановлению, используется остаточная стоимость основных средств, нематериальных активов и стоимость остатка материально-производственных запасов на дату перехода на «упрощенку».

В то же время при возврате на обычную систему налогообложения организации и предприниматели имеют право предъявить к налоговому вычету сумму НДС по тому имуществу, которое не полностью использовано ими в период применения «упрощенки».

НДС рассчитывается по той ставке, по которой он был восстановлен при переходе на упрощенную систему. Для расчета суммы НДС, подлежащей возврату из бюджета, берется остаточная стоимость основных средств, нематериальных активов и стоимость остатка материально-производственных запасов на дату возврата на общий режим налогообложения по данным бухгалтерского учета.

ПРИМЕР

С 1 января 2007 года ЗАО «Лайт» перешло на упрощенную систему налогообложения. До перехода на «упрощенку» налоговым периодом по НДС для организации был месяц.

На балансе ЗАО «Лайт» на дату перехода на спецрежим числился грузовой автомобиль, который был приобретен организацией в январе 2006 года за 251 930 руб., в том числе НДС 18 \% – 38 430 руб. После приобретения автомобиля сумма НДС в размере 38 430 руб., уплаченного продавцу грузовика, была предъявлена к налоговому вычету.

Срок полезного использования по этому объекту основных средств в целях бухгалтерского учета был установлен в размере 61 месяц.

За 11 месяцев 2006 года была начислена амортизация в размере

38 500 руб. [(251 930 руб. – 38 430 руб.): 61 мес. Ч 11 мес.].

Остаточная стоимость грузовика на момент перехода на упрощенную систему налогообложения составила 175 000 руб. (213 500 – 38 500).

Сумма НДС, подлежащая восстановлению и уплате в бюджет в декабре 2006 года, равна 31 500 руб. (175 000 руб. Ч 18 \%).

После восстановления НДС остаточная стоимость грузовика увеличилась и составила 206 500 руб. (175 000 + 31 500). Сумма ежемесячной амортизации в бухгалтерском учете стала равна 4 130 руб. [206 500 руб.: (61 мес. – 11 мес.)].

Во втором квартале 2007 года ЗАО «Лайт» утратило право на применение упрощенной системы налогообложения. Следовательно, с 1 апреля 2006 года организация должна перейти на общий режим налогообложения.

На этот момент остаточная стоимость грузового автомобиля составила 194 110 руб. (206 500 руб. – 4 130 руб. Ч 3 мес.). С этой суммы организация может предъявить к налоговому вычету сумму НДС, восстановленную при переходе на «упрощенку»:

29 610 руб. (194 110 руб.: 118 \% Ч 18 \%).

Порядок расчета и уплаты ЕСН

Единый социальный налог начисляется на выплаты и вознаграждения, которые организация начисляет физическим лицам по трудовым и гражданско-правовым договорам. Порядок исчисления и уплаты этого налога установлен главой 24 Налогового кодекса РФ.

По окончании календарного месяца организация должна начислять ежемесячные авансовые платежи по этому налогу. Для расчета берется сумма выплат и вознаграждений, а также ставка налога (ст. 243 Налогового кодекса РФ).

Если организация применяет упрощенную систему налогообложения, то она не является плательщиком ЕСН, а лишь начисляет взносы на обязательное пенсионное страхование в размере 14 \%. Кроме того, организациям предоставлена возможность добровольно платить взносы в Фонд социального страхования РФ в размере 3 \%.

ПРИМЕР

ООО «Массолит» утратило право на использование упрощенной системы налогообложения в третьем квартале 2006 года. За этот период была начислена заработная плата:

– за июль – 4 000 руб.;

– за август – 5 000 руб.;

– за сентябрь – 6 000 руб.

За неуплату авансовых платежей по ЕСН за июль и август ООО «Массо-лит» наказывать не будут, если эти суммы налога будут перечислены до 30 сентября (п. 4 ст. 346.13 Налогового кодекса РФ).

Поэтому в сентябре ООО «Массолит» должно рассчитать авансовые платежи по ЕСН за июль и август, а затем перечислить указанную сумму в бюджет.

В сентябре в бухгалтерском учете организации это отразится так:

ДЕБЕТ 20, 23, 25, 26, 44… КРЕДИТ 69

– 2 340 руб. [(4 000 руб. + 5 000 руб.) Ч 26 \%] – начислена сумма единого социального налога за июль и август;

ДЕБЕТ 69 субсчет «Расчеты по взносам на обязательное пенсионное страхование» КРЕДИТ 69

– 1 260 руб. ((4 000 руб. + 5 000 руб.) Ч 14 \%) – начислены взносы в ПФР;

ДЕБЕТ 69 субсчет «Расчеты по взносам на обязательное пенсионное страхование» КРЕДИТ 51

– 1 260 руб. – перечислены взносы на обязательное пенсионное страхование за июль и август;

ДЕБЕТ 69 КРЕДИТ 51

– 1 080 руб. (2 340 – 1 260) – перечислена сумма ЕСН за июль и август.

Налог на имущество организаций

Если организация использует специальный режим налогообложения, то налог на имущество она не платит. Если же право на использование упрощенной системы ею утрачено, то платить налог на имущество придется в общеустановленном порядке.

Авансовые платежи по налогу на имущество рассчитываются и перечисляются в бюджет ежеквартально. Для расчета суммы налога на имущество используются данные бухгалтерского учета. Объектом налогообложения является движимое и недвижимое имущество организации, которое учитывается на балансе в качестве объекта основных средств (п. 1 ст. 374 Налогового кодекса РФ). Для расчета суммы очередного авансового платежа используется следующая формула:

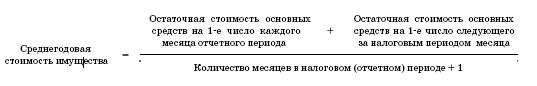

Порядок расчета средней стоимости основных средств предприятия установлен пунктом 4 статьи 375 Налогового кодекса РФ:

Как мы уже говорили выше, при переходе на общий режим налогообложения налоги следует рассчитывать и уплачивать в том порядке, который предусмотрен для вновь созданных предприятий (п. 4 ст. 346.13 Налогового кодекса РФ).

В главе 30 Налогового кодекса РФ, которая посвящена налогу на имущество, нет указаний о том, как должны рассчитывать этот налог те организации, которые зарегистрировались в течение календарного года.

По мнению Минфина никакого особого порядка расчета среднегодовой стоимости имущества для организаций, созданных в течение налогового периода, не предусмотрено (письмо Минфина России от 16.09.04 № 03-06-01-04/32). Поэтому рассчитывать среднегодовую стоимость имущества такие организации должны в порядке, который установлен пунктом 4 статьи 376 Налогового кодекса РФ.

Иными словами, в каком бы месяце ни было создано предприятие, сумму остаточной стоимости основных средств необходимо делить на общее количество месяцев, прошедших с начала календарного года до отчетной даты, увеличенное на единицу.

ПРИМЕР

ООО «Прениум» утратило право на использование упрощенной системы налогообложения в третьем квартале 2007 года. По данным бухгалтерского учета стоимость основных средств и нематериальных активов организации составила:

– на 1 июля – 1 020 000 руб.;

– на 1 августа – 980 000 руб.;

– на 1 сентября – 940 000 руб.;

– на 1 октября – 900 000 руб.;

– на 1 ноября – 860 000 руб.;

– на 1 декабря – 820 000 руб.;

– на 1 января 2008 года – 780 000 руб.

Среднегодовая стоимость имущества организации за 9 месяцев 2007 года будет равна:

(1 020 000 руб. + 980 000 руб. + 940 000 руб. + 900 000 руб.): (9 + 1) = = 384 000 руб.

Ставка налога на имущество составляет 2,2 \%.

Сумма авансового платежа по налогу на имущество за 9 месяцев 2007 года будет равна 2 112 руб. (384 000 руб. Ч 1/4 Ч 2,2 \%).

В бухгалтерском учете ООО «Прениум» необходимо сделать следующие записи:

ДЕБЕТ 90-2

КРЕДИТ 68 субсчет «Расчеты по налогу на имущество»

– 2 112 руб. – начислен налог на имущество за III квартал 2006 года;

ДЕБЕТ 68 субсчет «Расчеты по налогу на имущество» КРЕДИТ 51

– 2 112 руб. – перечислен налог на имущество.

Среднегодовая стоимость имущества организации за 2006 год составит:

(1 020 000 руб. + 980 000 руб. + 940 000 руб. + 900 000 руб. + 860 000 руб. + + 820 000 руб. + 780 000 руб.): (12 + 1) = 484 615 руб.

Сумма налога на имущество за 2007 год будет равна 10 661 руб. (484 615 руб. Ч Ч 2,2 \%). С учетом авансового платежа по этому налогу, который был сделан за III квартал 2007 года, ООО «Прениум» должно доплатить в бюджет 8 549 руб. (10 661 – 2 112).

Обсуждение Все о малом предпринимательстве. Полное практическое руководство

Комментарии, рецензии и отзывы