11.3. налог на доходы физических лиц (ндфл)

11.3. налог на доходы физических лиц (ндфл)

НДФЛ является прямым налогом. В России НДФЛ отнесен к числу федеральных налогов.

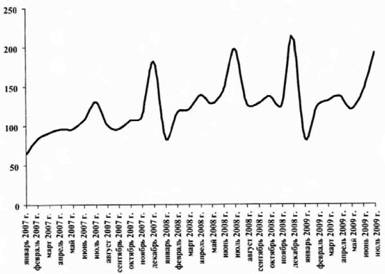

Доля поступлений НДФЛ в консолидированном бюджете РФ по итогам 2008 г. составила 7,94\% (см. диаграмму 4).

Основным нормативным актом, обеспечивающим правовое регулирование уплаты НДФЛ, с 1 января 2001 г. яачяется часть вторая НК (разд. 8 «Федеральные налоги» гл. 23 «Налсч на доходы физических лиц»).

Налогоплательщиками НДФЛ признаются физические лица:

являющиеся налоговыми резидентами РФ;

получающие доходы от источников в РФ и при этом н( являющиеся налоговыми резидентами РФ.

111

Диаграмма 4. Поступления налога на доходы физических лиц в консолидированный бюджет (млрд руб.)

Налоговыми резидентами признаются физические лица, фактически находящиеся в Российской Федерации не менее 183 календарных дней в течение 12 следующих подряд месяцев. Период нахождения физического липа в Российской Федерации не прерывается на периоды его выезда за пределы Российской Федерации для краткосрочного (менее шести месяцев) лечения или обучения.

Независимо от фактического времени нахождения в Российской Федерации налоговыми резидентами РФ признаются:

российские военнослужащие, проходящие службу за границей;

сотрудники органов государственной власти и органов местного самоупраачения, командированные на работу за пределы Российской Федерации.

Объект налогообложения. Для физических ли и. являющихся налоговыми резидентами РФ. объектом налогообложения признается доход, полученный налогоплательщиками: от источников в Российской Федерации и от источников за пределами Российской Федерации, а для физических лиц, не являющихся налоговыми резидентами РФ, — только доход от источников в Российской Федерации.

Определенные виды доходов физических лиц, перечисленные в НК, освобождены от налогообложения. 112

При определении налоговой базы учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах, или право на распоряжение которыми у него возникло, я также доходы в виде материальной выгоды. Если из дохода налогоплательщика по его распоряжению, по решению суда или иных органов производятся какие-либо удержания, они не уменьшают налоговую базу.

Налоговая база определяется отдельно по каждому виду доходов, в отношении которых установлены различные налоговые ставки. Она устанавливается как денежное выражение доходов, подлежащих налогообложению, уменьшенных на сумму налоговых вычетов.

Налоговым периодом признается календарный год.

Налоговые вычеты. При определении размера налоговой базы налогоплательщик имеет право на получение:

стандартных налоговых вычетов;

социальных налоговых вычетов;

имущественных налоговых вычетов;

профессиональных налоговых вычетов.

Все предусмотренные налоговые вычеты применяются только в отношении доходов, подлежащих налогообложению НДФЛ поставке 13\%.

Если сумма налоговых вычетов в налоговом периоде окажется больше суммы доходов, подлежащих налогообложению за этот же налоговый период, то применительно к этому налоговому периоду налоговая база принимается равной нулю. Если иное не предусмотрено НК, на следующий налоговый период разница между суммой налоговых вычетов в данном налоговом периоде и суммой доходов, подлежащих налогообложению, не переносится.

Стандартные налоговые вычеты предоставляются налогоплательщику одним из налоговых агентов, являющихся источником выплаты дохода, по выбору налогоплательщика на основании его письменного заявления и документом, подтверждающих право на такие налоговые вычеты. Размер вычета колеблется от 400 до 3000 руб. и зависимости от основания его предоставления.

Налогоплательщикам, имеющим право более чем на один стандартный налоговый вычет, предоставляется максимальный из соответствующих вычетов. Это правило не распространяется на стандартный налоговый вычет (в размере 1000 руб.), предоставляемый в связи с наличием у налогоплательщика на обеспечении детей.

113

Социальные налоговые вычеты предоставляются в случае, если в течение налогового периода налогоплательщик осуществлял расходы, связанные:

с оказанием денежной помощи, направляемой на благотворительные цели;

пожертвованием денежных средств, перечисляемых (уплачиваемых) налогоплательщиком религиозным организациям на осуществление ими уставной деятельности;

оплатой обучения в образовательных учреждениях;

— оплатой услуг по лечению и стоимости медикаментов.

Имущественный налоговый вычет предоставляется налого

плательщику в случае совершения в налоговом периоде:

продажи принадлежащего ему имущества;

расходов по строительству л ибо приобретению недвижимости для жилья на территории РФ.

Вместо использования права на получение имущественного налогового вычета при продаже имущества, налогоплательщик вправе уменьшить сумму своих облагаемых налогом доходов на сумму фактически произведенных им и документально подтвержденных расходов, связанных с получением этих доходов.

Имущественный налоговый вычет по расходам на строительство либо приобретение недвижимости для жилья (речь идет о жилом доме, квартире или комнате, а также земельных участков для такого строительства) может быть предоставлен не только в отношении объекта целиком, но и при строительстве или приобретении доли (долей) в нем. Его размер составляет 2 млн руб. Размер вычета увеличивается на сумму направленную на погашение процентов по целевым займам (кредитам), фактически израсходованным налогоплательщиком на новое строительство либо недвижимости, а также на погашение процентов по кредитам, полученным в целях рефинансирования (перекрелитования) ранее полученных кредитов.

Этот вид имущественного налогового вычета может быть предоставлен налогоплательщику лишь единожды (причем получить его налогоплательщик может как у работодателя, так и подав соответствующее заявление в налоговый орган). Повторное предоставление налогоплательщику вычета не допускается.

Правом на получение профессиональных налоговых вычетов обладают физические лица, относящиеся к самозанятой категории граждан (предприниматели и иные лица, занимающиеся частной практикой). Как правило, вычет предоставляется в размере фактически произведенных и документально подтвержденных расходов, непосредственно связанных указанной

114

деятельностью. Для получения вычета налогоплательщики должны своевременно подать письменное заявление своему налоговому агенту или письменное заявление в налоговый орган одновременно с подачей налоговой декларации по окончании налогового периода.

Налоговая ставка. Размер налоговой ставки установлен в пределах от 9 до 35\%. Для большинства доходов физических лиц налоговая ставка НДФЛ составляет 13\%.

Порядок исчисления налога. Общая сумма налога исчисляется по итогам налогового периода применительно ко всем доходам налогоплательщика, лага получения которых относится к соответствующему налоговому периоду.

Сумма налога при установлении налоговой базы исчисляется как соответствующая налоговой ставке процентная доля налоговой базы. Общая сумма налога представляет собой сумму, полученную в результате сложения сумм исчисленного налога.

Сумма налога определяется в полных рублях. Сумма налога менее 50 коп. отбрасывается, а 50 коп. и более — округляются до полного рубля.

Порядок и сроки уплаты налога. В отношении большинства доходов налогоплательщика, источником которых является налоговый агент (организация, индивидуальный предприниматель и т.п.), обязанность по исчислению и уплате налога возлагается на этого налогового агента.

В случае получения доходов от иных источников (например, от физических лиц или источников за пределами РФ) сумма налога, поди ежа тая уплате, исчисляется налогоплательщиком самостоятельно с учетом сумм налога, удержанных налоговыми агентами при выплате налогоплательщику дохода. При этом убытки прошлых лет. понесенные физическим лицом, не уменьшают налоговую базу. Сумма налога, подлежащая уплате, уплачивается по месту жительства налогоплательщика в срок не позднее 15 июля года, следующего за истекшим налоговым периодом.

Налогоплательщики, получившие доходы, при выплате которых налоговыми агентами не была удержана сумма налога, уплачивают налог равными долями в два платежа;

первый — не позднее 30 дней с латы вручения налоговым органом налогового уведомления об уплате налога;

второй — не позднее 30 дней после первого срока уплаты.

Фактически уплаченные налогоплательщиком, являющимся налоговым резидентом РФ. за пределами РФ в соответствии с законодательством других государств суммы налога с доходов, полученных за пределами РФ, не засчитываются при уплате на115

лога в Российской Федерации, если иное не предусмотрено соответствующим договором (соглашением) об избежании двойного налогообложения.

Обсуждение Налоги и налогообложение Конспект лекций

Комментарии, рецензии и отзывы