Глава 6. использование налоговых механизмов до налоговой реформы 30-х годов xx в.

Глава 6. использование налоговых механизмов до налоговой реформы 30-х годов xx в.

Основными этапами в налоговой истории России послереволюционного периода можно считать следующие.

Первый этап довольно короткого довоенного периода фактически охватывал всего несколько месяцев (с конца 1917 г. до осени 1918г.) относительно мирного существования, прерванного Гражданской войной. Для этого периода было в целом характерно как использование действовавших в предшествующие годы налогов с некоторым пересмотром основных налогоплательщиков и размеров ставок (акцизы, госпошлина), так и введение новых налогов. В тот период основными налогами, действовавшими в стране, были следующие:

• фактически введенный в действие подоходный налог, основные

положения которого достаточно существенно отличались от его

дореволюционного предшественника;

• промысловый налог, взимание которого было переложено на мелкие, не

национализированные предприятия;

• акцизы;

• государственная пошлина;

• 5\%-ный сбор с оборота торговых предприятий;

• сбор с частных предприятий в фонд обеспечения семей красноармейцев;

• сбор в фонд детского питания.

Второй этап в развитии системы налогообложения в постреволюционный период был связан с Гражданской войной и мероприятиями военного коммунизма. Его основными характерными чертами были ориентация на использование натуральных форм обложения, так называемый классовый подход к определению круга налогоплательщиков, принудительные военизированные формы изъятия ресурсов, постепенный отказ от денежных налогов, введение так называемых чрезвычайных налогов (фактическая экспроприация имущества и средств у городского населения) и натурального налога с сельских хозяев, на практике вылившегося в продразверстку.

Третий этап охватывает годы новой экономической политики, когда начали активно использоваться налоговые инструменты, и постепенное затухание «налоговой активности» государства, закончившееся проведением налоговой реформы 1930 г., когда роль налоговых механизмов в стране была существенно ограничена. На протяжении этого периода налоговая система не оставалась неизменной, в нее постоянно вносились изменения и дополнения.

Основными налогами, использовавшимися в разные периоды в рамках данного временного интервала, были следующие:

• натуральные налоги для сельскохозяйственных производителей

(продналог, заменивший продразверстку, и некоторые другие

натуральные налоги) и позднее частичная замена части натурального

исполнения денежным;

• промысловый налог, состоявший из патентного и уравнительного

сборов;

• подоходный налог (сформированный на базе трудового, гужевого,

общегражданского и ряда местных налогов);

• подворно-денежный налог;

• косвенные налоги (акцизы, главным образом);

• гербовый сбор и государственные пошлины (к числу последних

относились судебные пошлины, нотариальный сбор и др.);

• таможенные пошлины;

• поденная плата;

• другие.

К указанному перечню непосредственно примыкает и ряд платежей, не носивших формально статуса налогов (например, три вида отчислений от прибыли государственных предприятий в бюджет, отчисления в фонд улучшения быта рабочих и служащих и др.).

Рассмотрим некоторые элементы налоговой системы данного периода более подробно.

Положение 1922 г. о подоходном налоге не предусматривало обложения данным налогом заработной платы рабочих и служащих, а также доходов государственных и кооперативных предприятий. На доходы этих видов распространялись особые правила обложения. Но уже в 1923 г. было сформировано новое положение о подоходно-поимущественном налоге. Эта система обложения представляла собой двухступенчатый налог. На первой ступени взимался основной подоходный налог (или так называемый классный налог), который зависел от вида доходов (от личного труда по найму, от личного труда не по найму, нетрудовые доходы) и от профессии налогоплательщика. Для уплаты налога устанавливались твердые ставки, которые дифференцировались в зависимости от источников доходов и их (источников) местонахождения. Не облагаемый минимум существовал по классному налогу только для рабочих и служащих с заработком до 75 руб. в месяц. Классный налог дополнялся прогрессивным подоходным обложением (второй ступени), взимаемым с совокупного дохода от всех источников с зачетом уплаченных ранее сумм классного налога. Все группы налогоплательщиков (кроме рабочих и служащих) при наличии у них имущества, не являющегося предметом промысла и предметом личной домашней обстановки, должны были уплачивать дополнительный поимущественный налог.

Подоходный налог в 1923 г. был распространен также и на доходы государственных и кооперативных предприятий. Фактически этот налог представлял собой прогрессивный налог на доходы граждан, а также частных юридических лиц. Его ставки варьировались от 0,83 до 15\% в зависимости от объема доходов.

Достаточно широкое распространение в этот период получили акцизы, которые были введены в 1921 г. Первоначально это были акцизы на виноградные, плодово-ягодные и изюмные вина. Несколько позднее были введены акцизы на спички, соль, табачные и гильзовые изделия, акцизы на текстильные изделия, наливки, настойки, акцизы на резиновые калоши и другие товары и продукты. Действовавшая в этот период система акцизов также неоднократно уточнялась.

Основным инструментом налогообложения не национализированных, а позднее и государственных предприятий в начале 20-х годов был государственный промысловый налог, который в значительной мере воспроизводил основные черты дореволюционного промыслового налога.

В 20-х годах существенная часть схемы дореволюционного российского промыслового налога была воспроизведена. В 1922/23 финансовом году поступления промыслового налога давали 12,5\% доходов бюджета. Под уплату промыслового налога подпадали торговые, промышленные предприятия, единоличные ремесла и промысловые занятия.

Промысловый налог 20-х годов состоял из двух сборов: патентного и уравнительного. Первый носил авансовый характер и подлежал зачету при уплате уравнительного сбора.

Размеры патентного сбора дифференцировались по поясам и по разрядам торговых и промышленных предприятий.

Выделялись шесть поясов: нулевой — Москва; первый — Киев, Одесса, Ленинград и др. — всего семь городов; второй — 34 города (Армавир, Архангельск и др.), а также пригороды городов первого пояса; третий — 150 городов, а также уезды столиц и пригороды городов второго пояса; четвертый — все прочие города и посады, уезды городов третьего класса; пятый — все прочие местности.

Разряды предприятий устанавливались отдельно по торговым, промышленным и прочим предприятиям.

По торговым предприятиям было установлено пять разрядов в зависимости от:

— размера занимаемого помещения;

— числа обслуживающих лиц;

— характера производимых торговых операций;

— рода продаваемых товаров.

В инструкции выделялся 21 укрупненный тип торговых предприятий, в отношении которых устанавливались возможные разряды. Так, предприятия товарной торговли могли облагаться в зависимости от указанных выше факторов по I—V разрядам, скупочные предприятия — по II—V разрядам, постоялые дворы — по II и III разрядам; отдача вещей напрокат — только по II разряду и т. д.

По промышленным предприятиям выделялось 12 разрядов в зависимости от:

— числа обслуживающих лиц;

— степени технического оснащения;

— рода изделий или товаров, производимых на предприятии.

Исходным был критерий численности занятых:

| Разряд | I | II | III | IV | V | VI |

| Численность, чел. |

≤3 | ≤6 | ≤12 | ≤30 | ≤60 | ≤100 |

| Разряд | VII | VIII | IX | X | XI | XII |

| Численность, чел. | ≤150 | ≤200 | ≤300 | ≤500 |

≤1000 | >1000 |

Второй критерий (степень технического оснащения) действовал в продолжение первого. Наличие механического двигателя приводило к обложению предприятий I—VIII разрядов (по численности) к обложению на один разряд выше.

Третий критерий — тип производимых товаров — устанавливал дифференциацию предприятий по разрядам в зависимости от годового объема производства в натуральных измерителях или в зависимости от иных натуральных характеристик самого производства. Например, мельничные предприятия дифференцировались по разрядам в соответствии с диаметром используемых жерновов (по I разряду облагались предприятия с жерновами диаметром до 1,5 м, по II — до 2,5 м и т. д.). Крахмально-паточные заводы с объемом производства до 90 тыс. кг в год облагались по III разряду (самый низкий возможный разряд по этой категории предприятий) и т. д.

Кроме того, вводилось усиленное обложение по отдельным категориям товаров, при котором ставки патентного сбора повышались на один или два разряда (производство изделий ювелирных, из бронзы и др.).

Кроме того, на предметы роскоши вводилось дополнительное обложение, при котором ставки патентного сбора повышались на 50\%.

Существовали также отдельные шкалы для обложения патентным сбором складских (складочных — по терминологии 20-х годов) помещений и единоличных ремесел.

В качестве примера приведем ставки патентного сбора, действовавшие в 1926 г. по промышленным предприятиям (в червонных рублях):

| Разряд | Пояс | |||||

| 0-й* | 1-й | 2-й | 3-й | 4-й | 5-й | |

| I II III IV V VI VII VIII IX X XI XII | 6 12 24 37 54 77 100 142 223 405 675 1000 | 5 10 20 31 47 71 94 435 216 405 675 1000 | 4 8,5 17 25 40 64 88 128 209 405 675 1000 | 3,25 6,75 13 20 33 57 82 121 202 405 675 1000 | 2,25 5 10 15 26 50 76 114 195 405 675 1000 | 1,5 3,25 6,5 10 20 43 70 107 188 405 675 1000 |

____________

* Москва.

В центре устанавливались казенные ставки патентного сбора, местные же власти могли устанавливать надбавки в размере до 100\% казенной ставки с зачислением поступающих сумм в доходы местных бюджетов.

Уплата патентного сбора фактически означала регистрацию предприятия как налогоплательщика. Только на основании уплаченного патентного сбора предприятие привлекалось к уплате уравнительного сбора, который исчислялся в процентах от фактически осуществленного оборота. Уравнительный сбор осуществлялся один-два раза в полугодие (патенты выбирались на 3, 6 и 12 месяцев). При его уплате проводился зачет уплаченного патентного сбора.

Ставки уравнительного сбора в 20-х годах были дифференцированы. Название «уравнительный» сохранилось с дореволюционных времен. По промышленным предприятиям ставки этого сбора составляли от 0,25 до 6\%, по торговым и неторговым предприятиям — от 0,5 до 8\% (в этот же период в Германии ставка аналогичного промыслового налога составляла 5,46\%).

Первоначально предполагалось, что уравнительный сбор будет приносить основную часть (~75\%) доходов от промыслового налога. Однако фактически уже в 1922 г. стало ясно, что основным по масштабам аккумулируемых доходов стал патентный сбор. Его доля в общей величине промыслового налога в 1922 г. составляла 75,8\%, тогда как доля уравнительного сбора — всего 25,2\%.

Промысловый налог, взимаемый по данной схеме, действовал с 1921 по 1928 г. При этом в него практически ежегодно вносились некоторые изменения.

Постоянные и достаточно хаотичные изменения вносились и в порядок налогообложения другими налогами. Так, в 1926 г. были повышены ставки акцизов на широкий круг товаров. В 1927 г. был введен акциз на парфюмерные косметические изделия, а в 1928 г. уплата акцизов была переведена с уровня отдельных предприятий на уровень трестов. Плательщиками акцизов фактически стали отрасли промышленности, оформленные в виде трестов (Сахаротрест, Центроспирт, Резинотрест, Нефтесиндикат). В этом же году были унифицированы акцизы с промысловым налогом по текстильным товарам, винно-водочным изделиям и спирту. В том же (1928-м) году были внесены изменения в схему взимания промыслового налога, которые фактически его ликвидировали. В соответствии с ними были выделены группы предприятий, которые платили только патентный сбор, и группы предприятий, которые платили только уравнительный сбор. Последующие модификаций уравнительного сбора (перевод уплаты его на уровень трестов, отмена уравнительного сбора с внутрипромышленного оборота и ряд других мероприятий налоговой реформы) привели к формированию на базе него налога с оборота.

В 1930 г. было издано новое положение по промысловому налогу, уже исключительно для частных предприятий. В результате этих и ряда других мероприятий для большей части отечественной промышленности 53 разных платежа было агрегировано в налог с оборота.

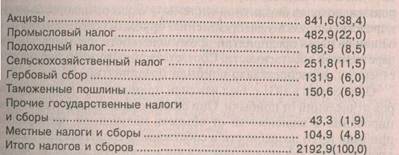

Структура налоговых поступлений в государственный бюджет

в 1925-1926 гг., млн руб. (\% к итогу)

_________

Примечание. Налоги и сборы составляли 51,6\% от всех доходов

государственного бюджета.

В 1926 г. был введен налог на сверхприбыль с целью борьбы со спекулятивным повышением цен. Под термином «сверхприбыль» понималось превышение фактически полученной прибыли над некоторой нормативно установленной величиной. Ставки данного налога составляли от 6 до 50\% в зависимости от сумм превышения. Уже после налоговой реформы в 1934 г. режим налогообложения данным налогом предприятий частного сектора был ужесточен.

Логическим завершением данного этапа в развитии системы налогообложения стала налоговая реформа 1930-1931 гг., представшая часть проводимых в тот период мероприятий общей финансовой реформы. К началу 30-х годов общее количество платежей, которые уплачивало среднее предприятие, достигло 86. Проведение налоговой реформы было нацелено на упрощение налоговой системы, сокращение общего числа и унификацию платежей, которые должно было уплачивать предприятие.

Реформа, по существу, представляла собой ряд не всегда взаимосвязанных мер по реформированию распределительных отношений и системы формирования доходов государственного бюджета. Основными мероприятиями данного периода наряду с уже упоминавшимся объединением ряда налогов в налог с оборота была перестройка отношений между предприятиями и бюджетом. Первоначально, в 1930 г., в основу формирования системы платежей предприятий формально был положен налоговый принцип: предприятия промышленности должны были отчислять в бюджет 81\% прибыли, предприятия торговли — 84, а предприятия водного транспорта — 30. Это означало переход к качественно иной модели формирования доходов бюджетной системы — отказ от налогообложения и переход к прямому распределению прибыли вследствие того, что основная часть предприятий промышленности находилась в государственной собственности. Соответственно, государство, как собственник, и распределяло прибыли предприятий.

Однако уже в 1931 г. был изменен принцип определения размеров отчислений от прибыли. Они стали устанавливаться дифференцированно в зависимости от объемов полученной предприятием прибыли и его потребности в собственных средствах для развития производства. Последние определялись по финансовому плану предприятия. В результате фактические ставки отчислений от прибыли в этот период колебались в пределах от 10 до 81\% прибыли.

Налог с оборота, сформированный в результате объединения промыслового налога, акцизов и ряда других налогов, стал устанавливаться в форме платежа, взимаемого в твердых ставках к обороту или валовой выручке. Реальные суммы платежа, включаемые в цену товара, дифференцировались в зависимости от значимости того или иного товара или отрасли. Фактически этот переход выразился в поэтапном отказе от налоговых схем и переходе к прямому установлению двух уровней цен — оптовой цены предприятия и оптовой цены промышленности, разность между которыми и составлял в конечном итоге налог с оборота.

На протяжении 30—50-х и последующих годов, вплоть до конца 80-х, в данную систему неоднократно вносились изменения и уточнения, которые, однако, не меняли самого качества данной системы.

Обсуждение Налоги и налогообложение в России

Комментарии, рецензии и отзывы