Формы предоставления документов:

Формы предоставления документов:

(1) Оригинал

(3) Копия, заверенная организацией / индивидуальным предпринимателем

Ответственным сотрудником Банка могут быть дополнительно затребованы и другие дополнительные документы, необходимые для принятия решения о предоставлении кредита.

Вариантом финансирования бизнеса является кредит под залог жилья на любые цели, по сути вариант ипотеки. Достаточно часто владельцы бизнеса пользуются этим продуктом. Существуют два варианта: залог квартиры и залог дома (коттеджа).

Жилой дом, являющийся предметом залога, должен соответствовать следующим требованиям:

1.1. находиться в населенном пункте, на территории которого располагаются иные жилые дома, пригодные для проживания;

1.2. иметь подъездную дорогу, обеспечивающую круглогодичный подъезд к земельному участку, на котором располагается жилой дом, на автомототранспорте;

1.3. быть пригодным для постоянного проживания;

1.4. иметь постоянное электроснабжение от внешнего источника через присоединенную сеть от энергоснабжающей организации;

1.5. быть обеспеченным системой газового, парового либо печного отопления, а также холодным водоснабжением;

1.6. находиться в надлежащем техническом состоянии и не иметь существенных дефектов конструктивных элементов и инженерного оборудования, которые могут привести впоследствии к аварийности дома;

1.7. пройти кадастровый учет, соответствовать поэтажному плану, выданному органом, осуществляющим техническую инвентаризацию имущества, что определяется на основании данных отчета об оценке, выполненного профессиональным оценщиком;

Земельный участок, являющийся предметом залога, должен соответствовать следующим требованиям:

– иметь разрешенное использование (целевое назначение): для садоводства, жилищного или дачного строительства;

– требованиям, указанным в пунктах 1.1., 1.2. и 1.9.

Общие требования. Предметом залога может выступать как Жилое помещение, на приобретение которого предоставлялся ипотечный кредит, так и имеющееся Жилое помещение.

1. Жилое помещение не должно состоять под арестом или запрещением, не должно быть обременено правом третьих лиц, за исключением права проживания, в отношении Жилого помещения должны отсутствовать споры. В случае, если в качестве единственного заемщика по кредитному договору планирует быть лицо, не являющееся одним из собственников (залогодателей) закладываемого Жилого помещения, то необходимо требовать привлечения в качестве второго заемщика (созаемщика) одного из собственников (залогодателей) Жилого помещения.

2. Жилое помещение является отдельной квартирой либо отдельным Жилым домом для постоянного проживания (коттеджем или сблокированным домом (таунхаузом)). Комнаты коммунальной квартиры могут быть предметом залога только в случае, если для обеспечения одного кредита в залог будут переданы все комнаты (помещения) коммунальной квартиры, т. е. в совокупности заложенные комнаты (помещения) составят единое Жилое помещение.

3. Жилое помещение подключено к электрическим, паровым или газовым системам отопления, обеспечивающим подачу тепла на всю площадь Жилого помещения, либо имеет автономную систему жизнеобеспечения.

4. Жилое помещение имеет входные двери, окна и крышу (для квартир на последних этажах).

5. При предоставлении кредита под залог имеющегося жилья в качестве обеспечения не принимаются Жилые помещения в следующих случаях:

✓ Когда собственниками (одним из собственников) Жилого помещения являются несовершеннолетние дети;

✓ Когда в Жилом помещении зарегистрированы на длительный срок (1 год и более) лица, не являющиеся членами семьи залогодателя.

6. Когда одним из собственников (залогодателей) Жилого помещения является лицо старше 65 лет, договор ипотеки подлежит обязательному нотариальному удостоверению.

7. Здание, в котором расположен предмет залога, должно отвечать следующим условиям и требованиям:

а) находится в г. Москве или Московской области;

б) не находится в аварийном состоянии;

в) не состоять на учете по постановке на капитальный ремонт (при наличии информации);

г) не находится в планах на реконструкцию или снос (при наличии информации);

д) иметь железобетонный, каменный или кирпичный фундамент;

е) износ здания ранее 1970 года постройки не должен быть более 70\%.

8. Право собственности на Жилое помещение должно быть подтверждено соответствующими правоустанавливающими документами (свидетельством о собственности, зарегистрированным договором купли-продажи Жилого помещения, договором мены и т. д. ), оформленными в соответствии с требованиями действующего законодательства.

9. Техническая документация (экспликация, поэтажный план) должна соответствовать данным, указанным в ЕГРП. В случае если, Жилое помещение переоборудовано без соответствующего разрешения, такое помещение может быть принято в залог только при условии, что залогодатель в течение 6 месяцев с момента заключения договора об ипотеке (возникновения ипотеки в силу закона) узаконит перепланировку, а случае невозможности узаконить перепланировку залогодатель обязан в течение 9 месяцев с момента заключения договора об ипотеке (возникновения ипотеки в силу закона) привести Жилое помещение в состояние соответствующее данным, указанным в технической документации.

10. При приобретении (оформлении в залог) отдельного Жилого дома одновременно приобретается, оформляется в ипотеку и земельный участок, расположенным под таким домом. Право собственности на земельный участок должно быть подтверждено соответствующими правоустанавливающими документами (свидетельством о собственности, зарегистрированным договором купли-продажи земельного участка, иным договором), оформленными в соответствии с требованиями действующего законодательства. К документу на землю, которая должна передаваться в залог вместе с Жилым домом, должен быть приложен оригинал кадастрового плана земельного участка.

10.1. В случае если земельный участок предоставлен на правах аренды, то одновременно c домом в залог должны быть переданы и права аренды земельного участка. Договор аренды земельного участка должен быть заключен на срок не менее срока кредитного договора, либо содержать указание на продление договора на новый срок. В случае если в договоре аренды содержится условие о получении согласия арендодателя на передачу в залог прав аренды земельного участка, то такое согласие должно быть получено до заключения договора залога, если такое требование о получении согласия арендодателя не противоречит действующему законодательству.

10.2. В случае если у залогодателя отсутствует право собственности или право аренды на земельный участок, расположенный под Жилым домом, то при кредитовании под залог имеющегося жилья, такое имущество в качестве обеспечение не принимается.

При кредитовании под залог приобретаемого жилья, Жилой дом может быть принят в качестве обеспечения при условии, что у продавца Жилого дома, имеется право аренды на земельный участок, расположенный под Жилым домом.

Кризис на американском ипотечном рынке спровоцировал мировой кризис на рынке денег. Многие российские банки оказались в трудном положении. Нехватка финансовых ресурсов и их повсеместное удорожание привели к недостаточному фондированию. В результате направляемые на выдачу ипотечных кредитов денежные ресурсы целого ряда банков оказались исчерпаны.

В связи с невозможностью быстро восполнить свой потенциал многие банки спешно ужесточили условия кредитования по ипотечным сделкам, а некоторые и вовсе на время отказались от ипотеки. Частым явлением в сегодняшней практике банков стало затягивание сроков рассмотрения заявки на кредит без объяснения причин. Вместе с тем многие заемщики, уже получившие одобрение банка на выдачу кредита, были поставлены перед фактом повышения ставки по ипотечному кредиту.

С проблемами столкнулись не только сами банки, но и потенциальные заемщики, вынужденные отказываться от сделок по покупке недвижимости вследствие внезапных отказов банков и затягивания сроков выдачи кредитов.

Нередки случаи, когда получившие одобрение заемщики ждут своих денег по два-три, и более месяцев. В условиях роста цен на недвижимость, задержка в несколько месяцев приводит к существенному удорожанию стоимости квартиры.

Банки, которые в меньшей степени ориентировались на иностранные заимствования, полагаясь на собственные ресурсы при выдаче ипотечных кредитов, продолжают процесс кредитования ипотечных заемщиков. В целом, еще достаточное количество банков предлагают весьма конкурентные условия, но подняли ставки по ипотеке, значительно увеличили первоначальный взнос и ужесточили условия кредитования.

Кредитный брокер – по сути финансовый адвокат. Вы можете пойти в суд сами – а можно нанять юриста, можно постричься дома самому у зеркала – а можно и в парикмахерской у специалиста, кто-то чинит свой запорожец сам – а кто-то отдает свой мерседес в автосервис. Ошибочно считать, что кредитный брокер волшебник и всем раздает кредиты. Если он спец, имеет профильное высшее образование (а не только курсы) и опыт реальной штатной работы в банках (желательно в разных и в соответствующих подразделениях на руководящих должностях, а не только стажировки), то он существенно повысит вероятность положительного решения по кредиту (так же как грамотный юрист увеличит ваши шансы в суде и при составлении юридических документов) и скорость принятия решения.

Могу добавить, что в период кризиса полезно потратить свободное время на самообразование, изучение экономической и юридической литературы. Сотрудноки банков имеют привычку сердиться, если соискатели кредитов безграмотны в экономических и юридических вопросах. Широкий кругозор позволяет найти общий язык с банкирами быстрее, т. к. банковское дело давно считается одной из самых высокоинтеллектуальных профессий, некоторые сотрудники имеют по 2-3 высших образования и постоянно повышают уровень знаний.

Существует много мошенников, как правило не имеющих ранее даже минимального опыта работы в банках, предлагающих гарантию 100-процентного получения кредита: это стопроцентный обман или откровенный криминал, который стопроцентно раскроется рано или поздно (с соответствующими последствиями как для клиента, так и для лжепомощника). Это понятно любому опытному банкиру. В любом банке кредиты бизнесу и ипотека (а часто и другие виды кредитов) выдаются после решения кредитного комитета, это коллегиальный орган, при этом клиент предварительно проходит проверку различными службами банка. Один человек, даже большой начальник (если конечно это не хозяин банка) не может по определению принимать таких решений единолично, тем более посредник. Грамотный посредник с опытом штатной работы в банках может в разы повысить вероятность одобрения – это уже реальность, но никогда не даст гарантию 100-процентного получения кредита. Его роль – образовательно-лоббирующая. Кредитный брокеридж полезен всем. С одной стороны, брокер упрощает процедуру получения кредита для клиентов, с другой – привлекает в банки новых «качественных» клиентов.

Нет необходимости говорить о том, что приглашенный консультант должен быть добросовестным профессионалом – это обязательное условие. Однако существует ряд принципиальных факторов, обуславливающих успех взаимодействия клиента с консультантами:

– Правильный подбор консультанта. Ни один консультант не может знать всего. Одни консультанты хороши для решения одних видов проблем, другие – для других.

Поэтому правильный подбор консультанта под конкретную проблему является крайне важным моментом. При этом необходимо учитывать, что известное название не всегда гарантирует правильность подбора. Существует много узкоспециализированных и просто малоизвестных консультантов, о которых клиент не может знать, пока не столкнется с проблемой, требующей их участия. Главное здесь – оценить методологию и практический опыт, которые предлагает консультант для решения проблем клиента.

– Коммуникация. Консультант с клиентом должны пользоваться сходным понятийным аппаратом или, иными словами, говорить на одном языке. В противном случает может возникнуть ситуация, когда консультант, пользуясь своим аналитическим инструментарием, сможет определить проблему и найти пути ее решения, а вот клиент может не понять рекомендаций консультанта. Поэтому необходимо заранее договориться о значении тех понятий и терминов, которыми пользуются и клиент, и консультант.

– Уровень подготовки. Рекомендации приносят эффект, только будучи внедренными. Но для того, чтобы использовать рекомендации консультанта, клиенту порой необходимо обладать соответствующим минимальным уровнем подготовки. Точно так же, как внедрение даже детально расписанного технологического процесса требует определенного уровня технической подготовки, так и внедрение самых подробных управленческих рекомендаций требует определенного уровня управленческой подготовки. Если такая проблема возникла, необходимо принять дополнительные меры для обеспечения подобной подготовки.

– Понимание целей и задач. Бывают ситуации, когда клиент неясно представляет, чего именно он хочет, но он твердо намерен этого добиться. Это обычно приводит к наиболее серьезным проблемам во взаимодействии клиента с консультантом. Поэтому необходимо совместными усилиями определиться с целями и задачами, и только затем приступать к работе.

Таким образом, на вторую часть вопроса, сформулированного в названии этой статьи, можно ответить так: учиться нужно в любом случае – знания никогда не помешают, даже если (можно сказать – особенно если) приглашены консультанты.

Однако само обучение, без практического применения полученных знаний, мало чего стоит. Когда последний раз кто – либо из высших руководителей предприятий имел возможность посетить серьезный образовательный курс? И какая часть полученных ими знаний реально применяется сегодня в повседневной управленческой практике? При работе же с консультантами – независимо от того, в режиме какого именно консультирования, – знания непосредственно воплощаются в практической деятельности, или, наоборот, приобретаются в процессе решения конкретных задач.

В любом случае решение по первой части вопроса – приглашать или не приглашать консультантов – остается за клиентом. Консультанты, как и всегда, могут лишь дать необходимые рекомендации, что и было сделано в данной статье.

Услуга по получению финансирования в кредитных организациях пользуется спросом у предприятий, реализующих инвестиционные проекты, стоимость которых значительно превышает стоимость проектов реализованных ранее, а также в случае отсутствия собственного опыта банковского кредитования.

Реализация таких проектов может включать в себя план работ по повышению инвестиционной привлекательности предприятия как Заемщика.

Команда консультантов, в которую входят разнопрофильные высококвалифицированные специалисты (финансисты, юристы, экономисты, маркетологи и др. ), может обеспечить клиенту весь комплекс услуг – от подготовки бизнес-плана до поиска и определения финансового источника (банк, инвестиционная компания, инвестиционный фонд, частные инвесторы и т. п. ) с целью оказания помощи предприятиям и организациям – потенциальным заемщикам – в подготовке документов на получение кредита, выбора форм и методов кредитования, поиска инвесторов и организации финансирования.

Предлагаемые Кредитным агентством (кредитным брокером) консультационные услуги и продукты максимально приближены к требованиям инвесторов – банков и других кредитных учреждений и инвестиционных компаний.

Активно сотрудничая с различными банками, Кредитное агентство предлагает клиентам организацию финансирования – поиск и подбор банков для кредитования инвестиционных проектов, финансирования развития производства, его реорганизации и технического перевооружения, а также получение кредитов на пополнение оборотных средств.

В рамках услуги Кредитный консалтинг предлагается сопровождение процедуры получения кредита, а именно :

✓ общее ознакомление с рынком кредитования

✓ предоставление информации и выбор наиболее оптимальной кредитной программы и банка

✓ помощь в сборе и оформление пакета документов для получения кредита

✓ согласование пакета документов с банком и подача заявки на получение кредита

Обратившись за консультацией по кредитованию, Вы не только сэкономите бесценное время, потраченное на поиск подходящей программы, но и получите наиболее достоверную информацию о банке и условиях получения кредита, которая часто значительно отличается от предоставляемой банком в целях рекламы.

Направления:

○ ипотечное кредитование

○ кредитование малого бизнеса

○ потребительский кредит (на личные нужды): целевой и нецелевой

○ автокредитование

Как показывает практика, часто кредит не предоставляется не из-за того, что клиенты некредитоспособны или что-то скрывают, а из-за неспособности клиента правильно понять что от него требует банк.

Суть услуги кредитного консалтинга заключается в независимой объективной оценке существующих на рынке предложений кредитов с целью предложения наиболее выгодного с точки зрения заемщика кредитного плана.

Действительно, кредитование сейчас предлагают десятки банков. Их программы отличаются условиями, процентными ставками, сроками и прочими параметрами.

Вы можете провести собственное маркетинговое исследование, потратив массу времени, а можете позвонить кредитным консультантам (или кредитным брокерам) и они решат ваши проблемы.

Инвестиционный, банковский, финансовый и кредитный консалтинг может включать в себя:

• Экспресс-анализ предприятия и сущности проекта.

• Поиск потенциального инвестора или кредитора.

• Составление необходимо пакета документов для конкретного инвестора или кредитора (или списка необходимых документов).

• Сопровождение рассмотрения кредитной (инвестиционной) заявки.

Специалисты помогут Вам определиться с наиболее удобной формой финансирования Вашего бизнеса, подобрать надежного партнера.

Существует потребность рынка в оказании профессиональных брокерских услуг по сопровождению кредитных сделок. Риэлторы с этой обязанностью не справляются, не все банки умеют работать с клиентами, и возникшую нишу заполняют те, у кого на это есть время и желание.

По оценкам специалистов, примерно из 10 человек, решивших самостоятельно оформить документы для получения ипотечного кредита, только 2 выходят на совершение сделки. Сейчас помощь потенциальным заемщикам предлагают ипотечные брокеры – организации, оказывающие профессиональные услуги по подбору оптимальной для клиента банковской программы кредитования.

Как уверяют эксперты, брокеридж в области ипотеки является новой и очень перспективной для нашей страны деятельностью, объединяющей специальности риэлтора и финансиста.

Первыми, как констатируют участники рынка, в ипотечный брокеридж пришли риэлторы, основавшие в своих фирмах подразделения, занимающиеся консалтинговыми услугами в сфере ипотечного кредитования, и только потом на перспективный сервис обратили внимание специалисты в области финансов и права.

До сих пор активной рекламной кампании брокеры не вели. Информация об их услугах распространяется через клиентов либо небольших объявлений в газетах и Интернете.

С каждым годом увеличивается количество банков, готовых предоставлять кредиты физическим лицам. Объем потребительского кредитования год от года только увеличивается. В настоящее время наиболее востребованными являются кредиты, выдаваемые на покупку бытовой техники, автомобилей. Также многие банки предлагают экспресс-кредиты, которые не предполагают целевое использование средств.

Все основные банковские кредитные продукты уже известны и придуманы. Вопрос в наборе продуктов, который может быть предложен одним банком. Банки ставят себе задачу предложить клиентам как можно более полный спектр кредитных продуктов. Конкуренция на рынке кредитования очень высока, и выиграть могут только банки, добившиеся наибольшей технологичности совершения операций с наименьшими издержками.

Кредитование частных лиц сегодня является самым перспективным направлением с точки зрения развития банковского бизнеса в России. Рынок крупных корпоративных клиентов сильно насыщен, а предоставление ссуд малому бизнесу для финансовых институтов пока не слишком привлекательно – в частности, из-за непрозрачности малых предприятий и законодательных барьеров.

Для эффективной работы с частными лицами необходимы широкая сеть, современные банковские технологии, значительная маркетинговая поддержка, широкая продуктовая линейка, квалифицированный персонал. Перспективность работы с частными лицами подтверждает также интерес зарубежных инвесторов, обращающих внимание прежде всего на розничный рынок.

Однако по мере роста рынка потребительских кредитов повышается и процент просрочки. До той поры, пока кредитный портфель растет быстро, проблемные долги могут составлять незначительную часть предоставленных ссуд. Но бурный рост не будет бесконечным, и в определенный момент просрочка может оказаться серьезной проблемой для банков, активно развивающих розницу. Особенно это касается тех финансовых институтов, которые выдают беззалоговые экспресс-кредиты в торговых точках. Это самый прибыльный вид банковского бизнеса с доходностью до 70\% годовых в рублях, однако и риски здесь очень высокие. Решение о предоставлении ссуды принимается с помощью скоринговой системы за несколько минут, в течение которых невозможно провести качественную оценку платежеспособности потенциального заемщика. Экспресс-кредиты являются лакомым куском для мошенников.

ВЕСЬ цивилизованный мир давно живет в долг. Люди пользуются потребительскими кредитами. Долги средней американской семьи, например, составляют до 80\% ее годового дохода.

Сегодня в России уже есть люди, которые берут кредит, прекрасно зная, что отдать его они не смогут. И в этом смысле даже институт кредитных историй не поможет – за человеком может не числиться никаких долгов, но это не гарантирует, что он будет в состоянии выплатить данный кредит. В то же время и гражданин должен получить защиту от кредитора: заемщик может заболеть или по независящим от него причинам попасть в другие тяжелые обстоятельства, в этом случае со стороны банка необходимо предусматривать особые условия выплаты кредита, ведь во всем мире банкротство является эффективным инструментом защиты заемщика. Кроме того, в США, например, есть нормативный акт, регулирующий отношения между заемщиком и кредитором, который предусматривает ответственность банка – финансовое учреждение не может, грубо говоря, раздавать кредиты направо и налево всем желающим.

Близок час, когда на рынке потребительского кредитования начнется жесткая конкурентная борьба. Состав основных игроков может значительно измениться, как и их процентные ставки.

По мнению специалистов компании, обострение конкуренции заставляет банки применять более гибкую политику.

Большинство частных лиц хотели бы взять кредит на проведение ремонта. Следующие по популярности – займы на покупку подержанного автомобиля, мебели, компьютера, бытовой техники и других предметов для дома. Чуть менее востребованы кредиты для оплаты обучения и поездки на отдых.

Данные исследований и опросов показывают, что россияне всё больше хотят тратить, активно при этом используя кредиты на неотложные нужды. Да и все статистические расклады это подтверждают. Так что, возможно, в ближайшем будущем американская модель «жизнь в кредит» станет настолько же популярна и в России.

Потребительское кредитование переживает этап уверенного роста. В него вступает всё больше банков.

Неотложные кредиты на Западе имеют давнюю историю. Его механизмы в европейском и американском законодательствах прописаны настолько четко и детально, что российскому рынку, которому не исполнилось и 15 лет, не остается ничего другого, как брать пример именно с них.

Пока россияне открывают для себя Америку Неотложные кредиты, в настоящей Америке они завоевало прочные позиции, начиная со второй половины ХХ века. Именно в Штатах неотложные кредиты получили наибольшее развитие: специалисты считают американский рынок самым емким и гибким – несмотря на то, что изначально темпы роста потребкредитования в промышленно развитых странах Европы опережали динамику рынка США.

Например, в Германии в 70-х годах наблюдался пятикратный рост неотложного кредитования, который к началу 2000-х достиг уровня 190 млрд. долларов. В тот же период в США произошел его троекратный рост, а к началу 90-х он перешел отметку в 600 млрд. долларов.

Перед кредитом все равны

Официальная история неотложного кредитования в Америке ведет отсчет с 1968 года, когда там был принят Закон о потребительском кредите. В частности, он устанавливает справедливые правила предоставления ссуды, верхние пределы ставок, правила продажи по передаче и продаже в рассрочку, оговорки к контрактам. В законе не обойдены вниманием и средства судебной защиты кредитора, а также случаи, в которых суд имеет право взыскать остаток долга по реализации обеспечения или наложить арест на имущество должника.

Закон также регулирует кредитные сделки, касающиеся продажи недвижимости, товаров и услуг лицами, регулярно участвующими в продажах в кредит.

За права американского потребителя можно не беспокоиться: он, как броней, защищен со всевозможных сторон. Кроме Закона о потребительском кредите, существует Единый Кодекс о потребительских кредитах (The Uniform Consumer Credit Code). Его задача – защитить потребителей, получающих ссуды для финансирования покупок, гарантировать правильное, адекватное предоставление услуг по кредитованию, регулировать кредитную индустрию в целом.

Наконец, существует и американский закон «О защите прав потребителей», часть которого также посвящена потребительским кредитам. Он обязывает кредиторов в полной мере информировать потребителя об условиях кредитования и запрещает какую-либо дискриминацию при кредитовании. Закон также защищает потребителей от злоупотреблений со стороны ростовщиков и ограничивает размеры вознаграждений. Кроме того, он регламентирует деятельность компаний, выпускающих кредитные карты и предоставляющих кредитные истории, а также учреждает Национальную комиссию по потребительским финансам, которая компетентна вести расследования в области потребкредитования.

Разбираясь с проблемой именуемой «Потребительский кредит» (далее ПК) следует отделить эту форму кредитования населения от других, очень на нее похожих, но несущих некую другую «смысловую нагрузку» и социальную функцию.

Кредит на неотложные нужды

Кредит дается гражданину не на что-то конкретное, а просто так, потому что ему надо.

Кредит на покупку автомашины.

Это очень ресурсоемкая для любого Банка форма кредитования. Т. к. требует отвлечения значительных сумм на относительно длительный срок (до 3-х лет). Кредит полностью обеспечен залогом застрахованной в пользу Банка машины и в случае каких-либо проблем Банк легко возместит свои потери.

Кредит на покупку квартиры (дома) или ипотечный кредит.

Самый ресурсоемкий ( до 100 и более тыс. долл США на одного заемщика), самый длинный ( до 10 лет). Тем не менее этот кредит также является практически полностью обеспеченным залогами, т. к. здесь, как и в случае с автомобилями, Банк дает не более 70\% стоимости жилья.

Легко заметить, что лидерами на рынке ресурсоемкого долгосрочного кредитования являются иностранные банки. Это не удивительно, т. к. эти виды кредита на западе очень развиты, они имеют большой опыт и в состоянии привлечь дешевые «длинные» ресурсы материнских банков. При этом следует отметить, что предлагаемые ими в России 10–15\% годовых – голубая мечта для западных рынков.

Собственно, ПК или «кредит на утюг» – вещь гораздо более простая. Суть его в следующем. Недостающие 200–1000 долларов на холодильник, стиралку или телевизор Вы не просите у соседей, родственников или знакомых. Практически в каждом крупном магазине, торгующем бытовой техникой вы можете найти столик, за которым сидит сотрудник того или иного Банка. Вы заполняете анкету, ждете 30–40 минут и – вожделенная стиральная машина Ваша. Далее, на ближайшие 3–6 месяцев к Вашим обязанностям прибавится необходимость посещения офиса Банка для внесения ежемесячного платежа.

Существует и другой вариант – Вы заполняете анкету, приносите справку с места работы о зарплате или иной документ, подтверждающий наличие некоего постоянного дохода, затем 2–3 дня ожидания – и стиральная машина опять Ваша, но, как показывает практика, за меньшие проценты по кредиту чем в первом варианте. Почему? Да потому, что Банк за эти дни успел проверить информацию о вас и документы, которые были представлены. Выше уверенность в заемщике – ниже проценты по кредиту. Посмотрите на предлагаемые проценты Сбербанка или «дочек» инобанков, а потом возьмите перечень документов, которые они требуют и сведений, которые их интересуют – связь, как говорится, налицо.

Какие моменты являются принципиальными при принятии решения брать ли кредит, и, если брать, то где?

Каким образом начисляются проценты.

Красивая цифра увеличения стоимости вещи всего на 5–10 \% легко превращается в 20–40\% (кредит то на 3 мес. !), а при ближайшем рассмотрении и в 26–52\% (кредит взят на 70\% стоимости, а 30 – вы заплатили сами).

На какую сумму начисляются проценты: на весь кредит или с уменьшением долга проценты начисляются только на оставшуюся часть. Разница может быть весьма существенной.

Возможность досрочного гашения. Это принципиальный вопрос. Зачастую, даже если вы погасите кредит на следующий день, сумму процентов необходимо будет выплатить полностью, как если бы вы пользовались кредитом весь срок.

В каких денежных единицах Вы получаете кредит – рубли или валюта. Здесь советы давать очень трудно. Все зависит от формы ваших доходов и ситуации с курсом. И помните, если Ваши доходы – это фиксированные рублевые доходы (например, заработная плата), вы понесете расходы еще и на конвертации рублей в валюту кредита.

Договор с физическим лицом

ДОГОВОР №_______

г. Москва „____» _ ______ _________ 200 __ г.

___________ именуемый (-ая) далее КЛИЕНТ, с одной стороны, и Общество с ограниченной ответственностью ООО „», именуемое далее как КОНСУЛЬТАНТ, в лице Генерального директора ____, действующего на основании Устава, с другой стороны, в дальнейшем также именуемые СТОРОНЫ, заключили настоящий Договор о нижеследующем:

1. ПРЕДМЕТ ДОГОВОРА

1.1. КОНСУЛЬТАНТ оказывает услуги по вопросам получения кредитов (займов, ссуд, кредитов, кредитных лимитов, финансирования в любой форме) КЛИЕНТОМ.

1.2. Услуги, оказываемые КОНСУЛЬТАНТОМ, включают в себя:

1.2.1. Консультации по вопросам получения ипотечных кредитов (займов) на покупку жилья;

1.2.2. Консультации по вопросам получения потребительских кредитов (займов);

1.2.3. Консультации по вопросам получения кредитов (займов) под залог недвижимости, автомобилей и прочего имущества;

1.2.4. Иные консультации, связанные с финансовыми потребностями клиента;

1.2.5. Информационное сопровождение КЛИЕНТА до получения им кредита (займа).

2. ОБЯЗАННОСТИ СТОРОН

2.1. КОНСУЛЬТАНТ обязуется:

• предоставить КЛИЕНТУ информацию о предложениях коммерческих банков и иных финансовых институтов на рынке по перечню вопросов, указанных в п. 1.2. ;

• опираясь на профессиональный опыт, предложить КЛИЕНТУ один или несколько вариантов решения вопросов клиента;

• по запросу КЛИЕНТА предоставить ему информацию о контактном лице в банке или ином финансовом институте, с которым КЛИЕНТ сможет связаться для самостоятельного решения своих вопросов.

2.2. КЛИЕНТ обязуется:

• своевременно предоставить КОНСУЛЬТАНТУ максимально полную и достоверную информацию, необходимую для получения КЛИЕНТОМ кредита (займа), а КОНСУЛЬТАНТ оставляет за собой право проверки любой сообщаемой КЛИЕНТОМ информации.

• своевременно и в полном объеме оплатить услуги консультанта в соответствии с п. 3. ;

• самостоятельно оплачивать все расходы, связанные с получением кредита (займа), не оговоренные в данном договоре.

3. СТОИМОСТЬ УСЛУГ И ПОРЯДОК РАСЧЕТОВ

3.1. Стоимость услуги составляет 1 \% от суммы полученного финансирования (максимальная величина одобренного кредитного лимита), но не менее 50000 рублей по каждому кредитному продукту, и оплачивается КЛИЕНТОМ по факту получения финансирования клиентом (либо любым лицом под поручительство клиента) лично представителю КОНСУЛЬТАНТА (Шевчук Денис Александрович) в течении 5 дней с момента получения финансирования клиентом. В случии просрочки оплаты вознаграждения КЛИЕНТОМ КОНСУЛЬТАНТУ его сумма увеличивается на 0,1\% от суммы финансирования (максимальная величина одобренного кредитного лимита) за каждый день просрочки, но не менее чем на 5000 рублей за каждый день просрочки.

3.2. Руководство КОНСУЛЬТАНТА вправе предложить КЛИЕНТУ скидки.

3.3. В случии получения финансирования КЛИЕНТОМ, либо любым лицом под поручительство КЛИЕНТА КЛИЕНТ обязуется обеспечить выплату КОНСУЛЬТАНТУ вознаграждение согласно пункту 3.1.

4. ДЕЙСТВИЕ ДОГОВОРА И ПОРЯДОК РАЗРЕШЕНИЯ РАЗНОГЛАСИЙ

4.1. Настоящий договор составлен в двух экземплярах, имеющих равную юридическую силу.

4.2. Договор вступает в силу с момента подписания его СТОРОНАМИ.

4.3. Договор может быть расторгнут по взаимному согласию СТОРОН.

4.4. При выполнении условий Договора СТОРОНЫ руководствуются действующим Законодательством Российской Федерации.

5. РЕКВИЗИТЫ И ПОДПИСИ СТОРОН

КЛИЕНТ: КОНСУЛЬТАНТ:

__________

Паспорт __

Выдан_______________ года

Прописан:

_______________ ФИО клиента

Договор с юридическим лицом

ДОГОВОР №_______

г. Москва «____» _ ______ _________ 200 __ г.

_________________, именуемое далее ПРИНЦИПАЛ, в лице__________________, действующего на основании ___________________, с одной стороны, и Общество с Oграниченной Oтветственностью «__________________», именуемое далее как АГЕНТ, в лице Генерального директора ______, действующего на основании Устава, с другой стороны, заключили настоящий Договор о нижеследующем:

1. ПРЕДМЕТ ДОГОВОРА

1.1. ПРИНЦИПАЛ поручает, а АГЕНТ принимает на себя обязательства приложить усилия для привлечения финансирования с целью реализации проектов ПРИНЦИПАЛА.

1.2. Финансирование может привлекаться в следующих формах:

1.2.1. В форме перечисления средств в свободно конвертируемой валюте или рублях на расчетный счет ПРИНЦИПАЛА или расчетные счета его контрагентов.

1.2.2. В форме лизинга оборудования, причем инвесторы или кредиторы предоставляют средства лизинговой компании для закупки указанного оборудования, которая, в свою очередь, сдает его в лизинг ПРИНЦИПАЛУ.

1.2.3. В форме банковских гарантий, аккредитивов и прочих видов документарных операций для финансирования проектов ПРИНЦИПАЛА.

1.2.4. В форме совместного (долевого) участия инвестора или кредитора в проекте ПРИНЦИПАЛА.

1.3. Все виды финансирования, указанные в пунктах 1. 2. 1–1. 2. 4. настоящего Договора, а также кредиты банков или иных кредитных организаций, указанные в пункте 1. 2. 1 настоящего Договора, привлекаются АГЕНТОМ в интересах ПРИНЦИПАЛА на приемлемых для ПРИНЦИПАЛА условиях, устанавливаемых в рамках переговорного процесса между ПРИНЦИПАЛОМ и инвесторами (кредиторами) при посредстве АГЕНТА.

1.4. АГЕНТ самостоятельно или совместно с ПРИНЦИПАЛОМ участвует в переговорах с третьими сторонами с целью определения возможности получения ПРИНЦИПАЛОМ финансирования. В случае получения предварительного согласия инвестора или кредитора на рассмотрение проекта дальнейшее взаимодействие с ним осуществляет непосредственно ПРИНЦИПАЛ.

1.5. Оплату за произведенные АГЕНТОМ работы и за оказанные услуги по привлечению инвестиций и кредитов осуществляет ПРИНЦИПАЛ в соответствии с положениями настоящего Договора.

1.6. В случае необходимости АГЕНТ оказывает содействие в разработке бизнес-планов и ТЭО по Проектам ПРИНЦИПАЛА. Условия выполнения таких услуг и порядок оплаты специально оговариваются в Дополнительных Соглашениях к настоящему Договору.

2. ОБЯЗАННОСТИ СТОРОН

2.1. АГЕНТ обязуется осуществить мероприятия по привлечению финансирования для осуществления проектов ПРИНЦИПАЛА, в этих целях:

• предпринять все необходимые действия по доведению до сведения потенциальных инвесторов и кредиторов информации об инвестиционных и кредитных проектах ПРИНЦИПАЛА;

• вступать с кредиторами и инвесторами в переговоры от имени ПРИНЦИПАЛА с целью выработки наиболее приемлемых условий участия первых в проектах ПРИНЦИПАЛА;

• оказывать содействие в проведении переговоров между ПРИНЦИПАЛОМ и кредиторами и/или инвесторами;

• для исполнения обязательств по Договору АГЕНТ вправе привлекать третьих лиц и при этом обязан обеспечить условия конфиденциальности, предусмотренные Договором.

2.2. ПРИНЦИПАЛ обязуется:

• обеспечить АГЕНТА всей необходимой документацией, связанной с вопросами привлечения инвестиций и получения кредитов. ПРИНЦИПАЛ гарантирует предоставление по требованию АГЕНТА полной и достоверной информации по всем вопросам, касающимся состояния дел ПРИНЦИПАЛА. Документация предоставляется АГЕНТУ для ознакомления в подлинниках и, при необходимости, передается в виде простых (незаверенных) ксерокопий;

• оперативно предоставлять в распоряжение АГЕНТА всю дополнительную информацию в виде пояснений, справок и комментариев, как в устной, так и в письменной форме, которые необходимы для осуществления АГЕНТОМ своих обязанностей по Договору, и обеспечивать их достоверность. АГЕНТ не несет ответственности за достоверность полученной от ПРИНЦИПАЛА информации;

• обеспечивать эффективное и своевременное взаимодействие АГЕНТА с должностными лицами и специалистами служб ПРИНЦИПАЛА в ходе выполнения работ по Договору и достоверность сведений, полученных в результате такого взаимодействия;

• своевременно оплачивать оказанные АГЕНТОМ услуги в соответствии с порядком оплаты, установленным настоящим Договором;

• оплачивать АГЕНТУ его дополнительные расходы, связанные с подготовкой бизнес-планов, ТЭО и выполнением других работ по Договору, такие как командировки, сборы уполномоченных организаций, пошлины, разовое и абонементное информационное обслуживание, и прочие расходы, если таковые были согласованы с ПРИНЦИПАЛОМ и оформлены Дополнительным Соглашением к настоящему Договору.

3. ПОРЯДОК СДАЧИ И ПРИЕМКИ ОКАЗАННЫХ УСЛУГ.

3.1. Услуги АГЕНТА по привлечению финансирования под проекты ПРИНЦИПАЛА считаются выполненными в случае, если инвестор или кредитная организация приняли решение о финансировании на приемлемых для ПРИНЦИПАЛА условиях. Решение выражается в подписании инвестиционного, кредитного, лизингового договора, договора поставки или факторинга с ПРИНЦИПАЛОМ, дочерней или аффилированной структурой ПРИНЦИПАЛА или контрагентом ПРИНЦИПАЛА, действующим от имени ПРИНЦИПАЛА.

3.2. Условия финансирования считаются приемлемыми в случае подписания ПРИНЦИПАЛОМ или структурами ПРИНЦИПАЛА, перечисленными в п. 3.1. соответствующих договоров с инвесторами/кредиторами.

4. СТОИМОСТЬ УСЛУГ И ПОРЯДОК РАСЧЕТОВ

4.1. ПРИНЦИПАЛ обязуется обеспечить выплату АГЕНТУ вознаграждение в случае привлечения финансирования в проекты ПРИНЦИПАЛА.

Вознаграждение:

1. при оплате по факту (без предоплаты) за привлечение финансирования на сумму более 30 млн руб. или эквивалента в валюте – 3\% от суммы финансирования (любой формы, включая кредит, кредитная линяя, установленный лимит овердрафта, лизинг, факторинг) по факту получения положительного решения банка (либо другой организации, предоставляющей финансирование) без предоплаты, но не менее минимальной суммы (минимальная сумма вознаграждения без предоплаты 50 000 рублей);

2. при оплате по факту (без предоплаты) за привлечение финансирования на сумму менее 30 млн руб. – 5\% от суммы финансирования (любой формы, включая кредит, кредитная линяя, установленный лимит овердрафта, лизинг, факторинг) по факту получения положительного решения банка (либо другой организации, предоставляющей финансирование) без предоплаты, но не менее минимальной суммы (минимальная сумма вознаграждения без предоплаты 50 000 рублей);

3. при оплате с предоплатой (при желании клиента) – 20000 рублей – предоплата плюс 2\% за вычетом невозвращаемой предоплаты, но не менее минимальной суммы по факту получения положительного решения банка (минимальная сумма вознаграждения при оплате с предоплатой 45 000 рублей).

4. Спецпредложение для Москвы и области: до 350.000 руб. без залога учредителям фирм – наша комиссия 35.000 руб.

Вознаграждение оплачивается ПРИНЦИПАЛОМ по факту одобрения заявки клиента лично представителю АГЕНТА (Шевчук Денис Александрович) либо на указанные представителем АГЕНТА (Шевчук Денис Александрович) реквизиты (форма оплаты предлагается АГЕНТОМ) в течении 5 дней с момента одобрения первой заявки и последующих заявок клиента. В случии просрочки оплаты вознаграждения ПРИНЦИПАЛОМ КОНСУЛЬТАНТУ его сумма увеличивается на 0,1\% от суммы финансирования (максимальная величина одобренного кредитного лимита) за каждый день просрочки, но не менее чем на 5000 рублей за каждый день просрочки.

4.2. Руководство АГЕНТА вправе предложить ПРИНЦИПАЛУ скидки. В случии получения финансирования ПРИНЦИПАЛОМ, либо учредителем ПРИНЦИПАЛА, либо генеральным директором ПРИНЦИПАЛА либо любым лицом под поручительство ПРИНЦИПАЛА ПРИНЦИПАЛ обязуется обеспечить выплату АГЕНТУ вознаграждение согласно пункту 4.1.

4.3. Выполнение услуг по каждому проекту или его этапу может подтверждаться двусторонним актом сдачи-приемки услуг (при взаимном желании сторон).

4.4. Вознаграждение должно быть перечислено на счет АГЕНТА в течение 5 (пяти) рабочих дней с момента получения положительного решения, до подписания инвестиционного, кредитного, лизингового договора, договора поставки или факторинга с ПРИНЦИПАЛОМ, дочерней или аффилированной структурой ПРИНЦИПАЛА или контрагентом ПРИНЦИПАЛА, действующим от имени ПРИНЦИПАЛА. При одобрении заявки ПРИНЦИПАЛА с участием конкурентов АГЕНТА (организации или предпринимателя, оказывающего аналогичные услуги) или самостоятельно ПРИНЦИПАЛ выплачивает вознаграждение в том же размере и в те же сроки, как и в случии одобрения при содействии АГЕНТА.

4.5. Платежи, предусмотренные настоящим договором, включают в себя НДС и осуществляются в рублях.

5. КОНФИДЕНЦИАЛЬНОСТЬ И ЭКСКЛЮЗИВНОСТЬ

5.1. Стороны обязуются соблюдать строгую конфиденциальность в отношении полученной в ходе исполнения Договора коммерческой и научно-технической информации и принимать все возможные меры, чтобы предохранять полученную информацию от разглашения.

5.2. Конфиденциальной информацией по Договору будет считаться вся информация о коммерческой деятельности ПРИНЦИПАЛА, полученная АГЕНТУ от ПРИНЦИПАЛА в ходе оказания услуг в соответствии с Договором, и все материалы, переданные АГЕНТОМ ПРИНЦИПАЛУ, в том числе бизнес-планы и ТЭО, подготовленные для использования потенциальными инвесторами и кредиторами.

5.3. АГЕНТ гарантирует, что вся конфиденциальная информация, полученная им в ходе работ по Договору, не будет разглашаться третьей стороне, где под третьей стороной понимаются все лица, не относящиеся к АГЕНТУ и инвесторам (кредиторам) проектов ПРИНЦИПАЛА, в течение одного года с момента окончания срока действия настоящего Договора.

5.4. Ограничения относительно разглашения конфиденциальной информации не относятся к общедоступной информации или информации, ставшей таковой не по вине АГЕНТА, а также к информации, ставшей известной АГЕНТУ из иных источников до или после ее получения от ПРИНЦИПАЛА.

5.5. По завершении работ по настоящему Договору АГЕНТ будет иметь право указывать имя ПРИНЦИПАЛА в перечнях своих клиентов.

5.6. ПРИНЦИПАЛ обязуется с момента подписания данного договора не обращаться к конкурентам АГЕНТА. При нарушении данного пункта ПРИНЦИПАЛ обязан заплатить АГЕНТУ вознаграждение согласно пункту 4.1. данного договора за суммы, привлеченные силами конкурентов.

6. ДЕЙСТВИЕ ДОГОВОРА И ПОРЯДОК РАЗРЕШЕНИЯ РАЗНОГЛАСИЙ

6.1. Договор вступает в силу с момента подписания его Сторонами.

6.2. Договор действует до полного исполнения Сторонами обязательств, указанных Статье 2 настоящего Договора, и может быть продлен по взаимному согласию Сторон.

6.3. Любые изменения и дополнения к настоящему Договору считаются действительными в случае совершения их в письменной форме и при подписании их лицами, уполномоченными на то Сторонами.

6.4. Договор может быть расторгнут по взаимному согласию Сторон.

6.5. При выполнении условий Договора Стороны руководствуются действующим Законодательством Российской Федерации.

6.6. Стороны обязуются прилагать все усилия для достижения компромисса при возникновении возможных разногласий в ходе выполнения Сторонами условий настоящего Договора.

6.7. В случае невозможности достижения Сторонами обоюдного согласия при возникновении спорных ситуаций, Стороны имеют право обратиться в Арбитражный суд и руководствоваться решениями Арбитражного суда как окончательными.

7. РЕКВИЗИТЫ И ПОДПИСИ СТОРОН

ПРИНЦИПАЛ: АГЕНТ:

Карьера в банке. Техника трудоустройства

Люди, которые ищут работу, часто впадают в панику. Как и где искать? Что вообще делать? Как в любом поэтапном деле, нужна инструкция. Чтобы разложить все по полочкам. На Работе. ру такую инструкцию уже составили.

1-й шаг. Осмотреться

Что понадобится

Что делать

Сайт по трудоустройству

Газета по трудоустройству.

Форумы о трудоустройстве.

Беседа с умным другом; бутерброды, варенье, чай.

Просмотреть объявления о вакансиях по своей и смежным специальностям. Узнать требования работодателей и уровень зарплат.

Прочесть полезные статьи в газете

Если результатом изучения рынка труда стали утраченные иллюзии, нестрашно. Можно переквалифицироваться или углубить свои знания на курсах.

2-й шаг. Составить резюме

Что понадобится

Что делать

Образцы резюме.

Инструкция «Как составить резюме».

Резюме удачливого соискателя (друга, родственника).

Цель у резюме одна – убедить работодателя в том, что вы соответствуете его требованиям и подходите на должность. Ваша задача – похвастаться образованием или опытом работы. Об этом и напишите в резюме в первую очередь.

Исключите лишнюю, а тем более невыгодную для себя информацию. Сведения о своих личных качествах и личной жизни лучше опустить.

Если вы претендуете на несколько разных должностей, составьте несколько резюме – под каждую вакансию.

3-й шаг. Задействовать все и всех

Что понадобится

Что делать

Свежий номер газеты с вакансиями.

Сайт по трудоустройству.

Контакты тех компаний, где вам хотелось бы работать.

Контакты кадровых агентств, служб занятости или ярмарок вакансий.

Помощь близких, коллег.

Выберите наиболее подходящие для себя методы поиска работы. Лучше не ограничиваться каким-то одним.

Разместите резюме.

Ежедневно просматривайте объявления о вакансиях, где только возможно.

Изучите на сайте и в газете не только «свою» рубрику, но и алфавитный указатель вакансий. Воспользуйтесь поиском вакансий по параметрам.

Обратитесь напрямую в кадровые отделы выбранных компаний.

Кадровые агентства в первую очередь интересуются состоявшимися специалистами. Службы занятости ориентированы на проблемных соискателей. Ярмарки вакансий проводятся время от времени, за ними необходимо следить.

4-й шаг. Связаться с работодателем

Телефон.

Желательно, чтобы соискатель был доступен для работодателя в любое время дня.

Электронный почтовый ящик для рассылки резюме и получения ответов работодателей. Открыть бесплатный почтовый ящик можно на Yandex.ru, Rambler.ru, Mail.ru.

Перед тем как звонить обязательно сформулируйте свои вопросы. Беканье и меканье в телефонной трубке отобьет у работодателя охоту продолжать общение.

Во время телефонного разговора от вас потребуются доброжелательность и внимание. Помните о своей главной задаче на этом этапе – договориться о собеседовании.

Отправляя резюме по почте, обязательно напишите короткое сопроводительное письмо. Например: «Уважаемый <имя>. Я заинтересовался вашим объявлением о вакансии <название позиции>, опубликованной в <название источника>. Мой опыт вполне соответствует вашим требованиям, поэтому прошу ознакомиться с моим резюме».

Если в объявлении о вакансии указан номер телефона работодателя, позвоните. Познакомьтесь с кадровиком, узнайте о его дальнейших действиях и договоритесь о повторном звонке.

5-й шаг. Подготовиться к собеседованию

Документы, которые может потребовать работодатель: резюме, трудовая книжка, дипломы об образовании, рекомендательные письма и т. д.

Желательно деловой костюм (даже если ваша профессия допускает вольный стиль одежды).

Подготовьте исчерпывающий рассказ о себе, своем опыте и трудовых достижениях.

Продумайте встречные вопросы: о будущих обязанностях, условиях работы и пр. Помните, что пассивность кандидата на собеседовании и отсутствие у него вопросов оцениваются как минус.

Рекомендую избавиться от вредных привычек – они могут быть причиной отказа, особенно в зарубежных компаниях. Никому не нужны сотрудники, постоянно ходящие на «перекуры».

Многие мужчины принципиально игнорируют курящих женщин (как на работе, так и в личной жизни).

Не опоздайте на собеседование.

Собеседование не экзамен. Это всего лишь знакомство будущих коллег. Излишнее волнение только навредит. Без паники! И удачи вам.

Можно обратиться за помощью в кадровые агентства. Иногда это платно (если это специализированное по банкам агентство), иногда нет (если непрофильное).

Например:

Кадровое агентство ООО «КОРПОРАТИВНЫЕ РЕСУРСЫ» группы компаний INTERFINANCE

Консультация по трудоустройству в банк – от 500 руб.

Составление профессионального банковского резюме – от 500 руб.

Рассылка резюме по банкам и специализирующимся на них кадровым огентствах – от 3000 руб.

Содействие в прохождении стажировки по выбранному направлению и специальности в дружественных компаниях – 50-350 у. е. (финансы, юриспруденция, консалтинг, кадры, бухучет, аудит, международные отношения, информационные технологии и др. престижные направления).

(www.denisshevchuk.narod.ru, www.corporateresources.narod.ru).

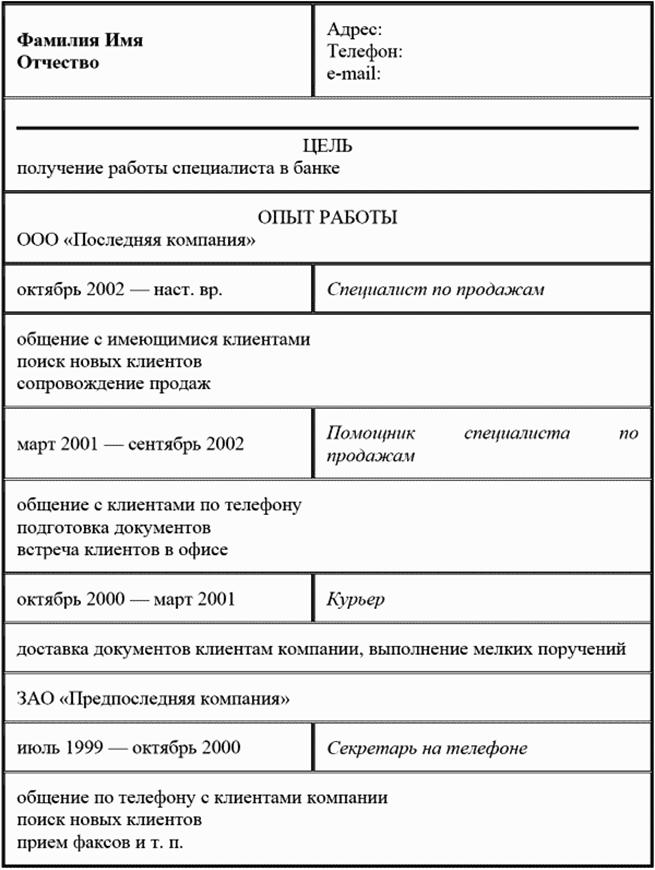

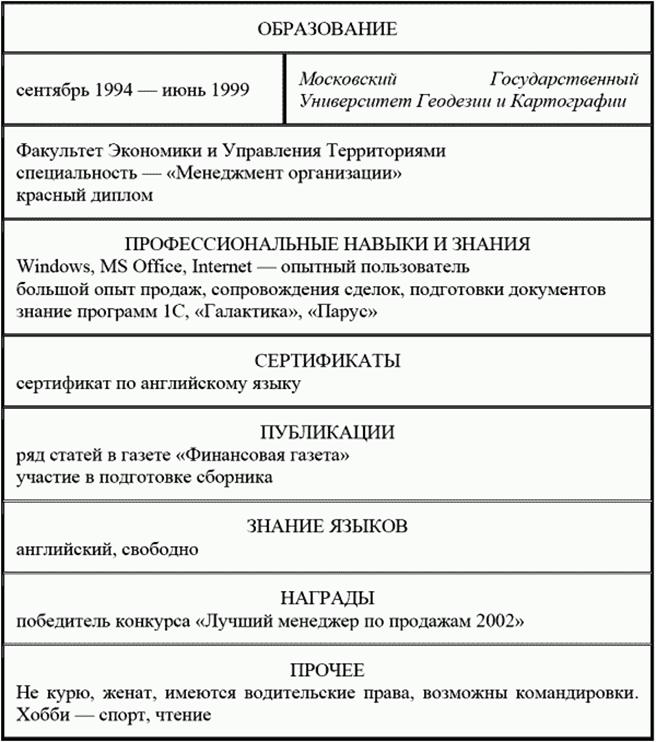

Образец резюме:

Обсуждение Банковские операции

Комментарии, рецензии и отзывы