Глава 13. формы обеспечения возвратности кредита

Глава 13. формы обеспечения возвратности кредита

13.1. ПОНЯТИЕ ФОРМЫ ОБЕСПЕЧЕНИЯ ВОЗВРАТНОСТИ КРЕДИТА

ВОЗВРАТНОСТЬ КРЕДИТА представляет собой основополагающее свойство кредитных отношений, отличающее их от других видов экономических отношений, что на практике находит свое выражение в определенном механизме. Этот механизм базируется, с одной стороны, на экономических процессах, лежащих в основе возвратного движения кредита, с другой на правовых отношениях кредитора и заемщика, вытекающих из их места в кредитной сделке.

Экономическую основу возврата кредита составляют кругооборот и оборот фондов участников воспроизводственного процесса, а также законы функционирования кредита. Однако наличие объективной экономической основы возврата кредита не означает автоматизм этого процесса. Только целенаправленное управление движением ссуженной стоимости позволяет обеспечить ее сохранность, эквивалентность отдаваемой взаймы и возвращаемой стоимости.

Поскольку в кредитной сделке участвуют два субъекта — кредитор и заемщик, механизм организации возврата кредита учитывает место каждого из них в осуществлении этого процесса.

Кредитор, предоставляя кредит, выступает организатором кредитного процесса, защищая свои интересы. Исходя из объективной экономической основы кредитор выбирает такие сферы вложения заемных средств, количественные параметры ссуды, методы ее погашения, условия кредитной сделки, при которых создавались бы предпосылки для своевременного и полного возврата отданной взаймы стоимости. Однако обратное движение указанной стоимости зависит от кредитоспособности заемщика, использующего ее в своем обороте, от общей экономической конъюнктуры денежного рынка.

Кредитная сделка предполагает возникновение обязательства ссудополучателя вернуть соответствующий долг. Конкретная практика показывает, что наличие обязательства (в разных формах) еще не означает гарантии и своевременного возврата. Возникновение инфляционных процессов в экономике может вызывать обесценение суммы предоставленной ссуды, а ухудшение финансового состояния заемщика -нарушение сроков возврата кредита. Поэтому международной опыт деятельности банков выработал механизм организации возврата кредита, включающий: а) порядок погашения конкретной ссуды за счет

===337===

выручки (дохода); б) юридическое закрепление ее порядка погашения в кредитном договоре; в) использование разнообразных форм обеспечения полноты и своевременности обратного движения ссуженной стоимости.

Под формой обеспечения возвратности кредита следует понимать конкретный источник погашения имеющегося долга, юридическое оформление права кредитора на его использование, организацию контроля банка за достаточностью и приемлемостью данного источника.

Если механизм погашения ссуды за счет выручки (дохода) и его закрепление в кредитных договорах являются основной предпосылкой возврата кредита, то определение форм обеспечения возврата представляет собой гарантию этого возврата. Такая гарантия нужна при высокой степени риска просрочки платежа.

Таким образом, в банковской практике источники погашения ссуд подразделяются на первичные и вторичные. Первичным источником является выручка от реализации продукции, оказания услуг или доход, поступающий физическому лицу.

Зарубежные банкиры считают своим "золотым" правиломпри рассмотрении возможности заключения кредитной сделки ориентироваться прежде всего на первичный источник. Поэтому в процессе изучения кредитной заявки основное внимание уделяется анализу денежных потоков клиента, перспективам развития отрасли и бизнеса данного клиента, состоянию отношений клиента с поставщиками и покупателями. Если у банка возникают сомнения относительно перспектив поступления ссудополучателю выручки (дохода), кредитная сделка не состоится.

Реальной гарантией возврата кредита является выручка (доход) лишь у финансово устойчивых предприятий. К ним относятся: предприятия, имеющие высокий уровень рентабельности и высокую обеспеченность собственным капиталом. У таких предприятий происходит не только систематический приток денежных средств, но и прирост денежных средств в части образования прибыли, а также пополнения собственного капитала.

Для финансово устойчивых предприятий, являющихся первоклассными клиентами банка, юридическое закрепление в кредитном договоре погашения ссуд за счет поступающей выручки представляется впол-не достаточной. В этом случае складываются сугубо доверительные отношения между банком и заемщиком, предполагающие выполнение заемщиком своих обязательств по погашению ссуд без предоставления каких-либо дополнительных гарантий.

Чаще на практике складывается ситуация, когда возникает определенный риск своевременного поступления выручки. Факторы риска могут быть связаны как с процессом производства или реализацией ценностей, так и состоянием расчетов с покупателями, изменением конъюнктуры рынка, сезонными колебаниями и т.д.

Во всех этих случаях возникает необходимость иметь дополнительные гарантии возврата кредита, что требует изыскания вторичных источников. К их числу относятся: залог имущества и прав, уступка тре===338===

бований и прав, гарантии и поручительства, страхование. Указанные формы обеспечения возвратности кредита оформляются специальными документами, имеющими юридическую силу и закрепляющими за кредитором определенный порядок погашения ссуды в случае отсутствия у заемщика средств при наступлении срока исполнения обязательства. Использование вторичных источников погашения ссуд является трудоемким и длительным процессом. Эффективность существующих форм обеспечения возврата кредита зависит от действенности правового механизма, правовой и экономической грамотности соответствующих работников, соблюдения норм деловой этики гарантами платежных обязательств. Создание системы гарантий для кредитора (банка) своевременного возврата кредита приобретает в России особую актуальность в связи с неустойчивостью финансового состояния многих ссудополучателей, недостаточным опытом работы в рыночных условиях бизнесменов, банкиров, юристов.

13.2. ЗАЛОГ И ЗАЛОГОВЫЙ МЕХАНИЗМ

ЗАЛОГ ИМУЩЕСТВА клиента является одной из распространенных форм обеспечения возвратности банковского кредита. Залог имущества оформляется договором о залоге, подписанным двумя сторонами и подтверждающим право кредитора при неисполнении платежного обязательства заемщиком получить преимущественное удовлетворение претензии из стоимости заложенного имущества.

Использование залога в практике организации кредитных отношений предполагает наличие специального механизма его применения. Залоговый механизм есть процесс подготовки, заключения и исполнения договора о залоге. Залоговый механизм возникает в момент рассмотрения кредитной заявки как условие заключения кредитного договора. Он сопровождает весь период пользования ссудой. Реальное обращение к исполнению залогового механизма возникает на завершающей стадии движения кредита погашении ссуды и лишь в отдельных случаях, когда клиент не может погасить ссуду выручкой или доходом.

В банковской практике операции по оформлению и реализации залогового механизма называют залоговыми операциями. Залоговые операции коммерческих банков не имеют самостоятельного значения. Они производны от ссудных операций и гарантируют своевременное и полное погашение ссуды. Ссуды, выданные под залог имущества клиента или его имущественных прав, называют ломбардными.

С правовой точки зрения структуру залогового механизма можно представить на рис. 13.1.

Как видно из рис. 13.1, центральное место в правовом содержании залогового механизма принадлежит определению права собственности, владения, распоряжения и пользования заложенным имуществом. Ука===339===

Рис. 13.1. Структура залогового механизма

занные вопросы в законодательстве различных стран решаются по-разному. В России правовая основа залогового механизма определена Законом "О залоге" и Гражданским кодексом, в соответствии с которыми:

а) право собственности на заложенное имущество принадлежит заемщику;

б) владение заемщиком заложенным имуществом может быть непосредственное и опосредованное;

в) залог может сопровождаться правом пользования предметами залога в соответствии с его назначением.

Основными этапами реализации залогового механизма являются:

• выбор предметов и видов залога;

• осуществление оценки предметов залога;

• составление и исполнение договора о залоге;

• порядок обращения взыскания на залог.

ПРЕДМЕТОМ ЗАЛОГА могут выступать вещи, ценные бумаги, иное имущество и имущественные права. В то же время это имущество для отнесения его к объекту залога должно отвечать двум критериям: приемлемости и достаточности. Указанные критерии находят различное выражение по отношению к различным видам имущества.

В зависимости от материально-вещественного содержания предметы залога подразделяются на следующие группы:

1. Залог имущества клиента:

• залог товарно-материальных ценностей:

а) залог сырья, материалов, полуфабрикатов;

б) залог товаров и готовой продукции;

в) залог валютных ценностей (наличной валюты), золотых изделий, украшений, предметов искусства и антиквариата;

г) залог прочих товарно-материальных ценностей;

===340===

• залог ценных бумаг, включая векселя;

• залог депозитов, находящихся в том же банке;

• ипотека (залог недвижимости). 2. Залог имущественных прав:

• залог права арендатора;

• залог права автора на вознаграждение;

• залог права заказчика по договору подряда;

о залог права комиссионера по договору комиссии.

В то же время, чтобы то или иное имущество клиента могло стать предметом залога, необходимо его соответствие критериям приемлемости и достаточности.

Критерий приемлемости отражает качественную определенность препмета залога, критерий достаточности-количественную. Существуют общие и специфические требования к качественной и количественной определенности предметов залога.

Общие требования к качественной стороне предметов залога независимо от их материально-вещественного содержания сводятся к следующему.

Предметы залога (вещи и имущественные права) должны принадлежать заемщику (залогодателю) или находиться у него в полном хозяйственном ведении.

Предметы залога должны иметь денежную оценку.

Предметы залога должны быть ликвидны, т.е. обладать способностью к реализации.

Обшим требованием к количественной определенности предметов залога является превышение стоимости заложенного имущества по сравнению с основным обязательством, которое имеет залогодатель по отношению к залогодержателю, т.е. стоимость заложенного имущества должна быть больше суммы ссуды и причитающихся за нее процентов.

Специфические требования к качественной и количественной определенности предметов залога зависят от вида залога и степени риска, сопровождающей соответствующие залоговые операции.

Приемлемость товарно-материальных ценностей для залога определяется двумя факторами:

• качество ценностей;

• возможность кредитора осуществлять контроль за их сохранностью. Критериями качества товарно-материальных ценностей являются:

быстрота реализации, относительная стабильность цен, возможность страхования, долговременность хранения. Поэтому скоропортящиеся продукты, как правило, не используются для залога.

Важно не только определить критерий качества, выбрать в соответствии с ним ценности, но и обеспечить их сохранность. Только в этом случае залог ценностей может быть гарантией возврата кредита.

В этой связи наиболее надежным способом обеспечения сохранности заложенных ценностей является передача их кредитору, т.е. банку. В данном случае заемщик остается собственником заложенного имущества с опосредованным владением. Он не может распоряжаться и использовать заложенные ценности. Указанный вид залога называется

===341===

закладом. Кредитор приобретает при закладе право пользования заложенным имуществом. Одновременно на него переходит обязанность надлежащим образом содержать и хранить предмет заклада, нести ответственность за утрату и порчу.

При отсутствии у банка складских помещений этот вид залога по отношению к товарно-материальным ценностям имеет ограниченную сферу применения. В качестве предметов заклада могут выступать: валютные ценности, драгоценные металлы, изделия искусства, украшения.

Действующее законодательство предусматривает также возможность (по соглашению сторон) оставления заложенных товарно-материальных ценностей у залогодателей. Если на предметы, оставленные у залогодателя, наложены знаки, свидетельствующие об их залоге, имеет место так называемый твердый залог. В этом случае заемщик не имеет права использовать (расходовать) заложенные ценности.

Как показала практика, твердый залог имеет ограниченную сферу применения, так как он рассчитан на ценности, не предназначенные для текущего потребления.

Более распространенным видом залога при оставлении ценностей у залогодателя является залог товаров в обороте. В этом случае залогодатель не только непосредственно владеет заложенными ценностями, но и может их расходовать.

Залог товаров в обороте применяется в настоящее время в практике отечественных и зарубежных банков при кредитовании торговых организаций, которые должны постоянно иметь у себя запас ценностей для выставления их на продажу. В этом случае предмет залога находится не только во владении, но и в распоряжении и пользовании заемщика. При данном виде залога организация может заменить одни заложенные ценности на другие, но условием продажи товаров является обязательное их возобновление в сумме израсходованных ценностей. Залог товаров в обороте получил также название залога с переменным составом, поскольку между моментом продажи товаров и моментом возобновления товарного запаса возможно несовпадение, в этом случае залоговое обязательство не всегда гарантирует возврат кредита. Такая гарантия распространяется лишь на реально существующие товарные запасы. Разновидностью залога товаров в обороте является залог товаров в переработке. Он применяется при кредитовании промышленных предприятий, в частности перерабатывающих сельскохозяйственное сырье. Особенностью этого вида залога является право заемщика использовать заложенное сырье и материалы, включенные в предметы залога, в производстве и заменять их на готовую продукцию. Причем может допускаться перемещение предназначенных к переработке ценностей со склада в цех фабрики или завода.

Переработка ценностей банком разрешается, если будет доказано, что в результате переработки получится продукт более высокой стоимости, чем до нее. Для доказательства представляются специальный расчет, который показывает количество и стоимость заложенного сырья и материалов; период его переработки; средний выход переработанной продукции; место хранения. Однако и в этом случае банк не может осуществить действенный контроль за сохранностью заложенных ценностей.

===342===

Таким образом, различные виды залога материальных ценностей (или расчетных документов, их представляющих) обладают неодинаковой степенью гарантии возврата кредита. Наиболее реальной гарантией обладает заклад. Остальные виды залога имеют условные гарантии возврата кредита. Поэтому в практике иностранных коммерческих банков эти виды залога применяются по отношению к клиентам, положительно себя зарекомендовавшим, т.е. надежным партнерам по кредитным сделкам.

Поскольку в рыночной экономике конъюнктура с реализацией товаров может оперативно изменяться, величина заложенных ценностей всегда выше суммы выдаваемого кредита. Это положение определяет понятие "достаточности" объекта залога. При выдаче ломбардных ссуд под товарно-материальные ценности максимальная сумма ссуды не превышает, как правило, 85\% стоимости предметов залога. Такая разница дает банку дополнительную гарантию возврата кредита на случай возникновения непредвиденных обстоятельств.

Однако в каждом конкретном случае определяется индивидуальная маржа (разница между стоимостью заложенных ценностей и долгом заемщика перед банком по ссуде и процентам), учитывая риск кредитной сделки.

Кроме залога товарно-материальных ценностей в зарубежной и отечественной практике банки осуществляют выдачу ломбардных ссуд под залог ценных бумаг.

Критерием качества ценных бумаг, с точки зрения приемлемости их для залога, служат: возможность быстрой реализации и финансовое состояние выпускающей стороны. В этой связи в зарубежной и отечественной практике наиболее высокий рейтинг качества имеют государственные ценные бумаги с быстрой оборачиваемостью. При выдаче ссуд под их залог максимальная сумма ссуды может достигать 95\% стоимости ценных бумаг. При использовании в качестве залога других ценных бумаг (например, акций, выпущенных фирмами) величина ссуды составляет 80-85\% их рыночной цены. При этом коммерческие банки выдают ссуды как под котирующиеся, так и не котирующиеся на бирже ценные бумаги. В последнем случае качество обеспечения ссуды более низко, в связи с чем банки устанавливают более высокую маржу при оценке стоимости залога.

К предметам залога относятся также векселя (торговые и финансовые). Главное требование к торговому векселю как предмету залога состоит в обязательности отражения реальной товарной сделки. Необходимо также учитывать срок платежа но векселю, который не может быть короче срока выдаваемой ссуды. Максимальная сумма кредита под залог векселя, по опыту ряда стран, составляет 75-90\% стоимости обеспечения. В российской практике в качестве залога используются в основном финансовые векселя (обязательства эмитента заплатить определенную сумму денежных средств). Основным требованием к такому векселю при его использовании в качестве залога являются: правомерность выпуска, наличие механизма продажи, ликвидность.

===343===

Залоговое право может распространяться и на депозитные вклады, находящиеся в том же банке, который выдает кредит. Такие вклады, как правило, имеют целевой характер использования. Например, хозяйственная организация производит накопление денежных ресурсов для осуществления производственных капитальных вложений или строительства объектов социальной сферы (жилых домов, профилакториев, детских дошкольных учреждений, спортивных комплексов). При получении в банке кредита на текущие производственные нужды предприятие может использовать в качестве залога созданные депозиты в соответствующей сумме, в том числе валютные. При использовании валютного депозита в качестве залога дается распоряжение соответствующим работникам банка о блокировании счета в сумме, адекватной рублевому кредиту. Если депозит оформляется сертификатом, то он может быть сдан на хранение в банк. При задержке в погашении ссуды за счет поступающей выручки банк обеспечит возвратность кредита за счет депозитного вклада. Это наиболее простой и надежный способ, гарантирующий возвратность кредита.

Кредитование совокупного (кредит по совокупности материальных запасов и производственных затрат) или укрупненного объекта (кредит по контокоррентному счету) может потребовать использование смешанного залога, включающего товары на складе, ценные бумаги, векселя. В этом случае требования к составным элементам смешанного залога остаются теми же, что и описанные выше. Максимальная сумма кредита в соответствии с Уставом Госбанка РСФСР от 13 октября 1921 г. не должна была превышать 75\% общей стоимости принятого в залог совокупного обеспечения.

Некоторые особенности в использовании залога имеются при выдаче ипотечных ссуд, которые получили широкое развитие в мировой банковской практике. В этом случае появляется такой вид залога, как ипотека, т.е. залог недвижимого имущества. Объектом ипотеки могут быть: здания, сооружения, оборудование, земельные участки, жилые дома и квартиры, дачи, садовые участки, гаражи и другие строения потребительского назначения.

Для ипотеки характерны следующие черты: оставление имущества у залогодателя во владении и пользовании; возможность залогодателя самостоятельно распоряжаться доходом, полученным от использования предметов ипотеки; возможность получения залогодателем под залог одного и того же имущества добавочных ипотечных ссуд; обязательная регистрация залога в поземельных книгах, которые ведутся по месту нахождения предмета ипотеки; простота контроля залогодержателем за сохранностью предмета залога.

Ипотека используется, как правило, при выдаче долгосрочных ссуд юридическим и физическим лицам (населению для приобретения дома или квартиры; фермерам для строительства или землеустройства).

При выдаче ипотечного кредита важно правильно провести оценку стоимости залога. Успех оценки, как показывает зарубежный опыт, зависит от способностей, опыта и компетентности оценщика. Этому вопросу банк придает большое значение.

===344===

В России использование ипотеки в качестве обеспечения обязательств по кредитному договору регулируется Законом РФ "Об ипотеке (залоге недвижимости) ", вошедшим в действие с 16 июля 1998 г. В соответствии с ним объектом ипотеки являются земельные участки; предприятия, а также здания, сооружения и иное недвижимое имущество, используемое в предпринимательской деятельности; жилые дома, квартиры и части жилых домов и квартир; дачи, садовые дома, гаражи и другие строения потребительского назначения; воздушные и морские суда, суда внутреннего плавания и космические объекты.

Указанное имущество может быть предметом ипотеки, если оно принадлежит залогодателю на праве собственности или на праве хозяйственного ведения.

Если имущество находится в общей совместной собственности или принадлежит по договору аренды, необходимо согласие всех собственников или арендодателя.

При условии, что предметом ипотеки является предприятие, то в состав заложенного имущества входят относящиеся к данному предприятию материальные и нематериальные активы.

В современной банковской практике предметом залога при выдаче ссуд выступает не только имущество, принадлежащее клиенту, но и его имущественные права. В результате существует самостоятельный вид залога залог прав. Объектом залога в этом случае выступают права, арендатора на здания, сооружения, землю; автора на вознаграждение; заказчика по договору подряда; комиссионера по договору комиссии и др. При использовании залога прав для обеспечения возвратности кредита банк должен убедиться, что срок поступления денежных средств заемщику соответствует сроку погашения ссуды.

Другим элементом залогового механизма является оценка предмета залога. Международная практика выработала по этому поводу следующие принципиальные положения.

1. Большинство предметов залога оценивается по рыночной стоимости. Это означает, по сути, самую высокую цену, за которую собственность могла бы быть реализована при наличии потенциального покупателя и достаточного времени на совершение сделки. Вместе с тем во многих случаях, когда банк реализует залоговый механизм для погашения ссуды, первоначальная стоимость не соответствует реальной цене. Это происходит в силу таких причин, как: отсутствие заинтересованных покупателей, снижение цены на соответствующую собственность, экономический спад, необходимость быстро найти покупателя.

2. Принятое обеспечение должно регулярно переоцениваться с тем, чтобы покрыть кредитный риск в любое время.

3. Оценку стоимости предметов залога должны производить специалисты соответствующей квалификации.

4. Подлинность и ценность произведений искусства, антиквариата и т.д. должны быть подтверждены.

5 В случае использования в качестве залога товарно-материальных ценностей стоимость его должна включать расходы на проведение периодических оценок залогового обеспечения, особенно если к ним привлечены независимые эксперты.

===345===

6. При оценке залога следует обратить внимание на правильное определение ликвидационной стоимости и затрат на реализацию имущества.

Реальный уровень покрытия ссуды в ситуации вынужденной продажи имущества можно определить, если из цены открытого рынка вычесть следующее:

затраты на реализацию;

маржу вынужденной продажи;

величину любых приоритетных претензий на имущество;

оплату судебных издержек.

Если из чистой реальной стоимости вычесть требуемую маржу безопасности (в зависимости от степени риска) получим действительную стоимость имущества, являющуюся обеспечением возврата ссуды.

7. Наиболее ответственным, сложным и трудоемким является оценка недвижимости в качестве предмета залога. В международной практике для оценки недвижимости используются три основных метода, которые применяют в комплексе для выбора наиболее оптимального варианта.

Первый метод (затратный) ориентируется на определение возможных затрат по приобретению земли и возведению новых аналогичных построек в обозримом будущем при нормальном ходе строительства. Далее определяется восстановительная стоимость объектов с учетом величины предпринимательского дохода, который отражает вознаграждение инвестора за риск строительства объекта недвижимости. Полученная стоимость уменьшается на сумму износа.

Второй метод (рыночный) основывается на информации о рыночной цене аналогичных сделок купли-продажи. Конечно, при этом методе используется система поправок, поскольку полностью идентинных объектов недвижимости практически не существует. Этот метод более прост в употреблении, но предполагает развитый рынок недвижимости и наличие информации о рыночных ценах на разные объекты недвижимости.

Третий метод (доходный) исходит из предпосылки, что стоимость объекта недвижимости обусловлена будущим чистым доходом, который может принести данная недвижимость при ее эксплуатации. Для использования этого метода ориентируются на информацию о ставках аренды аналогичного объекта недвижимости, данные о возможных потерях при сборе платежей (из-за продолжительности срока поиска арендатора), информацию о возможности дополнительного получения доходов от иных форм эксплуатации объекта недвижимости.

Для российских условий развитие ипотеки в качестве формы обеспечения возвратности ссуд еще предстоит, поэтому вопрос об оценке предметов недвижимости приобретет в дальнейшем особую актуальность. По мнению специалистов, на данном этапе наиболее приемлемым методом являются определение рыночной стоимости объекта залога и выдача кредита в размере 50-60\% от нее.

Важнейшим элементом залогового механизма являются составление и исполнение договора о залоге, в котором отражается весь комплекс правовых взаимоотношений сторон по залогу имущества или имущественных прав.

В соответствии с законодательством России договор о залоге должен отвечать определенным требованиям по форме и содержанию.

===346===

К форме договора о залоге предъявляются следующие требования.

• Договор о залоге должен совершаться в письменной форме. Как правило, в российской практике составляется единый документ, подписанный двумя сторонами и скрепляемый печатями.

• Договор об ипотеке подлежит обязательному нотариальному удостоверению. В российской банковской практике нотариальному удостоверению подвергаются договоры о залоге не только недвижимого, но и любого иного имущества клиента.

• Договор об ипотеке подлежит регистрации в местных органах управления имуществом России.

• Договор об ипотеке государственной собственности считается действительным, если на нее дано разрешение местных органов Госкомимущества.

Несоблюдение указанных требований к форме залога имущества или имущественных прав залогодателя влечет его недействительность.

К содержанию договора о залоге (основным его условиям) законодательством России предъявляются следующие требования.

Отражение существа обеспеченного залогом требования (обязательства), его размера и срока исполнения. Если залогом обеспечивается обязательство, возникшее из кредитного договора, то в договоре о залоге указывается, кто является кредитором и кто заемщиком; размер ссуды и причитающихся процентов; срок погашения ссуды и уплаты процентов.

Состав и стоимость заложенного имущества.

Вид залога, отражающий способ владения и распоряжения заложенным имуществом.

Права и обязанности сторон применительно к видам залога. При закладе права и обязанности сторон обусловлены передачей заложенного имущества кредитору (банку). При твердом залоге, залоге товаров в обороте или переработке права и обязанности сторон зависят от особенностей соответствующего вида залога.

Формы организации контроля за соблюдением условий договора. Конкретные способы организации контроля за исполнением условий договора о залоге зависят от способа и распоряжения заложенным имуществом.

В договоре о закладе, предусматривающем право владения заложенным имуществом залогодержателем, должны быть предусмотрены:

• обязанность залогодержателя застраховать предмет заклада на полную стоимость за счет и в интересах залогодателя;

• обязанность залогодержателя обеспечить меры по сохранению владения предметов заклада;

• обязанность залогодержателя немедленно извещать залогодателя о возникновении угрозы утраты или повреждения предмета заклада;

• обязанность залогодержателя направлять отчет о пользовании предметом заклада, если таковое предусмотрено договором;

• обязанность залогодержателя возвратить предмет заклада после исполнения залогодателем обеспеченного закладом обязательства.

===347===

В договоре о залоге с оставлением заложенного имущества у залогодателя (твердый залог, залог товаров в обороте^ могут быть предусмотрены положения, касающиеся:

• права залогодержателя требовать от залогодателя принятия мер по сохранению предмета залога;

• обязанность залогодателя поддерживать неснижаемый остаток заложенных ценностей на определенном уровне;

• обязанность залогодателя представлять отчет залогодержателю'о наличии и состоянии заложенного имущества;

• права залогодержателя проверять по документам и на месте размер, состав и условия хранения заложенного имущества.

В случае ипотеки залогодатель обязан поддерживать имущество в исправном состоянии и осуществлять расходы на его содержание (если договором не предусмотрены иные условия), а залогодержатель вправе проверять по документам и фактически наличие, состояние и условия содержания имущества.

Банк в случае выдачи кредита под залог ценностей для обеспечения его возвратности должен систематически осуществлять проверку соответствия суммы предоставленного кредита стоимости заложенных ценностей с учетом степени потерь, которые могут иметь место при реализации этих ценностей.

Примерная схема проверки обеспечения ссуды может быть следующая, млн руб.:

1. Задолженность по выданной ссуде на 1 апреля 1999 г. 520

2. Стоимость заложенных ценностей

на эту же дату по сведениям заемщика 700

3. Маржа, установленная банком

с учетом возможного риска потерь при реализации 30\%

(от стоимости заложенных ценностей)

4. Реальная стоимость заложенных ценностей 700 (30\% от 700)= 490

5. Излишек (+), недостаток (-) обеспечения 520 490 = -30

Следовательно, по результатам проверки обеспечения выданной ссуды банк установил снижение стоимости заложенного имущества'и его недостаток в сумме 30 млн руб. Это означает необходимость предъявления требований к заемщику о незамедлительном восполнении утраченного залога на указанную сумму. В ряде случаев банк после проверки на месте состава заложенных ценностей может потребовать замены одних ценностей другими, более ликвидными.

Завершающим этапом реализации залогового права и залогового механизма является порядок обращения взыскания на залог. Основанием для обращения взыскания на заложенное имущество или имущественные права является неисполнение ссудополучателем своего обязательства, обеспеченного залогом.

===348===

Сроком возникновения у кредитора Гбанка4) права обратить взыскание на заложенное имущество может быть: а) момент окончания срока исполнения обязательства (срока ссуды); б) срок погашения ссуды плюс льготный срок, предусмотренный договором о залоге.

Гражданским кодексом РФ установлены два способа обращения взыскания. Первый путем предъявления иска в суд. Он используется в случаях, если• предметом залога является недвижимое имущество;

• для заключения договора о залоге требовалось согласие или разрешение другого лица, или органа;

• предметом залога является имущество, имеющее для общества значительную художественную, историческую или иную ценность;

• залогодатель отсутствует и установить место его нахождения невозможно.

Обращение в суд кредитора осуществляется на основе искового заявления с приложением необходимых документов.

Второй способ без судебного решения используется в основном в двух случаях:

• в отношении движимого имущества, если это предусмотрено в договоре залога или установлено дополнительным письменным соглашением банка и залогодателя;

• в отношении недвижимого имущества, если после истечения срока платежа по кредитному договору между банком и залогодателем заключено нотариально удостоверенное соглашение.

Реализация заложенного имущества при обоих способах обращения взыскания производится путем продажи заложенного имущества с публичных торгов. Начальная продажная цена имущества, с которой начинаются торги, определяется' а) решением суда, если обращение взыскания на имущество производится в судебном порядке; б) соглашением залогодержателя с залогодателем в остальных случаях.

Заложенное имущество продается лицу, предложившему на торгах наивысшую цену.

Если сумма, вырученная от реализации заложенного имущества, больше удовлетворения требований кредитора (банка), остальные средства передаются залогодателю.

Если сумма, вырученная от реализации заложенного имущества, недостаточна для покрытия требований залогодержателя (кредитора-банка), недостающая сумма средств удовлетворяется в общем порядке, т.е. без преимуществ, основанных на залоге.

При условии, что торги будут объявлены несостоявшимися, залогодержатель вправе по соглашению с залогодателем приобрести имущество.

Если такая сделка не состоялась, объявляются повторные торги, а в случае, когда и они будут объявлены несостоявшимися, залогодатель вправе оставить предмет залога за собой с оценкой его в сумме не более чем на 10\% ниже начальной продажной цены на повторных торгах.

В целом, рассматривая залог как одну из форм обеспечения возвратности кредита, следует подчеркнуть, что такую гарантию порождает юри===349===

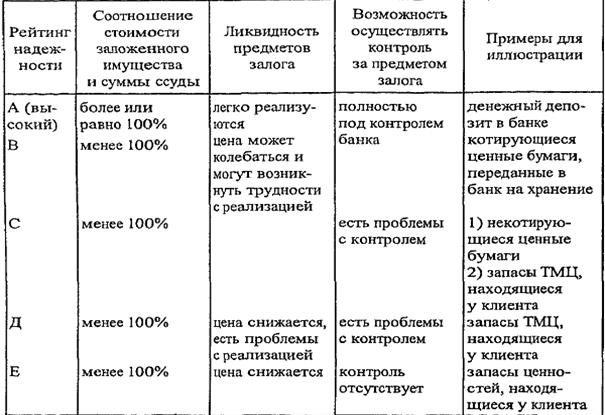

Таблица 13.1 Критерии оценки качества залогового механизма

дически закрепленная имущественная ответственность заемщика перед кредитором. Тем самым создается правовая защищенность интересов кредитора.

Экономически гарантию возврата кредита при залоге обеспечивают: во-первых, конкретные ценности и права, являющиеся предметом залога (движимое и недвижимое имущество, права заемщика на недвижимое имущество); во-вторых, общее имущество клиента, а иногда и нескольких лиц.

Например, при залоге векселя банк отдает предпочтение переводным векселям, по которым существует солидарная ответственность лиц, давших передаточные надписи. Гарантией возврата кредита под залог ценных бумаг является финансовая устойчивость организации, выпустившей их.

Таким образом, эффективность залогового права определяется не только правовой защищенностью интересов кредитора, качеством предметов залога, но и общим финансовым состоянием заемщика. Данный вывод означает, что залог имущества заемщика не исключает принятие во внимание его личной кредитоспособности.

===350===

Вместе с тем следует отметить, что использование залога имущества клиента в качестве формы обеспечения возвратности кредита содержит ряд неудобств. Для заемщика, который должен предоставить кредитору определенный предмет залога, возникает необходимость извлечь его из сферы своего пользования. Однако заемщику невыгодно лишать себя права пользования движимым имуществом (сырьем, готовой продукцией, транспортными средствами и т.д). Поэтому эти виды имущества, как правило, не являются предметами залога. Для залога используются ипотечные ценные бумаги и векселя. С другой стороны, оставление в пользовании заемщика заложенных ценностей, предусмотренных в договоре о залоге, таит определенный риск для кредитора и создает необходимость организации контроля за их сохранностью. Исключение составляет ипотека.

Учитывая эти факторы, в зарубежной практике осуществляется оценка качества залога как формы обеспечения возвратности кредита.

При этом критериями качества (надежности) залога являются:

а) соотношение стоимости заложенного имущества и суммы кредита;

б) ликвидность заложенного имущества;

в) возможность банка осуществлять контроль за заложенным имуществом.

В соответствии с этими критериями выделяются пять групп залога, характеризующих различную надежность (табл. 13.1).

В российской практике качество залога, которое учитывается при классификации ссуд по степени риска, определяется по двум критериям:

а) соотношению стоимости заложенного имущества и суммы ссуды (включая сумму процентов и возможные издержки, связанные с реализацией залоговых прав);

б) степени ликвидности залога.

Показателем ликвидности залога принят срок его реализации, не превышающий 150 дней со дня, когда реализация залоговых прав становится для банка необходимой (не позднее чем на 30-й день задержки заемщиком очередных платежей банку по основному долгу и процентам).

Применительно к этим критериям выделяются три степени качества залога:

а) полное соответствие установленным критериям;

б) несоответствие хотя бы одному из них;

в) несоответствие обоим критериям.

13.3. УСТУПКА ТРЕБОВАНИЙ (ЦЕССИЯ) И ПЕРЕДАЧА ПРАВА СОБСТВЕННОСТИ

В практике некоторых стран с рыночной экономикой в качестве форм обеспечения возвратности кредита наиболее часто применяются уступка (цессия) требований и передача права собственности.

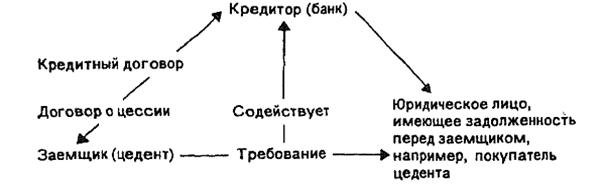

УСТУПКА (ЦЕССИЯ) это документ заемщика (цедента), в котором он уступает свое требование (дебиторскую задолженность) кредитору (банку) в качестве обеспечения возврата кредита.

Правовая структура цессии представлена на рис. 13.2.

===351===

Рис. 13.2. Правовая структура цессии

Из приведенного рис. 13.2 видно, что договор о цессии дополняет кредитный договор, создавая правовую основу для обеспечения возвратности полученной клиентом банка ссуды. Договор о цессии предусматривает переход к банку права получения денежных средств по уступленному требованию. Стоимость уступленного требования должна быть достаточной, чтобы погасить ссудную задолженность. Банк имеет право воспользоваться поступившей выручкой только для погашения выданного кредита и платы за него. Если по уступленному требованию поступает сумма денежных средств, превышающая задолженность по ссуде, то разница возвращается цеденту.

На практике используются два вида цессии: открытая и тихая. ОТКРЫТАЯ ЦЕССИЯ предполагает сообщение должнику (покупателю цедента) об уступке требования. В этом случае должник погашает свое обязательство банку, а не заемщику банка (цеденту). При ТИХОЙ ЦЕССИИ банк не сообщает третьему лицу об уступке требования, должник платит цеденту, а тот обязан передавать полученную сумму банку. Заемщик предпочитает тихую цессию, чтобы не подрывать свой авторитет. Но для банка тихая цессия связана с большим риском, так как, во-первых, средства по уступленным требованиям, находящиеся в других банках, могут поступить на счета заемщика; во-вторых, заемщик может уступать требование несколько раз; в-третьих, заемщик может уступать уже не существующие требования.

Кроме уступки индивидуальных требований, например, банки Германии используют общую и глобальную цессии.

ОБЩАЯ ЦЕССИЯ означает, что заемщик обязуется перед банком регулярно уступать требования по поставке товаров или оказанию услуг на определенную сумму. При этом право банка на получение денежных средств в погашение предоставленного кредита возникает не в момент заключения договора об общей цессии, а с момента передачи в банк требований или списка дебиторов.

При ГЛОБАЛЬНОЙ ЦЕССИИ заемщик обязан уступить банку все существующие требования к конкретным клиентам и вновь возникающие в течение определенного периода времени. Этот вид уступкитреЮридическое лицо, имеющее задолженность перед заемщиком, > например, покупатель цедента

===352===

бований считается предпочтительным. В целях снижения риска при использовании этой формы обеспечения возвратности кредита банк требует производить уступку требований на сумму, значительно большую, чем величина выданного кредита. При общей и глобальной цессии максимальная сумма кредита составляет 20-40\% стоимости уступленных требований.

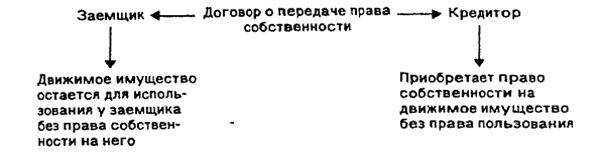

Для того чтобы движимое имущество могло быть в пользовании заемщика и в то же время служить гарантией возврата кредита, используется передача права собственности на него кредитору в обеспечение имеющегося долга.

Правовая структура передачи права собственности кредитору представлена на рис. 13.3.

В отличие от заклада при передаче права собственности кредитору в обеспечение долга движимое имущество клиента остается в его пользовании. Это происходит, когда передача ценностей кредитору невозможна и нецелесообразна и если заемщик не может отказаться от использования объекта обеспечения ссуды. Заемщик в данном случае несет ответственность за сохранность оставшихся в его пользовании ценностей и не имеет права самостоятельного распоряжения ими.

Рис. 13.3. Правовая структура передачи собственности кредитору

В качестве объектов обеспечения ссуд могут выступать как отдельные предметы (автомашина), так и группа предметов, находящихся на одном складе или цехе (товары, запасы материалов, полуфабрикатов).

Банк при заключении договора о передаче права собственности в обеспечение имеющегося долга должен удостовериться, что заемщик действительно является собственником конкретных ценностей. Однако эта проверка не уменьшает большого риска, который сопровождает передачу права собственности. Кредитор во многом зависит от честности заемщика, у которого находится объект обеспечения ссуды. В целях уменьшения риска банки осторожно подходят к определению размера обеспечения, в связи с чем максимальная сумма кредита составляет 20-50\% их стоимости.

===353===

13.4. ГАРАНТИИ И ПОРУЧИТЕЛЬСТВА

Формой обеспечения возвратности кредита являются также гарантии и поручительства. Обладая, как и залог, способностью юридически и экономически защищать интересы кредитора, они имеют иную исходную базу. В этом случае имущественную ответственность несет за заемщика, как правило, третье лицо. Существует несколько видов гарантий, различающихся между собой по субъекту гарантийного обязательства; порядку оформления гарантии; источнику средств, используемому для гарантирования платежа.

В качестве субъекта гарантированного обязательства могут выступать финансово устойчивые предприятия или специальные учреждения, располагающие средствами: банки: реже сами предприятия-заемщики.

В США на протяжении длительного периода применялась практика, когда предприятия-заемщики перед получением ссуды должны были сформировать в банке депозит в определенной сумме. Обычно использовался принцип: "10 + 10". Он означал, что ссудополучатель до получения ссуды образовывал депозит в размере 10\% разрешенной ссуды, вторые 10\% он вносил на депозитный счет после выдачи ссуды. Таким образом, гарантией своевременного погашения кредита служил собственный депозит предприятия-заемщика в размере 20\% полученной ссуды. Однако в этом случае гарантия позволяет лишь частично защитить интересы кредитора. Такую практику можно было бы использовать и в нашей стране, обязав клиента, получающего в банке кредит, открыть в этом банке расчетный или депозитный счет с хранением на них определенной суммы средств.

В США гарантии предоставляются также специальными правительственными организациями, обладающими целевыми фондами. Одной из таких организаций является Администрация по делам мелких предприятий, которая имеет целевую программу их развития. 90\% ссуд этим предприятиям выдается под гарантию указанной администрации. Причем за кредит взимается льготная плата, в частности, процентная ставка ниже на 1-1,5\% по сравнению с той, которая берется за кредит, предоставленный без гарантии. Государственный фонд поддержки мелких и средних предприятий целесообразно создать и в нашей стране, он мог бы использоваться в качестве гарантийного источника развития малого бизнеса. Основным источником был бы банковский кредит.

Гарантии могут выдаваться и банками. Особенно широко используются банковские гарантии при международных расчетах и получении международных кредитов. Указанные гарантии предоставляются как в виде специального документа (гарантийного письма), так и надписи на векселе (аваль).

В России в соответствии с Гражданским кодексом РФ используются только банковские гарантии. Банковская гарантия всегда выдается только на определенный срок. Ее действие начинается, как правило, с момента возникновения обязательства по кредитному договору. Выдача

===354===

гарантии носит возмездный характер. Оплата услуг по ее предоставлению может осуществляться как до выдачи гарантии, так и после ее исполнения. На практике гарантия оформляется гарантийным письмом кредитору или подписанием договора гарантии гарантом и бенефициаром (банком-кредитором). В большинстве случаев к заключению договора привлекают и заемщика, т.е. договор становится трехсторонним. Такой договор наделяет взаимными правами и обязанностями не только кредитора, но и гаранта, и заемщика. Для договора банковской гарантии существенными условиями являются: какие конкретно договоры и на какую сумму гарантируются, а также срок действия гарантии.

Требование бенефициара об уплате денежной суммы по банковской гарантии должно быть предоставлено гаранту до окончания срока, на который она выдана.

Действие банковской гарантии, как правило, прекращается при погашении обязательства перед кредитором.

Эффективность гарантии как форма обеспечения возвратности кредита зависит от ряда факторов. Во-первых, первостепенное значение имеет реальная оценка банком, выдающим кредит, финансовой устойчивости гаранта. Поскольку в России гарантом выступает банк, важное значение приобретают достоверная информация о его финансовой устойчивости, методы анализа и оценки этой информации.

В этой связи интересен опыт США, где банки используют для обеспечения возвратности кредита два вида гарантий. В случае, если финансовая устойчивость гаранта сомнительна или неизвестна, применяется гарантия, обеспеченная залогом имущества гаранта, т.е. гарантия дополняется залоговым обязательством. В случае доверия к финансовой устойчивости гаранта используется необеспеченная гарантия.

Во-вторых, при получении гарантии банк, выдающий кредит, должен убедиться в готовности гаранта выполнить свое обязательство. Для этого зарубежные банки практикуют обязательную встречу и беседу с гарантом на предмет подтверждения его намерения выполнить гарантийное обязательство.

В-третьих, гарантии должны быть правильно оформлены и подписаны лишь лицами, имеющими на это полномочия.

Поручительство также есть форма обеспечения возвратности кредита. Она применяется как при взаимоотношениях банка с юридическими, так и с физическими лицами и всегда оформляется письменным договором. Несоблюдение письменной формы поручительства влечет за собой недействительность договора. В соответствии с ним поручитель обязуется перед кредитором отвечать за исполнение должником его обязательств на всю сумму кредитов и процентов по нему или на их часть (например, только на сумму процентов). Договор поручительства может быть заключен между банком-кредитором и поручителем без участия заемщика; однако иногда банки привлекают участвовать в этом

договоре и самого заемщика.

===355===

По договору поручительства возникает солидарная ответственность по обязательствам должника (заемщика) перед банком. Она означает, что банк не может предъявить свои требования к поручителю до момента, пока последний не обратится за взысканием непосредственно к заемщику и не получит отказа погасить кредит.

Поручительство прекращается с прекращения обеспеченного им кредитного обязательства.

Использование поручительства требует тщательного анализа кредитоспособности поручителя.

В нашей стране поручительство нашло широкое применение при кредитовании как физических, так и юридических лиц. При этом поручителями могут выступать как организации, так и граждане.

При получении договора поручительства банки должны тщательно проверять содержание, оформление и достоверность подписей и правомочность лиц, поставивших свои подписи. Для этой цели в зарубежной межбанковской практике существует официальный документ, называемый книгой уполномоченных лиц (подписей), где зафиксированы круг лиц, имеющих право подписи платежных документов, и образцы их подписей. В договоре должно быть четко определено: кому дано поручительство; за кого оно дано; за исполнение какого обязательства; наличие намерения отвечать за заемщика.

В российской практике использование различных форм обеспечения возвратности кредита получило широкое развитие. Анализ этой практики выявил ряд существенных недостатков, в результате чего механизм вторичных гарантий возврата кредита оказывается зачастую недейственным и формальным.

Главным недостатком действующей ныне практики использования залогового механизма, гарантий, поручительства являются:

Переоценка вторичных форм обеспечения возвратности кредита и недооценка предварительного анализа кредитоспособности клиента на основе денежных потоков.

Отсутствие механизма предварительного и последующего контроля за качественным составом имущества, предлагаемого к залогу, порядком его хранения и использования; финансовой устойчивостью поручителей и гарантов,

Слабая дифференцированность условий договора о залоге применительно к индивидуальному риску соответствующей залоговой операции.

Недостатки в оформлении договоров о залоге, поручительств и писем, приводящие их к недействительности.

Вместе с тем использование вторичных форм обеспечения возвратности кредита в России сопряжено с определенными трудностями. Так, для неформального применения залогового механизма необходимы соответствующие предпосылки. Главной предпосылкой является развитие отношений собственности, обусловливающее возникновение имущественных прав и обязанностей предприятий и организаций.

===356===

Эффективность залогового механизма в значительной мере зависит от правильности определения залоговой стоимости объекта, а это требует наличия квалифицированного штата оценщиков (независимых или в штате банка). В настоящее время при наличии большого количества экспертов-оценщиков, работающих на рынке оценочных услуг, наблюдается большой дефицит квалифицированных оценщиков, подготовленных и умеющих производить не только переоценку основных фондов предприятий, но и оценку разного вида имущества клиентов в условиях малого объема исходной информации. Необходимо также наладить механизм информирования банками друг друга о финансовом состоянии клиентов, выдающих поручительства.

Перспективы развития в России различных форм обеспечения возвратности кредита следует также связывать и с оценкой риска, который содержит каждая из них.

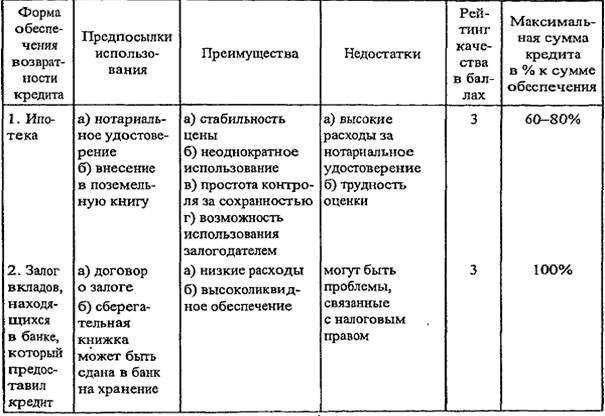

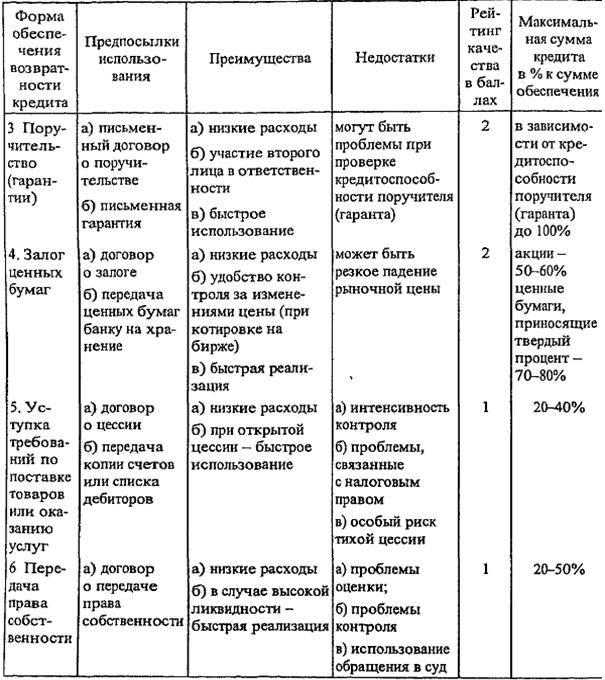

Интересен в этом отношении опыт Германии по использованию банками системы трехбалльной оценки эффективности разных форм обеспечения возвратности, в соответствии с которой устанавливается максимальный предел кредитования. В табл. 13.2 приведена дифференцированная оценка (в баллах) этих форм.

Таблица 13.2 Балльная оценка качества вторичных форм обеспечения возвратности кредита

===357===

Продолжение

Наибольшее количество баллов, означающее наибольшую эффективность, имеют: ипотека и залог депозитных вкладов. В этих случаях имеет место сравнительно высокий размер максимальной суммы кредита относительно представленного обеспечения кредита. В то же время сложность оценки ипотеки снижает максимальный уровень кредита.

===358===

Более низкую оценку в баллах получили поручительство (гарантии) и залог ценных бумаг. Максимальная сумма кредита при наличии поручительства при высокой кредитоспособности поручителя может достигать 100\%, если же кредитоспособность поручителя сомнительна -степень риска возрастает, и потому банк может снизить сумму предоставленного кредита по сравнению с суммой, указанной в договоре о поручительстве или в гарантийном письме.

Самый низкий балл в связи с увеличением риска возврата кредита имеют уступка требований и передача права собственности.

13.5. КЛАССИФИКАЦИЯ ПРЕДПРИЯТИЙ ПО СТЕПЕНИ КРЕДИТНОГО РИСКА В ЗАВИСИМОСТИ ОТ ФИНАНСОВОГО СОСТОЯНИЯ И КАЧЕСТВА ОБЕСПЕЧЕНИЯ КРЕДИТА

Наличие в арсенале банковского инструментария различных форм обеспечения возвратности кредита предполагает правильный с экономической точки зрения выбор одного из них в конкретной ситуации.

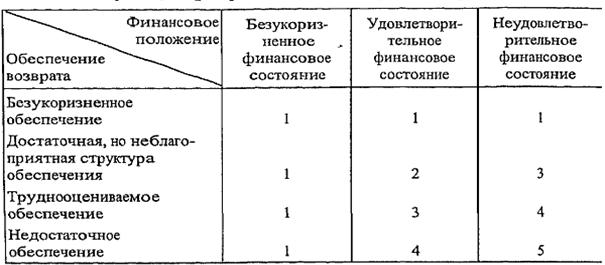

Для этого в момент рассмотрения кредитной заявки в банковской практике Германии осуществляют анализ конкретного заемщика на предмет риска выдаваемой ссуды. В качестве критериев риска используют два показателя: финансовое состояние заемщика и качество имеющегося у него обеспечения кредита.

Финансовое состояние заемщика в экономической жизни Германии определяется по уровню рентабельности и доле обеспеченности собственными средствами.

В соответствии с этими критериями выделяются три группы предприятий с различной степенью риска несвоевременного возврата кредита. Это предприятия, имеющие:

• безукоризненное финансовое состояние, т.е. солидную базу собственных средств и высокую норму рентабельности;

• удовлетворительное финансовое состояние;

• неудовлетворительное финансовое состояние, т.е. низкую долю собственных средств и низкий уровень рентабельности.

По наличию и качеству обеспечения все предприятия подразделяются на четыре группы риска. Это предприятия, имеющие:

• безукоризненное обеспечение;

• достаточную, но неблагоприятную структуру обеспечения;

• труднооцениваемое обеспечение;

• недостаток обеспечения.

Поскольку у каждого предприятия-заемщика одновременно действуют оба фактора, для окончательного вывода о степени кредитного риска составляется следующая таблица (табл. 13.3).

===359===

Таблица 13.3 Классификация предприятий по степени риска возврата кредита

Как показывает табл. 13.3, по степени кредитного риска выделяются пять типов предприятий. Отнесение к первой группе означает минимальный риск, поскольку обеспечивается возврат кредита или за счет безукоризненного финансового состояния, или за счет высокого качества имеющегося у него обеспечения. У последующих групп предприятий степень риска возрастает.

Указанную классификацию можно, на наш взгляд, использовать и в практике работы российских коммерческих банков.

С точки зрения финансового состояния можно выделить три группы предприятий, различающихся по уровню рентабельности и наличию собственных ресурсов. Это предприятия, которые имеют:

• безукоризненное финансовое состояние, т.е. доля собственных средств и уровень рентабельности выше среднеотраслевого показателя;

• удовлетворительное финансовое состояние, т.е. соответствующие показатели на уровне среднеотраслевых;

• неудовлетворительное финансовое состояние, т.е. соответствующие показатели на уровне ниже среднеотраслевых.

Исходя из наличия и качества обеспечения выделим четыре группы предприятий. Из них три группы предприятий имеют достаточное обеспечение, но различную его структуру, а одна группа предприятий характеризуется недостатком обеспечения,

В первых трех группах можно выделить предприятия, имеющие:

• безукоризненное обеспечение, к которому следует отнести преобладание в его составе депозитных вкладов, легкореализуемых ценных бумаг, товаров отгруженных (дебиторских счетов), валютных ценностей, готовой продукции или товаров, пользующихся высоким спросом;

• достаточную, но неблагоприятную структуру ©беспечения, что означает преобладание ликвидных средств второго и третьего класса;

===360===

• труднооцениваемую структуру обеспечения, что означает наличие значительных сумм затрат производства (в сельском хозяйстве), полуфабрикатов (незавершенного производства) или продукции, спрос на которую колеблется (промышленность), не котирующиеся на бирже ценные бумаги.

Четвертая группа охватывает предприятия с недостатком обеспечения.

Поскольку в реальной жизни эти факторы действуют в комплексе, возможно, что влияние положительных факторов может нивелировать действие отрицательных, возможно и другое отрицательное влияние одного фактора будет умножаться действием другого. Конкретно эта взаимосвязь факторов при рассмотрении проблемы риска возврата кредита может быть представлена следующей классификацией типов предприятий Наименьший риск невозврата кредита имеют 'предприятия, отнесенные к первому типу. Это предприятия, имеющие безукоризненное финансовое состояние независимо от наличия и качества обеспечения, или предприятия, располагающие безукоризненным обеспечением независимо от их финансового состояния.

Действительно, основными источниками возврата кредита, как известно, являются: выручка от реализации и ликвидные активы, в том числе служащие обеспечением кредита. Следовательно, риск невозврата кредита минимален либо отсутствует вообще, если имеются в наличии оба фактора или по крайней мере один из них. Именно во втором случае происходит нивелирование отрицательного действия одного фактора за счет положительного влияния другого фактора. В отношении этого типа предприятий (кроме тех, кто имеет неудовлетворительное финансовое состояние) целесообразно считать основной формой обеспечения возвратности кредита выручку от реализации, не прибегая к юридическому оформлению гарантий. Для указанной группы предприятий механизм возврата кредита будет строиться на доверии

Обсуждение Банковское дело

Комментарии, рецензии и отзывы