Раздел ii. общие вопросы деятельности коммерческого банка глава 3. ресурсы коммерческого банка и его капитальная база

Раздел ii. общие вопросы деятельности коммерческого банка глава 3. ресурсы коммерческого банка и его капитальная база

3.1. РЕСУРСЫ КОММЕРЧЕСКОГО БАНКА: ИХ СТРУКТУРА И ХАРАКТЕРИСТИКА

Коммерческие банки, как и другие субъекты хозяйственных отношений, для обеспечения своей коммерческой и хозяйственной деятельности должны располагать определенной суммой денежных средств, т.е. ресурсами. В современных условиях развития экономики проблема формирования ресурсов имеет первостепенное значение. Это вызвано тем, что с переходом к рыночной модели экономики, ликвидацией монополии государства на банковское дело, построением двухуровневой банковской системы характер банковских ресурсов претерпевает существенные изменения. Это объясняется тем, что, во-первых, значительно сузился общегосударственный фонд банковских ресурсов, а сфера его функционирования сосредоточена в первом звене банковской системы Центральном банке Российской Федерации. Во-вторых, образование предприятий и организаций с различными формами собственности означает возникновение новых собственников временно свободных денежных средств, самостоятельно определяющих место и способ хранения денежных средств, что способствует созданию рынка кредитных ресурсов, органически входящего в систему денежных отношений.

Кроме того, масштабы деятельности банков, определяемые объектом его активных операций, зависят от совокупности объема ресурсов, которыми они располагают, и особенно от суммы привлеченных ресурсов. Такое положение обостряет конкурентную борьбу между банками за привлечение ресурсов.

Одновременно с рынком кредитных ресурсов начинает функционировать рынок ценных бумаг, на котором банки выступают продавцами собственных либо покупателями государственных и корпоративных ценных бумаг. Наличие страховых, финансовых и других кредитных учреждений активизирует конкурентную борьбу на рынке кредитных ресурсов и обостряет проблему аккумуляции банками временно свободных денежных средств.

Ресурсы коммерческих банков, или "банковские ресурсы", представляют собой совокупность собственных и привлеченных средств, имеющихся в его распоряжении и используемых для осуществления активных операций.

По способу образования все ресурсы коммерческого банка подразделяются на собственные и заемные (привлеченные).

===69===

Основным источником ресурсов коммерческих банков являются привлеченные средства, составляющие около 70-80\% всех банковских ресурсов. На долю собственных средств банков приходится от 22 до 30\%, что в целом отвечает сложившейся структуре в мировой банковской практике. В составе собственных средств банка основная доля приходится на различные фонды. Вторая часть собственных средств -прибыль текущего года.

Для структуры привлеченных ресурсов коммерческих банков России характерным является высокий удельный вес средств, хранящихся на расчетных и других счетах, составляющих депозиты до востребования. Удельный вес этой категории ресурсов занимает 64,3\%. На долю срочных депозитов приходится всего лишь 23,5\%, из них на депозиты коммерческих структур и вклады населения 5\%, банков свыше 18\%.

Структура банковских ресурсов по отдельным коммерческим банкам отличается большим разнообразием, что объясняется его индивидуальными особенностями.

3.2. ПОНЯТИЕ И СТРУКТУРА СОБСТВЕННОГО КАПИТАЛА БАНКА

Под собственными средствами банка следует понимать различные фонды, создаваемые банком для обеспечения его финансовой устойчивости, коммерческой и хозяйственной деятельности, а также полученную прибыль по результатам деятельности текущего и прошлых лет.

Структура собственных средств банка неоднородна по качественному составу и изменяется на протяжении года в зависимости от ряда факторов и в частности от качества активов, использования собственной прибыли, политики банка по обеспечению устойчивости его капитальной базы.

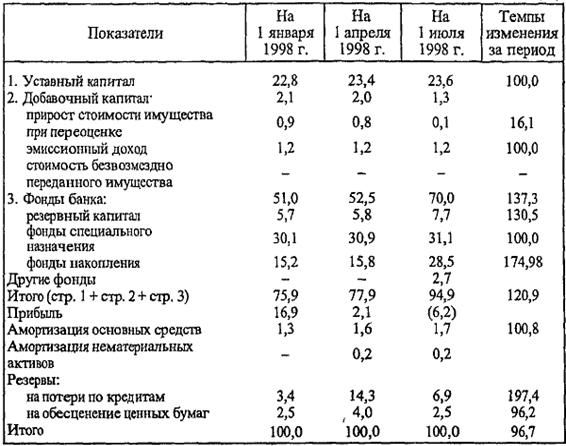

Приведенные данные (табл. 3.1) показывают, что собственные средства банка состоят из различных фондов, имеющих свое целевое назначение и различные источники формирования.

Приведенная структура собственных средств коммерческого банка показывает, что основную долю капитала банка составляют: уставный капитал, добавочный капитал и фонды банка 75,9\% на 1 января 1998 г. и 94,9\% на 1 июля 1998 г. При этом фонды, образуемые из чистой прибыли банка, составляют соответственно 51,0 и 70,0\% от всей суммы созданных банками фондов, а в их составе наибольший удельный вес занимают фонды специального назначения и накопления 45,3 и 59,6\%. Средства последних двух фондов используются коммерческими банкам преимущественно на удовлетворение материальных и социальных потребностей своих сотрудников, на оказание благотворительной помощи и производственное развитие банка. Таким образом, расходование части средств этих фондов обслуживает текущие нужды банка. На прирост резервного фонда было направлено прибыли значительно меньше, о чем свидетельствуют темпы изменения-тго отдельным фондам. В

===70===

Таблица 3.1 Структура собственных средств банка (\%)

условиях нарастания кризисных явлений в экономике и ухудшения платежеспособности клиентов такое распределение прибыли не способствовало наращиванию собственных средств банка и обеспечению его устойчивости.

Важным элементом структуры собственных средств банка являются резервы на возможные потери по ссудам и под обесценение ценных бумаг и другие активы банка. Удельный вес названных резервов по анализируемому банку колеблется от 5,9\% на 1 января 1998 г. до 9,4\% на 1 июля 1998 г., достигнув наивысшего значения на 1 апреля 1998 г. 18,3\%. Столь резкое увеличение суммы резервов на покрытие операционных рисков вызвано изменением порядка и расширением активов, по которым требуется создание резервов, что, с одной стороны, привело к росту абсолютной величины собственных средств, а с другой к качественному изменению их структуры, это можно отметить как положительное явление, так как качественное изменение структуры собственных средств является одним из основных факторов роста или снижения собственного капитала банка.

Уставный фонд (капитал) создает экономическую основу существования и является обязательным условием образования банка как юридического лица. Его величина регламентируется законодательными

===71===

актами центральных банков и, более того, является предметом соглашения Европейского экономического сообщества (ЕЭС), которое в 1989 г. регламентировало его минимальную величину в сумме 5 млн ЭКЮ.

Резервный капитал (фонд) создается из чистой прибыли (после налогообложения) в размере не ниже 15\% оплаченной суммы уставного капитала и предназначен для поглощения непредвиденных убытков в деятельности банка и обеспечения стабильности его функционирования. Этот фонд создается всеми банками в обязательном порядке в соответствии с Федеральными законами" "Об акционерных обществах" и "О банках и банковской деятельности".

Вторая группа фондов формируется как результат распределения чистой прибыли, оставшейся в распоряжении банка (фонды специального назначения), а также отражает процесс использования чистой прибыли на определенные цели (фонды накопления, образовавшиеся до 1 января 1998 г.).

Третья группа фондов, объединенная названием "добавочный капитал", состоит из:

средств, полученных от продажи акций их первым держателям по цене выше номинальной стоимости, "эмиссионный доход". Данные средства увеличивают первоначальный капитал банка и его стабильную часть;

прироста стоимости имущества, образуемого при переоценке основных фондов. Наличие и величина этого фонда являются отражением уровня инфляции в стране и, следовательно, не выступают качественной характеристикой его деятельности. По своей экономической сущности и характеру использования средств данной фонд можно рассматривать как резерв на обесценение фиксированных активов (основных фондов);

стоимости безвозмездно полученного имущества. Объем средств этого фонда показывает источник прироста материальных активов банка, а правила использования (на покрытие возможных убытков) позволяют отнести его к группе резервных фондов.

Четвертая группа фондов создается с целью покрытия рисков по отдельным банковским операциям и обеспечения таким образом устойчивости банков путем поглощения убытков за счет накопленных резервов. К ним относятся: резервы на возможные потери по ссудам, ценным бумагам и прочим активам банка. Величина этих резервов свидетельствует, с одной стороны, о качественной структуре активов банка, а с другой о запасе прочности банка, особенно в части резервных фондов, созданных из чистой прибыли (например, резервы на возможные потери по ссудам первой группы).

Средства фондов второй, частично третьей и четвертой групп соответственно их целевому назначению очень подвижны, так как они используются для обеспечения текущих расходов или капитальных вложений банка, связанных с развитием собственной технической базы (например, выплата премий, пособий, приобретение оборудования, покрытие расходов, осуществляемых сверх установленных лимитов, отнесение их на операционные затраты, оказание благотворительной помощи и т.д.), т.е. использование средств этих фондов связано с уменьшением имущества банка.

===72===

Поэтому средства таких фондов либо аналогичных им не могут оставаться в банке и использоваться им на другие цели, т.е. выступать в виде капитала банка.

Таким образом, теория банковского дела различает понятия собственных средств и собственного капитала банка. Понятие "собственные средства банка" наиболее общее, включает все пассивы, образованные в процессе деятельности банка: уставный, резервный и другие фонды банка, все резервы, созданные банком, а также нераспределенную прибыль прошлых лет и прибыль текущего года. Собственный капитал банка это величина, определяемая расчетным путем. Она включает те статьи собственных средств (и даже привлеченных средств), которые по экономическому смыслу могут выполнять функции капитала банка. Основные элементы собственных средств, т.е. основополагающие фонды, созданные в соответствии с законодательством, и резервы, образованные за счет внутренних источников на цели поддержания деятельности банка, входят в капитал банка, если они отвечают следующим принципам:

• стабильности;

• субординации по отношению к правам кредиторов;

• отсутствия фиксированных начислений доходов.

Под собственным капиталом банка следует понимать специально создаваемые фонды и резервы, предназначенные для обеспечения его экономической стабильности, поглощения возможных убытков и находящиеся в использовании банка в течение всего периода его функционирования. Капитал банка включает уставный, резервный капитал, другие фонды, не имеющие срока использования, учредительскую прибыль (эмиссионный результат), нераспределенную прибыль текущего и прошлых лет, оставленную в распоряжении банка и подтвержденную аудиторами, резервы на покрытие различных рисков и выполняет ряд важнейших функций в деятельности банка.

Функции, выполняемые банковским капиталом, неоднозначно определяются как в отечественной, так и западной литературе. Вьщеляются три основные функции: защитная, оперативная а регулирующая. Так как значительная доля активов банков финансируется вкладчиками, главной функцией весьма ограниченного по сумме собственного капитала является ограждение интересов вкладчиков. Кроме того, капитал банка уменьшает риск акционеров банка. Защитная функция означает возможность выплаты компенсации вкладчикам в случае ликвидации банка, а также сохранение платежеспособности путем создания резерва на активы, позволяющего банку функционировать, несмотря на угрозу появления убытков. При этом, однако, предполагается, что большая часть убытков покрывается не за счет капитала, а текущих доходов банка. В отличие от большинства предприятий сохранение платежеспособности коммерческого банка обеспечивается лишь частью собственного капитала. Как правило, банк считается платежеспособным, пока остается нетронутым акционерный капитал, т.е. пока стоимость активов не меньше суммы обязательств (за вычетом необеспеченных), выпущенных банком, и его акционерного капитала.

===73===

Капитал играет роль своеобразной защитной "подушки" и позволяет банку продолжать операции в случае возникновения крупных непредвиденных потерь или расходов. Для финансирования подобных затрат существуют различные резервные фонды, включаемые в собственный капитал, а при массовых неплатежах клиентов по ссудам для покрытия убытков, возможно, требуется использовать часть акционерного капитала.

Оперативная функция банковского капитала имеет второстепенное значение по сравнению с защитной. Она включает ассигнование собственных средств на приобретение земли, зданий, оборудования, а также создание финансового резерва на случай непредвиденных убытков. Этот источник финансовых ресурсов незаменим на начальных этапах деятельности банка, когда учредители осуществляют ряд первоочередных расходов. На последующих этапах развития банка роль собственного капитала не менее важна, часть этих средств вкладывается в долгосрочные активы, в создание различных резервов. Хотя основным источником покрытия затрат на расширение операций служит накапливаемая прибыль, банки часто прибегают к новым выпускам акций или долгосрочных займов при проведении мероприятий структурного характера открытии филиалов, слияниях.

Выполнение регулирующей функции капитала связано исключительно с особой заинтересованностью общества в успешном функционировании банков. С помощью показателя капитала банка государственные органы осуществляют оценку и контроль за деятельностью банков. Обычно правила, относящиеся к собственному капиталу банка, включают требования к его минимальному размеру, ограничения по активам и условия покупки активов другого банка. Экономические нормативы, установленные центральным банком, в основном исходят из размера собственного капитала банка. В рамках рассматриваемой классификации функций к регулирующей функции относят и использование капитала с целью ограничения ссудных и инвестиционных операций (в той мере, в какой ссуды и инвестиции банка ограничены имеющимся собственным капиталом).

Другие источники, признавая, что главной целью банковского капитала является снижение риска, делают акценты на следующих функциях:

капитал служит буфером, способным поглотить убытки и сохранить платежеспособность;

капитал обеспечивает доступ к рынкам финансовых ресурсов и защищает банки от проблем ликвидности;

капитал сдерживает рост и ограничивает риск.

Все эти функции капитала способствуют снижению риска. Подобный подход обладает большей практичностью и приспособлен для целей управления коммерческим банком.

Роль капитала как буфера против убытков по ссудам наглядно проявляется, если его рассматривать в контексте движения денежных средств. Если клиенты банка перестают выполнять свои обязательства по ссудам, мгновенно уменьшается приток денежных средств по процентам и основным выплатам. Отток средств не изменяется. Банк остается платежеспособным, пока сумма притока превышает отток. И здесь капитал служит буфером, поскольку он уменьшает вынужденные оттоки.

===74===

Банк может отсрочить дивиденды но акциям, не будучи в состоянии платить. Выплаты процентов по банковской задолженности, напротив, являются обязательными. Банки с достаточным капиталом выпускают новые обязательства или акции, чтобы заменить потерянные притоки денежных средств новыми и выиграть время, пока не решатся проблемы с активами. Таким образом, чем больше банковский капитал, тем больше активов может оказаться неуплаченными, прежде чем банк станет неплатежеспособным, и тем меньше будет риск банка.

Адекватный банковский капитал уменьшает операционные проблемы, обеспечивая свободный доступ к финансовым рынкам. Капитал дает банку возможность делать займы у традиционных источников по обычным ставкам. Большой собственный капитал обеспечивает стабильную репутацию банка, уверенность в нем вкладчиков.

Капитал сдерживает рост и уменьшает риск ограничением новых активов, которые банк может приобрести через финансирование с помощью задолженности. Эта функция тесно связана с устанавливаемым государственными органами нормативом капитала к активам. Так, если банки решают увеличить размер ссуд или приобрести другие активы, они должны поддерживать рост с помощью дополнительного финансирования акционерного капитала. Это предупреждает спекулятивный рост активов, так как банки всегда должны оставаться в пределах своих возможностей успешного управления активами.

Названные функции банковского капитала показывают, что собственный капитал основа коммерческой деятельности банка. Он обеспечивает его самостоятельность и гарантирует его финансовую устойчивость, являясь источником сглаживания негативных последствий различных рисков, которые несет банк.

3.3. ОЦЕНКА ДОСТАТОЧНОСТИ СОБСТВЕННОГО КАПИТАЛА БАНКА

Проблема определения достаточности капитала банка на протяжении длительного времени является предметом научного исследования и споров между банками и регулирующими органами. Банки предпочитают обходиться минимумом капитала, чтобы поднять показатели прибыльности и роста активов; банковские контролеры требуют большого капитала для снижения риска банкротства. Одновременно высказывается мнение, что банкротства вызваны плохим управлением, что хорошо управляемые банки могут существовать и с низкими нормами капитала.

Термин "достаточность капитала" отражает общую оценку надежности банка, степень его подверженности риску. Трактовка капитала как "буфера" против убытков обусловливает обратную зависимость между величиной капитала и подверженностью банка риску. Отсюда вытекает основной принцип достаточности: размер собственного капитала должен соответствовать размеру активов с учетом степени их риска. Вместе с тем коммерческие банки всегда учитывают в своей работе, что чрезмерная "капитализация" банка, выпуск излишнего количества акций по

===75===

сравнению с оптимальной потребностью в собственных средствах, тоже не является благом. Она отрицательно влияет на результаты деятельности банка. Мобилизация денежных ресурсов путем выпуска акций -дорогой и часто нежелательный для банка способ финансирования по сравнению с привлечением сторонних средств. Поэтому руководители банков, с одной стороны, и органы надзора за банками с другой, стремятся найти оптимальное соотношение между величиной капитала и другими параметрами деятельности коммерческого банка.

Заниженная доля капитала в ресурсах банка подвергается критике. Речь идет о несоразмерной ответственности банка и его вкладчиков (или государства при системе страхования депозитов). Мера ответственности банка ограничивается его капиталом, а вкладчики и другие кредиторы рискуют гораздо большим объемом средств, доверенных банку. Также существует ряд факторов, обусловливающих требования по увеличению банковского капитала: а) рыночная стоимость банковских активов более изменчива, чем у промышленных предприятий, меняется с изменением процентных ставок, с ухудшением кредитоспособности заемщиков; б) банк больше полагается на непостоянные источники краткосрочной задолженности, многие из которых можно изымать по требованию. Поэтому любое событие политической или экономической жизни может спровоцировать массовый отток ресурсов банка. Известно, что на рубеже веков отношение капитала к активам составляло в среднем по банкам 20\%, а сегодня оно приближается лишь к 8\%. То есть риск платежеспособности банковской системы со временем увеличился, потому что качество активов не улучшилось настолько, чтобы компенсировать меньшую долю капитала.

Тот факт, что адекватность капитала банков определяет доверие общества к конкретному коммерческому банку и банковской системе в целом, выдвигает ее в ряд показателей, находящихся под контролем государства в лице центрального банка. Поддержание достаточного уровня совокупного капитала является одним из условий стабильности банковской системы.

Точно определить объем капитала, которым должен располагать банк или банковская система в целом, трудно, но он должен быть достаточным для выполнения уже рассмотренных функций, доверия вкладчиков и органов контроля. Сумма необходимого капитала зависит от риска, который берет на себя банк. Если, например, предоставленные банком ссуды сопряжены с большим риском, требуется больше капитальных фондов. Определяя объем необходимого капитала, банк стоит перед альтернативой: увеличить свой капитал по мере возрастания риска или вкладывать средства в активы, не сопряженные с повышенным риском. Таким образом, является ли капитал банка адекватным или нет, зависит от качества его активов, качества управления, политики в области деятельности и суммы рисков, которые несет банк.

В течение длительного времени коммерческие банки и общество стремились выработать систему нормативов, которые можно было бы применять при проверке достаточности капитала банка или банковской системы в целом.

===76===

Один из наиболее долго использовавшихся показателей это отношение капитала к сумме депозитов. Он широко использовался в США Службой контролера денежного обращения еще в начале XX в. Было установлено, что сумма депозитов в банке на 10\% должна покрываться за счет капитала. Банк в состоянии оплатить собственными средствами десятую часть вкладов при начале их массового оттока. Этот показатель достаточно прост, и на его основе легко проводить сравнение банков, что сохраняет ему популярность у банковских финансовых служб по сегодняшний день.

В 40-х годах этому показателю на смену пришел другой показатель -отношение капитала к общим активам. Считалось, что именно состав и качество банковских активов являются главной причиной банкротств; целесообразность показателя вытекала из отражения в западном банковском балансе убытков в виде уменьшения общей величины активов. Этот коэффициент указывал на то, какие убытки может потерпеть банк без ущерба для вкладчиков, и приблизительно составлял 8\%. Совершенствование показателя привело к внедрению коэффициента отношение капитала к рискованным активам, который предлагает объективную оценку размера сокращения объема активов. Этот коэффициент определяет отношение совокупного капитала к тем активам, которые заключают в себе возможности убытков без попыток определения убытков от какого-либо рискового актива или категории рисковых активов. Также предлагались коэффициенты, построенные на основе избыточного капитала (общий капитал за минусом стоимости простых акций), так как он в первую очередь идет на покрытие убытков, и другие показатели.

Вопрос методологии оценки банковского капитала стал предметом обсуждения в международных финансовых организациях (Банк международных расчетов) во второй половине 80-х годов. Цель заключалась в выработке общих критериев достаточности капитала, приемлемых для банков независимо от их страновой принадлежности. В июле 1988 г. под эгидой Базельского комитета по банковскому регулированию и надзору было заключено "Соглашение о международной унификации расчета капитала и стандартам капитала", которое ввело в практику норматив достаточности, называемый обычно "коэффициент Кука". Оно вступило в силу с 1993 г. и в настоящее время используется в качестве базового ориентира центральными банками многих государств. Особенностью этого норматива является то, что он распространяется только на международные банки, т.е. имеющие филиалы, дочерние или совместные банки за границей.

Коэффициент Кука устанавливает минимальное соотношение между капиталом банка и его балансовыми и забалансовыми активами, взвешенными по степени риска в соответствии с нормами, которые могут различаться по отдельным странам, но при этом должна соблюдаться определенная логика. Коэффициент установлен на уровне 8\% (при этом на стержневой или основной капитал должна приходиться как минимум половина из этих 8\%). Собственный капитал включает два элемента: стержневой и дополнительный капитал. Для оценки их достаточно===77===

сти было выбрано взвешивание активов и забалансовых обязательств (а не использование общей суммы баланса). Такой подход обеспечивает включение забалансовых операций и стимулирует вложения в активы со слабым риском.

По сути, Базельское соглашение стандартизировало оценку кредитного и странового рисков. Риски, связанные с процентными ставками, и рыночный риск не поддавались регулированию в рамках этой методики до 1997 г.

В настоящее время Базельским комитетом разработаны рекомендации по расчету норматива достаточности капитала с учетом процентного и рыночного рисков.

В зависимости от оценки риска происходит взвешивание активов. Наибольшие трудности вызывает оценка операций, учитываемых за балансом. Это связано с их разнообразием в каждой стране и иногда незначительным объемом. Каждая страна располагает определенной свободой в интерпретации рисков и применении рекомендаций Базельского комитета, в то же время эти рекомендации настаивают на конверсии всех забалансовых обязательств в эквивалентный кредитный риск с использованием специального конверсионного коэффициента. Полученные результаты затем взвешиваются так же, как и в случае с балансовыми операциями. Это не позволяет многим банкам использовать практику вывода за баланс рискованных видов активов с помощью внедрения новых финансовых инструментов. Таким образом, проводится единообразная оценка совокупного риска по всем активам банка.

Базельская система получила все большее распространение. Так, в рамках ЕС действует единый коэффициент платежеспособности, аналогичный коэффициенту Кука, но распространяемый на всю систему кредитных институтов, а не только на крупные международные банки.

Разработка целостного подхода к оценке достаточности собственного капитала особенно важна для современной российской банковской системы. Коммерческие банки нашей страны работают при все усиливающейся неблагоприятной конъюнктуре. Многочисленные случаи банкротства и закрытия банков, отсутствие централизованной системы страхования депозитов требуют тщательного анализа, проведения статистических исследований для определения уровня достаточности капитала коммерческих банков.

В соответствии с Базельским соглашением капитал банка подразделяется на капитал 1-го уровня и капитал 2-го уровня.

Капитал 1-го (основного) уровня включает обыкновенные акции, нераспределенную прибыль, не предусматривающие накопления дивидендов, бессрочные привилегированные акции, а также неконтрольный пакет акций консолидированных дочерних компаний минус неосязаемый (нематериальный) основной капитал.

Банкам разрешено отражать в своих балансах неосязаемый основной капитал, который возникает при покупке банка или небанковской фирмы за наличность. Новые международные стандарты подразумевают, что при определении минимального требуемого объема основного капитала банка его неосязаемый капитал должен вычитаться из совокупного капитала.

===78===

Капитал 2-го уровня (дополнительный) включает резервы на общие потери по активным операциям, на покрытие убытков по ссудам, кумулятивные срочные привилегированные акции, субординированный долг.

Новые международные капитальные стандарты допускают, чтобы субординированные долговые обязательства с первоначальным средним сроком погашения 5 лет считали источником необходимого дополнительного капитала.

Однако ни одна из форм дополнительного капитала не может составлять более 50\% основного капитала. После 1992 г. допустимые резервы на покрытие убытков от кредитов и аренды также считаются частью дополнительного капитала при условии, что они являются общими (не особыми) резервами и составляют не более 1,25\% взвешенных по риску активов банков.

Компоненты капитала 2-го уровня регулируются самостоятельно сторонами, подписавшими Базельское соглашение; при этом капитал 2-го уровня не может составлять более 100\% капитала 1-го уровня.

Входящие в капитал 2-го уровня резервы на случай невозврата ссуд ограничены на период с 1992 г. 1,25\% от взвешенных по риску активов, а суммарная величина вторичных долгов и среднесрочных привилегированных акций, которые подлежат амортизации по наступлении срока погашения, не может превышать 50\% капитала 1-го уровня. Другие компоненты капитала 2-го уровня ограничений не имеют, а все суммы, выходящие за пределы установленных нормативов, допустимы, но в качестве капитала не засчитываются.

Новые согласованные требования к капиталу, которые должны были вступить в действие до 31 декабря 1992 г., были таковы:

Отношение капитала 1-го уровня к взвешенным по риску активам и забалансовым операциям должно быть не ниже 4\%.

Отношение совокупного капитала (т.е. суммы капитала 1-го и 2-го уровней) к совокупным взвешенным по риску активам и забалансовым операциям должно быть не ниже 8\%.

Соглашение предусматривало также переходный период (1990-1992 гг.), в течение которого данные показатели должны были составлять соответственно 3,65 и 7,25\%.

Предложенный Базельским комитетом подход к определению достаточности капитала обладает следующими основными достоинствами:

характеризует "реальный" капитал банка;

способствует пересмотру стратегии банков и отказу от чрезмерного наращивания кредитов при минимальном капитале, отдавая предпочтение не объему кредитного портфеля, а его качеству;

способствует увеличению доли нерисковой деятельности банка;

поощряет правительство уменьшать регламентацию деятельности банков, поскольку в ней проявляется больше элементов саморегулирования,

дает возможность учитывать риски по забалансовым обязательствам;

позволяет сравнивать банковские системы разных стран.

===79===

Вместе с тем следует отметить, что наряду с достоинствами предложенного метода расчета достаточности капитала банка он имеет ряд существенных недостатков Основными из них являютсяотсутствие достаточной четкости в определении составных элементов капитала по уровням, что позволяет смягчить требования к капиталу со стороны отдельных банков,

недостаточно подробная дифференциация активов по степени риска;

занижение требований к резервам по отдельным видам операций;

ориентация на оценку достаточности капитала только по кредитному риску,

отсутствие зависимости объема капитала от рыночных и процентных рисков, которые имеют очень важное значение в деятельности банка.

С целью уточнения расчета достаточности капитала банка с учетом процентного и рыночного рисков в июле 1997 г. были приняты поправки к Соглашению о требованиях к уровню капитала В соответствии с этими поправками в сроки, установленные органами банковского надзора, банки должны будут измерять и проводить отчисления из капитала, корректируя его на рыночные риски в дополнение к кредитным рискам. Рыночный рискэто риск возникновения убытков по балансовым и забалансовым позициям, вызываемый изменением уровня рыночных цен.

Данное требование распространяется на следующие виды рисков:

риски, связанные с инструментами, основанными на процентных ставках, и долевыми инструментами в портфеле торговых операций;

валютный и товарный риски (купля-продажа ценных бумаг) по всем операциям банка.

Для покрытия рыночного риска может использоваться прежде всего капитал 1-го и 2-го уровней. По усмотрению национальных органов банки могут использовать капитал 3-го уровня, который состоит из краткосрочного субординированного долга (не менее 2 лет), при соблюдении следующих условий:

банки могут использовать капитал 3-го уровня только для поддержания рыночного риска, вызванного изменением уровня рыночных цен. Это означает, что любые требования к капиталу, возникающие в связи с кредитным риском или риском контрагента по условиям Соглашения о достаточности капитала 1988 г., включая риск контрагента, который возникает при использовании производных инструментов в торговом и банковском портфеле, должны выполняться по условиям этого соглашения (т.е. покрываться капиталом 1-го и 2-го уровней);

капитал 3-го уровня, необходимый для поддержания рыночного риска, должен составлять не более 250\% капитала первого уровня. В качестве капитала 3-го уровня может использоваться краткосрочный субординированный долг, который следует рассматривать как капитал при условии, что последний, если того потребуют обстоятельства, может стать частью постоянного капитала банка и использоваться для покрытия убытков в случае его неплатежеспособности.

Поэтому он как минимум должен быть:

===80===

необеспеченным, субординированным и полностью оплаченным,

иметь первоначальный срок как минимум 2 года,

не должен погашаться до первоначально установленного срока, за исключением тех случаев, когда это разрешается органами надзора,

должна соблюдаться оговорка о "блокировке" капитала, в которой говорится, что ни процентные платежи, ни основная сумма долга не могут быть выплачены (даже на конец срока), если в результате таких выплат у банка будут нарушены минимальные требования к капиталу.

В отечественной практике порядок расчета норматива достаточности капитала для коммерческих банков установлен соответствующими документами Центрального банка РФ. Основными являются Инструкция Центрального банка России от 1 октября 1997г № 1 "О порядке регулирования деятельности банков" и Положение ЦБ РФ от 1 июня 1998 г. № 31-П "О методике расчета собственных средств (капитала) кредит-пых организаций" с последующими их изменениями и дополнениями. Перечисленными нормативными документами установлен минимальный размер уставного капитала для вновь создаваемых кредитных организаций, минимальный размер собственного капитала для действующих кредитных организаций, общий порядок расчета абсолютной и относительной величины капитала и его распределение на основной и дополнительный в соответствии с рекомендациями Базельского комитета.

Необходимо отметить, что Центральный банк РФ продолжает ужесточать требования к абсолютной и относительной величине капитала, приводя их в соответствие с международными стандартами.

Минимальный размер уставного капитала для вновь создаваемых кредитных организаций должен составлять на:

01.01.98 г. -сумму, эквивалентную 4,0 млн ЭКЮ;

01.07.98 г.-5,0 млн ЭКЮ.

Минимальный размер собственного капитала банка, определяемый как сумма уставного капитала, фондов банка и нераспределенной прибыли, устанавливается с 1 января 1999 г. в сумме, эквивалентной 5,0 млн евро. Банкам, размер собственного капитала которых будет находиться в пределах сумм, эквивалентных от 1,0 до 5,0 млн евро, вводятся ограничения на выполнение отдельных операций. В частности, эти банки не смогут проводить операции за пределами Российской Федерации (кроме открытия и ведения корреспондентских счетов в банках-нерезидентах для осуществления расчетов по поручению физических и юридических лиц), операции по привлечению и размещению драгоценных металлов; открывать филиалы и создавать дочерние организации за рубежом; принимать участие в капитале кредитных организаций на сумму, превышающую 25\% капитала этих кредитных организаций.

Расчет норматива достаточности капитала банка проводится в следующей последовательности. Первоначально определяется абсолютная величина капитала; затем рассчитываются сумма активов, взвешенных по степени риска, и резервы, созданные банком на покрытие возможных потерь по активным операциям.

При расчете абсолютной величины собственного капитала принимаются следующие элементы:

===81===

Сумма остатков по балансовым счетам:

1. Фонды банка уставный капитал (сч. 102 + сч. 103 + сч. 104); добавочный капитал (сч. 106); фонды (сч. 107).

Остатки по балансовому счету 104 (уставный капитал неакционерных банков) принимаются в расчет в сумме фактически оплаченного уставного капитала, но не выше зарегистрированного.

2. Текущие доходы банка (сч. 701), уменьшенные на текущие расходы банка (сч 702).

3. Доходы будущих периодов в виде положительных разниц по отдельным операциям банка (поученный авансом накопленный процентный (купонный) доход по процентным (купонным) обязательствам -сч.61305; переоценка средств в иностранной валютесч. 61306; переоценка ценных бумаг счет 61307; переоценка драгоценных металлов -счет 61308) за вычетом отрицательных разниц по этим же операциям банка (счета 61405 + 61406 + 61407 + 61408).

4. Нераспределенная прибыль банка за вычетом убытков текущего и прошлых лет (счета 703 704 705).

5. Резервы на возможные потери по ссудам, созданные под кредиты 1-й группы риска (по данным аналитического учета банка).

6. Резервы под обесценение вложений в ценные бумаги:

в акции дочерних и зависимых акционерных обществ (сч. 60105);

в акции банков, приобретенные для перепродажи и инвестирования (данные аналитического учета к сч. 50804);

в прочие акции, акции банков-нерезидентов и прочие акции нерезидентов (данные аналитического учета по счетам 50904, 51004, 51104).

Капитал банка уменьшается на сумму:

акций и долей, выкупленных акционерными и неакционерными банками (сч. 105);

отвлеченных средств в расчеты с организациями банков по выделенным средствам (сч. 60319);

начисленных, но не уплаченных банком в срок (просроченных) процентов (часть сч. 61401);

кредитов, гарантий и поручительств, предоставленных банком своим участникам (акционерам) и инсайдерам сверх лимитов, установленных нормативами риска на одного заемщика, и максимального размера кредитов, займов, гарантий и поручительств, предоставленных банком своим инсайдерам;

недосозданных резервов на возможные потери по ссудам и под обесценение вложений в ценные бумаги (разница между расчетной величиной резервов, требуемой нормативными документами ЦБ РФ, и фактически созданной суммой резервов), за исключением суммы недо-созданного резерва, на величину кредитов, предоставленных участникам (акционерам) банка и инсайдерам;

остатков по счету 10601 "Прирост стоимости имущества при переоценке", превышающих сумму переоценки имущества банка, осуществленную до 1 января 1997 г.;

просроченной дебиторской задолженности длительностью свыше 30 дней с момента ее учета по соответствующим балансовым счетам(данные аналитического учета к счетам по учету дебиторской задолженности);

===82===

превышения вложений в материальные и нематериальные активы над источниками их финансирования. Для такой корректировки капитала банка необходимо провести предварительный расчет. Сумма дебетовых остатков счетов по учету материальных и нематериальных активов (604 + 605 + 607 606 + 609 (А-П) + 610) сопоставляется с суммой остатков по пассивным счетам (102+ 103+ 104-105 + 106 + 107 +(701 -702) + (703 704 705). Если сумма источников выше суммы вложений в материальные и нематериальные активы, то положительный результат в расчет не принимается. Если вложения в материальные и нематериальные активы превышают источники (отрицательный результат), то капитал банка уменьшается на всю сумму дебетовых остатков по вышеперечисленным счетам, уменьшенным на сумму износа;

вложений банка в акции (доли участия) других банков и хозяйственных обществ, включая кредитные организации-нерезиденты, приобретенные для инвестирования, если пакет акций (участия) превышает 20\% уставного капитала организации-эмитента, на дату расчета капитала банка (данные аналитического учета к счетам 50903, 51003, 51103,60202,60203,60204);

акций банков, приобретенных для перепродажи (сч. 50802) и инвестирования (сч. 50803);

участия в дочерних и зависимых акционерных обществах (сч. 601 А);

средств банка, внесенных в уставные капиталы других банков (сч. 60201).

Полученная в результате такого расчета величина будет составлять абсолютную сумму собственного капитала банка.

При расчете суммы активов, взвешенных по степени риска, последние подразделяются на пять групп исходя из степени риска вложений и возможной потери части стоимости. Взвешивание активов производится путем умножения остатков средств на соответствующем балансовом счете (счетах) или их части на коэффициент риска (в \%), деленный на 100\%. Полученная сумма активов, взвешенных по степени риска, увеличивается на сумму кредитного риска по инструментам, отраженным на внебалансовых счетах бухгалтерского учета, сумму кредитного риска по срочным сделкам и сумму рыночного риска. Для определения кредитного риска по инструментам, отраженным на внебалансовых счетах, номинальная величина обязательств по каждому финансовому инструменту умножается на коэффициент риска. На полученную сумму увеличиваются рисковые активы.

Для расчета кредитного риска по срочным сделкам (кроме сделок, заключенных на торговых площадках стран, включенных в состав "группы развитых стран", по которым кредитный риск не рассчитывается) определяются текущий кредитный и потенциальный риска* Текущий кредитный риск представляет сумму стоимости замещения по сделкам, включенным в двусторонние компенсационные соглашения (неттинг и подобные соглашения) и стоимости замещения по сделкам, не включенным в компенсационные соглашения.

===83===

Потенциальный кредитный риск определяется как сумма риска по сделкам с юридически оформленными двусторонними компенсационными соглашениями и по сделкам, не включенным в указанные соглашения

Общая величина риска по срочным сделкам (КРС) определяется как разница между суммой текущего и потенциального риска и суммой обеспечения, полученной банком от контрагента. Полученная величина умножается на коэффициент риска в зависимости от контрагента и составляет сумму кредитного риска по срочным сделкам, учитываемую при расчете достаточности капитала.

Сумма рыночного риска рассчитывается в соответствии с Положением ЦБ РФ № 89-П от 24 сентября 1999 г.

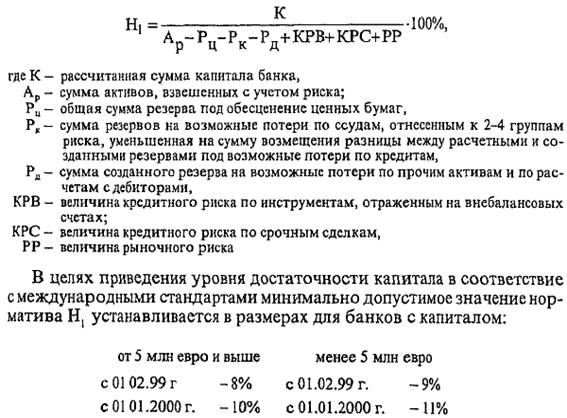

Таким образом, норматив достаточности капитала рассчитывается по следующей формуле:

Российская методика определения капитала банка и расчета его достаточности имела существенные отличия от рекомендаций Базельского комитета. Во-первых, в состав капитала банка включалась вся прибыль прошлого и текущего года без учета ее целевого назначения, что приводило к завышению суммы капитала. Во-вторых, при расчете активов, взвешенных по степени риска, уменьшены коэффициенты риска по корпоративным ценным бумагам. Это положение сохраняется и в настоящее время. Перечисленные отличия в некоторой степени устранены Положением "О методике расчета собственных средств (капитала)

===84===

кредитных организаций", которое предусматривает деление капитала на два уровня, основной и дополнительный и уточняет расчет суммы прибыли и фондов, включаемых в состав капитала банка.

Основной капитала банка включает следующие элементы:

• уставный капитал кредитной организации;

• эмиссионный доход,

• стоимость безвозмездно полученного имущества;

• часть фондов кредитной организации (резервный, накопления), образованных в соответствии с требованиями законодательных и нормативных документов и в порядке, установленном учредительными документами кредитной организации, за счет прибыли прошлых лет, использование которых не приводит к уменьшению имущества банка;

• часть неиспользованной прибыли текущего года и фондов, образованных из прибыли текущего года, если эти данные подтверждены аудиторской фирмой,

• сумму резерва, созданного кредитной организацией под обесценение вложений в акции и доли дочерних и зависимых обществ, в акции банков (для инвестирования и перепродажи), а также в прочие акции и акции банков-нерезидентов.

Основной капитал банка уменьшается на сумму:

• нематериальных активов, скорректированных на сумму начисленного износа;

• собственных акций и долей, выкупленных кредитной организацией;

• непокрытых убытков прошлых лет;

• убытков текущего года

Дополнительный капитал включает:

• прирост стоимости имущества за счет переоценки, произведенной до 1 января 1997 г.;

• резервы на возможные потери по ссудам, отнесенным к 1-й группе риска;

• фонды кредитной организации, сформированные из прибыли текущего года, без подтверждения аудиторской фирмой, и из прибыли прошлых лет до подтверждения аудиторской фирмой, использование которых не приводит к уменьшению имущества банка;

• нераспределенную прибыль отчетного года с учетом начисленных процентов по кредитам, отнесенным к 1-й группе риска, не подтвержденную аудиторской фирмой и не включенную в основной капитал;

• субординированный кредит (заем), под которым понимается кредит, полученный банком в рублях на срок не менее 5 лет при соблюдении следующих условий: кредит не может быть погашен ранее установленного срока (за исключением существенных нарушений договора со стороны заемщика либо по другим основаниям); погашается одной суммой в конце срока, проценты устанавливаются на уровне ставки рефинансирования; при ликвидации банка-заемщика требования кредитора по предоставленному субординированному кредиту удовлетворяются после выполнения требований других кредиторов, но ранее выплаты по акциям либо долям участников банка. Сумма субординированного кредита не должна превышать 50\% основного капитала;

===85===

• часть уставного капитала, сформированного за счет капитализации прироста стоимости имущества при переоценке,

• привилегированные акции, кроме тех, по которым не установлен фиксированный дивиденд и, не относящиеся к кумулятивным;

• неиспользованная прибыль предшествующего года до аудиторского подтверждения (до 1 июля текущего года).

Полученная таким образом величина дополнительного капитала принимается в расчет совокупного капитала в пределах суммы основного капитала. Если основной капитал равен нулю либо имеет отрицательную величину, то дополнительный капитал в расчет не принимается.

Суммируя рассчитанные суммы основного и дополнительного капитала, получаем абсолютную величину совокупного капитала. Для окончательной оценки объема совокупного капитала его необходимо уменьшить в таком же порядке, как это было указано при расчете норматива достаточности капитала. Дополнительно к ранее названным элементам капитал банка уменьшается на сумму субординированного кредита, предоставленного кредитным организациям-резидентам в той части, которую последние учитывают в составе источников дополнительного капитала.

Таким образом, уточненная методика расчета капитала банка и его деление на основной и дополнительный приближают оценку капитала к принятым в международной практике стандартам.

3.4. ПРИВЛЕЧЕННЫЕ СРЕДСТВА КОММЕРЧЕСКОГО БАНКА

В общей сумме банковских ресурсов привлеченные ресурсы занимают преобладающее место. Их доля по различным банкам колеблется от 75\% и выше. С развитием рыночных отношений структура привлеченных ресурсов претерпела существенные изменения, что обусловлено появлением новых, не традиционных для старой банковской системы способов аккумуляции временно свободных денежных средств физических и юридических лиц.

В мировой банковской практике все привлеченные ресурсы по способу их аккумуляции группируются следующим образом:

депозиты,

недепозитные привлеченные средства. Основную часть привлеченных ресурсов коммерческих банков составляют депозиты, т.е. денежные средства, внесенные в банк клиентами частными и юридическими лицами, т.е. предприятиями, товариществами, акционерными обществами на определенные счета, и используемые ими в соответствии с режимом счета и банковским законодательством.

Недепозитные привлеченные средства это средства, которые банк получает в виде займов или путем продажи собственных долговых обязательств на денежном рынке. Недепозитные источники банковских ресурсов отличаются от депозитов тем, что они имеют, во-первых, неперсональный характер, т.е. не ассоциируются с конкретным клиентом банка, а приобретаются на рынке на конкурентной основе, и, во-вторых, инициатива привлечения этих средств принадлежит самому банку.

===86===

Недепозитными привлеченными ресурсами пользуются преимущественно крупные банки. Приобретаются недепозитные средства на крупные суммы, и их считают операциями оптового характера.

Современная банковская практика характеризуется большим разнообразием вкладов депозитов и депозитных счетов. Это обусловлено стремлением банков в условиях сегментированного высококонкурентного рынка наиболее полно удовлетворить спрос различных групп клиентов на банковские услуги и привлечь их сбережения и свободные денежные капиталы на банковские счета. По экономическому содержанию депозиты можно разделить на группы:

депозиты до востребования, включая остатки средств на расчетных и текущих счетах;

срочные депозиты;

сберегательные вклады;

ценные бумаги.

Депозиты можно классифицировать также и по другим признакам: по срокам, по видам вкладчиков, условиям внесения и изъятия средств, уплачиваемым процентам; возможности получения льгот по активным операциям банка и др.

Депозиты до востребования представлены различными счетами, с которых их владельцы могут получать наличные деньги по первому требованию путем выписки денежных и расчетных документов. К депозитам до востребования в отечественной банковской практике относятся:

средства, хранящиеся на расчетных и текущих счетах государственных, акционерных предприятий, различных малых коммерческих структур;

средства фондов различного назначения в период их расходования;

средства в расчетах;

средства местных бюджетов и на счетах местных бюджетов;

остатки средств на корреспондентских счетах других банков;

депозиты до востребования.

Преимуществом депозитных счетов до востребования для их владельцев является их высокая ликвидность. Деньги на такие счета зачисляются и снимаются по мере осуществления хозяйственных и других операций, отражаемых в денежном выражении на этих счетах. Основной недостаток отсутствие уплаты процентов по счету или очень невысокий процент. Таким образом, особенности депозитного счета до востребования можно охарактеризовать следующим образом:

взнос и изъятие денег осуществляются в любое время без каких-либо ограничений;

владелец счета уплачивает банку комиссию за пользование счетом в виде твердой месячной ставки или в процентах к дебетовому обороту по счету;

банк за хранение денежных средств на счетах до востребования уплачивает невысокие процентные ставки либо вообще не платит (средства в расчетах);

банк по депозитам до востребования отчисляет более высокие нормы в фонд обязательных резервов в Центральном банке РФ.

===87===

...

На долю депозитов до востребования в общей сумме ресурсов отдельных коммерческих банков на конец 1996 г. приходилось около 64,3\%, или 73,2\% к общей сумме привлеченных ресурсов. В странах с развитой рыночной экономикой на долю депозитов до востребования приходится около 30\% в сумме привлеченных ресурсов.

Срочные депозиты и сберегательные вклады представляют наиболее устойчивую часть депозитных ресурсов. Срочные депозиты это денежные средства, внесенные в банк на фиксированный срок. Они подразделяются на:

собственно срочные депозиты;

депозиты с предварительным уведомлением об изъятии средств.

В отечественной банковской практике на долю собственно срочных депозитов на конец 1996 г. приходилось всего около 30\% всех привлеченных ресурсов, в то время как в банках Западной Европы и США на долю собственно срочных депозитов приходится свыше 60\% всех депозитных ресурсов.

Собственно срочные депозиты по срокам хранения средств подразделяются на депозиты со сроком:

до 30 дней;

от 31 до 90 дней;

от 91 до 180 дней;

от181 до 360 дней;

свыше 360 дней.

По срочным вкладам с предварительным уведомлением об изъятии средств банки требуют от вкладчика специального заявления на изъятие средств. Сроки подачи таких заявлений заранее оговариваются, и соответственно им устанавливается величина процента по депозиту. Сроки уведомления об изъятии средств могут варьироваться от 7 дней до нескольких месяцев в зависимости от срока депозитного вклада. Примером депозита с предварительным уведомлением может быть депозит с графиком расходования денежных средств.

===88===

Таким образом, срочный вклад (депозит) имеет четко определенный срок, по нему уплачивается, как правило, фиксированный процент и вводятся ограничения по досрочному изъятию вклада. При изъятии вклада ранее оговоренного срока банк взыскивает штраф в сумме заранее оговоренного процента от величины депозита и срока изъятия.

Наиболее характерные особенности срочных вкладов и депозитов.

не могут использоваться для расчетов, и на них не выписываются расчетные документы;

средства на счетах оборачиваются медленно;

уплачивается фиксированный процент; максимальный уровень процентной ставки в отдельные периоды может регулироваться центральными банками;

устанавливается требование о предварительном уведомлении вкладчиком банка об изъятии денег;

определяется более низкая норма обязательных резервов.

Сберегательные счета (вклады) не имеют (фиксированного срока.

Наиболее распространенными видами персональных депозитных счетов является сберегательный вклад с книжкой, для которого характерно:

отсутствие фиксированного срока хранения денежных средств;

не требуется предупреждения об изъятии средств;

при внесении и снятии денег со счета предъявляется сберегательная книжка, в которой отражается движение средств.

В отечественной банковской практике сберегательные счета открываются только физическим лицам. В зарубежной практике такие счета открываются также некоммерческим организациям и деловым фирмам. Уплачиваемые по сберегательным счетам проценты обычно ниже, чем по срочным депозитам.

Существуют различные виды сберегательных вкладов, открываемых физическим лицам: срочные; срочные с дополнительными взносами; выигрышные; денежно-вещевые выигрышные; целевые, текущие, с предварительным уведомлением об изъятии средств и др. Для банков значение сберегательных вкладов состоит в том, что с их помощью мобилизуются неиспользованные доходы населения и превращаются в производительный капитал.

Срочные сберегательные вклады: устанавливается либо фиксированный срок, либо срок, в течение которого вклад не может быть изъят. По срочным вкладам банком уплачивается наиболее высокий процент по сравнению с другими видами сберегательных вкладов.

Сберегательный вклад с дополнительными взносами. На этот счет регулярно вносится заранее оговоренная сумма денег и накопленные сбережения выплачиваются на определенную дату (новогодние вклады, к моменту совершеннолетия и т.д.).

Текущие сберегательные вклады допускают свободное поступление и изъятие средств и используются в основном для зачисления заработной платы, пенсий, оплаты регулярных платежей. По этим вкладам начисляется минимальная процентная ставка. В западной практике эти счета могут быть "привязаны" к срочному вкладу для автоматического подкрепления остатка в случае недостатка средств для осуществления платежей по этому счету.

===89===

В практике американских банков в 1982 г. появились депозитные счета денежного рынка – ДСДР 1, которые были отнесены к категории сберегательных счетов при определении резервных требований.

Особенности этих счетов состоят в следующем:

ставка процента по счету изменяется каждую неделю в зависимости от изменения ставок других инструментов денежного рынка;

срок вклада не оговаривается, но банки могут требовать уведомления об изъятии средств не менее чем за 7 дней;

вклады застрахованы Федеральной корпорацией по страхованию депозитов;

владелец счета имеет право осуществлять не более шести переводов со счета в месяц для платежей третьим лицам;

нет ограничений для снятия средств по почте или при личной явке владельца счета в банк.

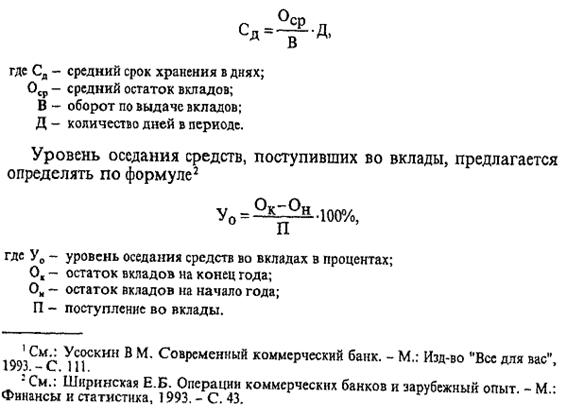

В отечественной практике пока на долю сбережений населения приходится около 2\% всех банковских ресурсов, что значительно ниже, чем в странах Западной Европы, США и Японии. Вместе с тем развитие депозитных операций с населением отечественными коммерческими банками показывает, что существует необходимость применения математических расчетов в проведении депозитной политики. Для оценки стабильности денежных вкладов населения в качестве ресурсов краткосрочного кредитования можно использовать такие показатели, как средний срок хранения вкладного рубля и уровень оседания средств, поступающих во вклады. Расчет среднего срока хранения денежных средств можно проводить по следующей формуле2:

===90===

Разновидностью срочных депозитов и сберегательных вкладов являются депозитные и сберегательные сертификаты.

Депозитный или сберегательный сертификат это письменное свидетельство банка-эмитента о вкладе денежных средств, удостоверяющее право вкладчика или его правопреемника на получение денежных средств по истечении установленного срока и процентов по нему.

Сертификаты могут быть именными, на предъявителя, могут быть переданы или подарены. Сертификаты не могут служить расчетным или платежным средством за проданные товары и оказанные услуги.

Депозитные сертификаты выпускаются на крупные суммы и приобретаются юридическими лицами. Право требования по депозитному сертификату может быть передано только юридическим лицам, зарегистрированным в Российской Федерации или в ином государстве, использующем рубль в качестве официальной денежной единицы.

Мировой банковской практике известны два вида депозитных сертификатов. Непередаваемые депозитные сертификаты хранятся у вкладчика и предъявляются им в банк по истечении срока. Передаваемые (обращающиеся) депозитные сертификаты могут быть переданы другому лицу путем купли-продажи их на вторичном рынке.

Коммерческие банки Российской Федерации могут выпускать срочные депозитные сертификаты с максимальным сроком обращения до 1 года. В западной практике передаваемые депозитные сертификаты выпускаются на срок от 14 дней до 18 месяцев.

Сберегательные сертификаты предназначены для реализации физическим лицам. Срок обращения срочных сберегательных сертификатов может превышать 1 год и составлять 3 года, если условия их выпуска согласованы с ЦБ РФ. Если срок получения депозита или вклада по сертификату просрочен, то такой сертификат становится документом до востребования. Банк обязан выплатить указанную в нем сумму по первому требованию владельца. Сберегательные сертификаты могут быть переданы только физическому лицу.

Срочные депозитные и сберегательные сертификаты могут быть предъявлены к оплате ранее установленного срока, если это предусмотрено договором покупки сертификата. В этом случая банк уплачивает проценты за фактический срок пользования средствами. Для коммерческого банка преимущества этих форм аккумуляции ресурсов состоят в том, что крупные суммы поступают в распоряжение банка на строго установленный срок и увеличивают, таким образом, наиболее стабильную часть кредитных ресурсов.

К числу новых форм мобилизации кредитных ресурсов следует отнести банковские векселя. Банки выпускают только простые векселя. Преимущество банковских векселей состоит в том, что они могут использоваться: для расчетов за товары и оказанные услуги; в качестве залога при получении ссуд; физическими и юридическими лицами; име

Обсуждение Банковское дело

Комментарии, рецензии и отзывы