Кривые безразличия

Кривые безразличия

Метод, который будет применен для выбора наиболее желательного портфеля, использует так называемые кривые безразличия {indifference curves). Эти кривые отражают отношение инвестора к риску и доходности и, таким образом, могут быть представлены как двухмерный график, где по горизонтальной оси откладывается риск, мерой которого является стандартное отклонение (обозначенное ор), а по вертикальной оси — вознаграждение, мерой которого является ожидаемая доходность (обозначенная г р).

Таблица 7.1

Сравнение уровней конечного благосостояния для двух гипотетических портфелей

Вероятность оказаться ниже данного

Уровень конечного уровня конечного благосостояния (в \%)

благосостояния (в долл.) Портфель А* Портфель б6

70 ООО 0 2

80 ООО 0 5

90 000 4 14

100 000 21 27

110 000 57 46

120 000 88 66

130 000 99 82

•' Ожидаемая доходность и стандартное отклонение портфеля А — 8 и 10\% соответственно.

6 Ожидаемая доходность и стандартное отклонение портфеля Л 12 и 20\% соответственно. Начальное благосостояние полагается равным $ 100 000, кроме того, предполагается, что оба портфеля имеют нормально распределенную доходность.

|

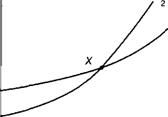

Следствием этого свойства является тот факт, что кривые безразличия не могут пересекаться. Для того чтобы увидеть это, предположим, что две кривые в действительности пересекаются так, как это показано на рис. 7.2. Здесь точка пересечения обозначена X. При этом нужно учесть, что все портфели на кривой /, являются равноценными. Это означает, что они все так же ценны, как и X, потому что находится на /,. Аналогично все портфели на /, являются равноценными и в то же время такими же ценными, как и X, потому что X также принадлежит кривой 12. Исходя из того, что X принадлежит обеим кривым безразличия, все портфели на /, должны быть настолько же ценными, насколько и все портфели на /,. Но это приводит к противоречию, потому что /, и /, являются двумя разными кривыми, по предположению отражающими различные уровни желательности. Таким образом, для того чтобы противоречия не существовало, кривые не должны пересекаться.

Хотя инвестор, представленный нарис. 7.1, сочтет портфели А и В равноценными, он найдет портфель С с ожидаемой доходностью 11\% и стандартным отклонением 14\% более предпочтительным по сравнению с А и В. Это объясняется тем, что портфель С лежит на кривой безразличия которая расположена выше и левее, чем / Таким

образом, портфель С имеет большую ожидаемую доходность, чем А, что компенсирует его большее стандартное отклонение и в результате делает его более привлекательным, чем портфель А Аналогично портфель С имеет меньшее стандартное отклонение, чем В, что компенсирует его меньшую ожидаемую доходность и в результате делает его более привлекательным, чем портфель В. Это приводит ко второму важному свойству кривых безразличия: инвестор будет считать любой портфель, лежащий на кривой безразличия, которая находится выше и левее, более привлекательным, чем любой портфель, лежащий на кривой безразличия, которая находится ниже и правее.

В заключение следует заметить, что инвестор имеет бесконечное число кривых безразличия. Это просто означает, что, как бы не были расположены две кривые безразличия на графике, всегда существует возможность построить третью кривую, лежащую между ними. Как показано на рис. 7.3, на котором заданы кривые безраличия /, и 12, можно построить третью кривую /*, лежащую между ними. Это также означает, что другая кривая безразличия может быть построена либо выше либо ниже /г

г

р

2

г

р

р

Рис.7.3. Построение третьей кривой безразличия между двумя другими

|

р

Здесь уместно спросить: как инвестор может определить вид его кривых безразличия? В конце концов, каждый инвестор имеет график кривых безразличия, которые, обладая всеми вышеперечисленными свойствами, в то же время являются сугубо индивидуальными для каждого инвестора. Один из методов, как будет показано в гл. 24, требует ознакомления инвестора с набором гипотетических портфелей вместе с их ожидаемыми доходностями и стандартными отклонениями4. Из них он должен выбрать наиболее привлекательный. Исходя из сделанного выбора, может быть произведена оценка формы и местоположения кривых безразличия инвестора. При этом предполагается, что каждый инвестор будет действовать так, как будто бы он исходит из кривых безразличия при совершении выбора, несмотря на то, что осознанно их не использует.

В заключение можно сказать, что каждый инвестор имеет график кривых безразличия, представляющих его выбор ожидаемых доходностей и стандартных отклонений5. Это означает, что инвестор должен определить ожидаемую доходность и стандартное отклонение для каждого потенциального портфеля, нанести их на график (такой, как, например, рис.7.1) и затем выбрать один портфель, который лежит на кривой безразличия, расположенной выше и левее относительно других кривых. Как показано в этом примере, из набора четырех потенциальных портфелей — А, В, Си D — инвестор должен выбрать портфель С.

В заключение можно сказать, что каждый инвестор имеет график кривых безразличия, представляющих его выбор ожидаемых доходностей и стандартных отклонений5. Это означает, что инвестор должен определить ожидаемую доходность и стандартное отклонение для каждого потенциального портфеля, нанести их на график (такой, как, например, рис.7.1) и затем выбрать один портфель, который лежит на кривой безразличия, расположенной выше и левее относительно других кривых. Как показано в этом примере, из набора четырех потенциальных портфелей — А, В, Си D — инвестор должен выбрать портфель С.

Ненасыщаемость и избегание риска

Ненасыщаемость

При обсуждении кривых безразличия мы сделали два неявных предположения. Первое: предполагается, что инвестор, делающий выбор между двумя идентичными во всем, кроме ожидаемой доходности, портфелями, выберет портфель с большей ожидаемой доходностью. Более полно можно сказать, что при использовании подхода Марковица делается предположение о ненасыщаемости (nonsatiation), т.е. предполагается, что инвестор предпочитает более высокий уровень конечного благосостояния более низкому его уровню. Это объясняется тем, что более высокий уровень конечного благосостояния позволяет ему потратить больше на потребление в момент t = 1 (или в более далеком будущем). Таким образом, если заданы два портфеля с одинаковыми стандартными отклонениями, как, например, портфели А и Е на рис. 7.4, то инвестор выберет портфель с большей ожидаемой доходностью. В данном случае это портфель А.

Однако все не так просто в случае, когда инвестору нужно выбирать между портфелями, имеющими одинаковый уровень ожидаемой доходности, но разный уровень стандартного отклонения, как, например, портфели А и F. Это тот случай, когда стоит принять во внимание второе предположение, состоящее в том, что инвестор избегает риска.

7.3.2 Избегание риска

В общем случае предполагается, что инвестор избегает риска (risk-averse), т.е. он выбирает портфель с меньшим стандартным отклонением, в данном случае портфель А6. Что значит, избегает риска? Это означает, что инвестор, имеющий выбор, не захочет выбрать «честную игру», при которой, по определению, ожидаемое вознаграждение равняется нулю. Например, предположим, что мы подкидываем монету, причем если выпадает «орел», то мы получаем $5, а если выпадает «решка», то мы платим $5. Так как существует 50\%-ная вероятность выпадения «орла» (или «решки»), то ожидаемое вознаграждение составляет $0 [(0,5 х $5) + (0,5 х (—$5))]. Соответственно инвестор, избегающий риска, будет инстинктивно избегать эту азартную игру. Это объясняется тем фактом, что «количество разочарования» при потенциальном проигрыше оказывается выше, чем «количество удовольствия» при потенциальном выигрыше.

Эти два предположения о ненасыщаемости и об избегании риска являются причиной выпуклости и положительного наклона кривой безразличия7. Несмотря на предположение о том, что все инвесторы избегают риска, нельзя предположить, что степень избегания риска одинакова у всех инвесторов. Некоторые инвесторы могут избегать риска в значительной степени, в то же время другие могут слабо избегать риска. Это означает, что различные инвесторы будут иметь различные графики кривых безразличия. Части (а), (б) и (в) рис. 7.5 изображают графики инвесторов с высокой, средней и низкой степенью избегания риска соответственно. Как можно заметить из рисунка, инвестор с высокой степенью избегания риска имеет кривые безразличия с более крутым наклоном.

г

|

Вычисление ожидаемых доходностей и стандартных отклонений портфелей

В предыдущем разделе была рассмотрена проблема выбора портфеля, с которой сталкивается каждый инвестор. Кроме того, был изложен подход к инвестициям Гарри Марковица как метод решения данной проблемы. При этом подходе инвестор должен оценить все альтернативные портфели с точки зрения их ожидаемых доходностей и стандартных отклонений, используя кривые безразличия. В случае когда инвестор избегает риска, для инвестиций будет выбран портфель, лежащий на кривой безразличия, расположенной «выше и левее» всех остальных.

|

Обсуждение Инвестиции

Комментарии, рецензии и отзывы