5.4 определение плановой прибыли - исходный момент предпринимательской деятельности

5.4 определение плановой прибыли исходный момент предпринимательской деятельности

Важнейшая роль прибыли, усиливающаяся с развитием предпринимательства, определяет необходимость правильного ее исчисления. От того, насколько достоверно Ьпределена плановая прибыль, будет зависеть успешная финансово-хозяйственная деятельность предприятия.

141

Расчет плановой прибыли должен быть экономически обоснованным, что позволит осуществлять своевременное и полное финансирование инвестиций, прирост собственных оборотных средств, соответствующие выплаты рабочим и служащим, а также своевременные расчеты с бюджетом, банками и поставщиками. Следовательно, правильное планирование прибыли на предприятиях имеет ключевое значение не только для предпринимателей, но и для народного хозяйства в целом.

Планируется прибыль раздельно по видам:

от реализации товарной продукции;

от реализации прочей продукции и услуг нетоварного характера;

от реализации основных фондов и другого имущества; ® от внереализационных доходов и расходов.

Рассмотрим основные способы планирования прибыли от реализации товарной продукции. Главные из них метод прямого счета и аналитический. Раскроем на примерах эти отечественные традиционные методы исчисления прибыли с тем, чтобы в дальнейшем на их основе сформулировать укрупненный подход к максимизации прибыли с учетом опыта зарубежных государств.

МЕТОД ПРЯМОГО СЧЕТА наиболее распространен на предприятиях в современных условиях хозяйствования. Он применяется, как правило, при небольшом ассортименте выпускаемой продукции. Сущность его заключается в том, что прибыль исчисляется как разница между выручкой от реализации продукции в соответствующих ценах и полной ее себестоимостью за вычетом НДС, акцизов и налога с продаж. Расчет ведется по формуле

П=(В-Ц)-(В-С),

где П — плановая прибыль;

В выпуск товарной продукции в планируемом периоде в натуральном выражении;

Ц — цена на единицу продукции (за вычетом НДС, акцизов и налога с продаж);

С полная себестоимость единицы продукции.

Расчету прибыли предшествует определение выпуска сравнимой и несравнимой товарной продукции в планируемом году по полной себестоимости и в ценах, а также остатков готовой продукции на складе и товаров отгруженных на начало и конец предстоящего года.

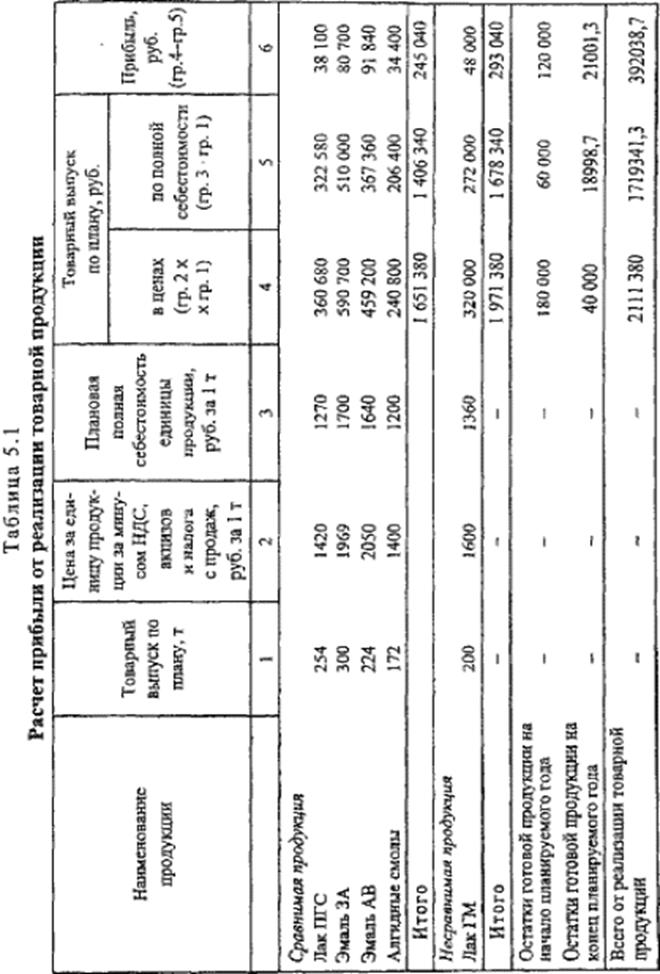

Пример расчета прибыли методом прямого счета. Он приведен в табл. 5.1.

142

Таблица 5.1 Расчет прибыли от реализации товарной продукции

Расчет прибыли методом прямого счета прост и доступен. Однако он не позволяет выявить влияние отдельных факторов на плановую прибыль и при большой номенклатуре выпускаемой продукции очень трудоемок.

АНАЛИТИЧЕСКИЙ МЕТОД планирования прибыли применяется при большом ассортименте выпускаемой продукции, а также как дополнение к прямому методу в целях его проверки и контроля. Преимущество этого метода состоит в том, что он позволяет определить влияние отдельных факторов на плановую прибыль. При аналитическом методе прибыль рассчитывается не по каждому виду выпускаемой в планируемом году продукции, а по всей сравнимой продукции в целом. Исчисление прибыли аналитическим методом состоит из трех последовательных этапов:

определение базовой рентабельности как частного от деления ожидаемой прибыли за отчетный год на полную себестоимость сравнимой товарной продукции за тот же период;

исчисление объема товарной продукции в планируемом периоде по себестоимости отчетного года и определение прибыли на товарную продукцию исходя из базовой рентабельности;

учет влияния на плановую прибыль различных факторов: снижения (повышения) себестоимости сравнимой продукции, повышения качества ее и сортности, изменения ассортимента, цен и т.д.

При этом методе прибыль по несравнимой продукции определяется отдельно.

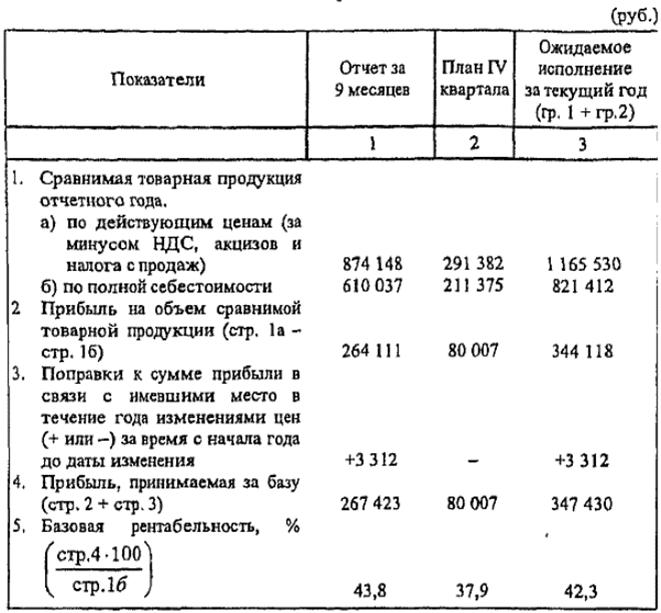

План по прибыли на следующий год разрабатывается в конце отчетного периода. Поэтому для определения базовой рентабельности используются отчетные данные за истекшее время (обычно за девять месяцев) и ожидаемое выполнение плана на оставшийся до конца года период (за IV квартал).

Прибыль в отчетном периоде принимается в соответствии с уровнем цен, действовавших к концу года. Поэтому если в течение истекшего года имели место изменения цен или ставок налога на добавленную стоимость и акцизов, повлиявшие на сумму прибыли, то они учитываются при определении ожидаемой прибыли за весь отчетный период независимо от времени изменений. Если, например, цены были повышены с 1 октября отчетного года, то это повышение следует распространить на весь период до 1 октября, так как иначе уровень рентабельности отчетного года не сможет служить базовым для планируемого года.

144

На основе найденного таким образом уровня базовой рентабельности и планируемого объема товарной продукции по себестоимости отчетного года исчисляется прибыль планируемого года с учетом влияния одного фактора изменения объема сравнимой товарной продукции.

Поскольку плановый уровень рентабельности отличается от базового в результате изменения себестоимости, цен, ассортимента, сортности, то на следующем этапе планирования определяется влияние этих факторов на плановую прибыль. Для окончательного расчета плановой прибыли от реализации продукции учитывается прибыль по остаткам готовой продукции и товаров отгруженных на начало и конец планируемого года.

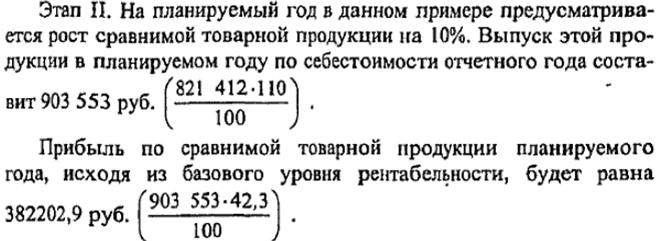

Пример расчета прибыли аналитическим методом. Как отмечалось ранее, расчет осуществляется в три этапа.

Этап I. По табл. 5.2 определяется базовая рентабельность (отношение ожидаемой прибыли к полной себестоимости сравнимой товарной продукции).

Прибыль на несравнимую товарную продукцию исчисляется прямым счетом. В данном примере несравнимая товарная продукция планируемого года принята по плановой полной себестоимости в сумме 272 000 руб., а в действующих ценах (за минусом НДС, акцизов и налога с продаж) 320045,7 руб. Следовательно, прибыль на несравнимую товарную продукцию в предстоящем году составит 48045,7 руб. (320045,7 272 000).

Этап III. На третьем этапе расчетов учитывается влияние отдельных факторов на сумму плановой прибыли.

Влияние изменения себестоимости определяется следующим образом, Выпуск сравнимой товарной продукции в плановом году по себестоимости отчетного года исчислен в сумме 903 553 руб. Та же сравнимая продукция, но по полной себестоимости планового года определена в сумме 1 406 340 руб. (см. табл. 5.1,"гр. 5).

145

Таблица 5.2 Расчет базовой рентабельности

Отсюда повышение себестоимости сравнимой товарной продукции равно 502 787 руб. (1 406 340 903 553), что повлечет снижение плановой прибыли.

Отсюда повышение себестоимости сравнимой товарной продукции равно 502 787 руб. (1 406 340 903 553), что повлечет снижение плановой прибыли.

Планируемое изменение ассортимента продукции вызывает увеличение или уменьшение плановой прибыли. Для того чтобы определить влияние ассортиментных сдвигов на прибыль, исчисляется удельный вес каждого изделия в общем объеме сравнимой продукции по полной себестоимости в отчетном и лред стоящем году. Затем удельный вес каждого изделия в отчетном и планируемом году умножается на отчетную рентабельность этого изделия (исчисленную как отношение прибыли к полной себестоимости изделия), принятую на уровне ожидаемого исполнения, Суммы полученных коэффициентов отражают средний уровень рентабельности в отчетном и плановом году.

146

начительный рост прибыли (на 361512,4 руб.) планируется в связи с предполагаемым увеличением цен на реализуемую продукцию, что также обусловлено инфляционными процессами. В связи с этим, несмотря на возрастание прибыли вследствие роста цен, нельзя рассматривать этот фактор как положительный.

Кроме перечисленных причин, влияющих на плановую прибыль, в ее составе учтены суммы прибыли по сравнимой товарной продущии исходя из базовой рентабельности, а также по несравнимой товарной продукции, поставленной на производство в планируемом году. Учитывается также прибыль в остатках готовой продукции на складе и в товарах отгруженных на начало и конец планируемого года.

Кроме прибыли от реализации товарной продукции в составе валовой прибыли, как отмечено ранее, учитываются прибыль от реализации прочей продукции и услуг нетоварного характера, прибыль от реализации основных фондов и другого имущества, а также планируемые внереализационные доходы и расходы.

Прибыль от прочей реализации (продукции и услуг подсобного сельского хозяйства, автохозяйств, услуг непромышленного характера для капитального строительства, капитального ремонта и т.д.) планируется методом прямого счета, Лишь при незначительной доле этой продукции (услуг) прибыль от реализации определяется исходя из запланированного ее объема в предстоящем году и рентабельности отчетного года,

Результат от прочей реализации может быть как положительным, так и отрицательным. Допустим, в нашем примере прибыль от прочей реализации планируется в сумме 30 руб., а убытки •в сумме 288 руб.

Прибыль (убытки) от традиционных статей внереализационных доходов и расходов (штрафы, пени, неустойки и пр.) определяется, как правило, на основе опыта прошлых лет. Что касается таких статей, как доходы от долевого участия в деятельности других предприятий, от сдачи имущества в аренду, дивиденды, проценты по акциям, облигациям и другим ценным бумагам, принадлежащим предприятию, то они планируются в зависимости от прогнозов в развитии предпринимательской деятельности данного хозяйствующего субъекта.

Например, доходы от внереализационных операций планируются в сумме 2798 руб., а расходы от этих операций в сумме 9000 руб.

Итак, в рассмотренном примере общая сумма прибыли составит 394866,7 руб. (392038,7 + 30 + 2798), а убытков 9288 руб. Следовательно, валовая прибыль предприятия определяется в сумме 385578,7 руб. (394866,7 9288).

149

Кроме изложенных выше способов планирования прибыли методом прямого счета и аналитическим существует МЕТОД СОВМЕЩЕННОГО РАСЧЕТА.

В этом случае применяются элементы первого и второго способов. Так, стоимость товарной продукции в ценах предстоящего года и по себестоимости отчетного года определяется методом прямого счета, а воздействие на плановую прибыль таких факторов, как изменение себестоимости, повышение качества, изменение ассортимента, цен и другие, выявляется с помощью аналитического метода.

Исчисление оптимального размера прибыли становится важнейшим элементом планирования предпринимательской деятельности на современном этапе хозяйствования. Для прогнозирования максимально возможной прибыли в планируемом году целесообразно, исходя из опыта западного предпринимательства, сопоставить выручку от реализации продукции с общей суммой затрат, подразделяемых на переменные, постоянные и смешанные

К переменным затратам относятся расходы на сырье, материалы, электроэнергию, транспорт и др. Эти затраты изменяются пропорционально изменению объема производства.

Постоянные затраты это затраты, не изменяющиеся в зависимости от роста или сокращения объема производства. К ним относятся амортизационные отчисления, уплата процентов за кредит, арендная плата, оплата труда управленческого персонала, административные расходы и др.

Смешанные затраты включают переменные и постоянные расходы. Таковыми, например, являются почтово-телеграфные расходы, затраты на проведение текущего ремонта оборудования и др,

В связи с небольшим удельным весом смешанных затрат сосредоточим внимание на переменных и постоянных расходах и попытаемся выявить влияние их изменения на величину прибыли. Дело в том, что прирост прибыли зависит от относительного уменьшения переменных или постоянных затрат.

Приведенные ниже расчеты позволяют определить так называемый «эффект производственного рычага» (термин, взятый из западной практики предпринимательства). «Эффектом производственного рычага» называют такое явление, когда с изменением выручки от реализации продукции происходит более интенсивное изменение прибыли в ту или иную сторону.

150

Исходя из силы воздействия производственного рычага, можно сделать вывод: чем выше удельный вес постоянных затрат и соответственно ниже удельный вес переменных затрат при неизменной сумме выручки от реализации продукции, тем сильнее воздействие производственного рычага. Однако это не значит, что можно бесконтрольно увеличивать постоянные расходы, так как если при этом сократится выручка от реализации продукции, то предприятие понесет большие потери в прибыли.

Итак, приведенные примеры максимизации прибыли путем изменения доли переменных и постоянных затрат открывают возможность предпринимателям планировать на перспективу размеры прироста прибыли в зависимости от хозяйственных успехов в производстве конкурентоспособной продукции и заблаговременно принимать соответствующие меры по изменению в ту или иную сторону величины переменных и постоянных затрат. Ориентировочные расчеты прибыли важны не только для самих предприятий, производящих и

152

реализующих продукцию (услуги), но и для акционеров, инвесторов, поставщиков, кредиторов, банков, связанных с деятельностью данного предпринимателя, участвующих своими средствами в формировании его уставного капитала. Поэтому планирование оптимального размера прибыли в современных экономических условиях является важнейшим фактором успешной предпринимательской деятельности.

Обсуждение Финансы

Комментарии, рецензии и отзывы