6.4 акцизы

6.4 акцизы

Акцизы это косвенные налоги, включаемые в цену товара и оплачиваемые покупателями.

Акцизы, как правило, устанавливаются на дефицитную, высокорентабельную продукцию и товары, предназначенные для населения и являющиеся монополией государства. Государство использует акцизы для регулирования спроса и предложения, а также для пополнения государственного бюджета.

Акцизами облагается реализация винно-водочных И табачных изделий, пива, легковых автомобилей, ювелирных изделий (включая изделия с бриллиантами), а также бензина, нефти и др.

В 1993 г. произошли изменения в перечне подакцизных товаров, Из него исключены икра осетровых и лососевых рыб, деликатесная продукция из ценных видов рыб и морепродуктов, шоколад, а также изделия из фарфора. С 1 февраля 1993 г. введены акцизы на импортные товары. Включены в этот перечень и грузовые автомобили грузоподъемностью до 1,25 т. В 1994 г. введены акцизы на автомобиль-

180

ный бензин, спирт этиловый из всех видов сырья (кроме отпускаемого для выработки водки, ликеро-водочных изделий, винодельческой и другой алкогольной продукции, облагаемой акцизами), покрышки и камеры для шин к легковым автомобилям, ружья охотничьи, яхты и катера (кроме специального назначения).

Плательщиками акцизов являются:

а) производящие и реализующие подакцизные товары предприятия и организации независимо от форм собственности и ведомственной принадлежности, а также индивидуальные предприниматели;

б) по ввозимым на территорию РФ товарам предприятия и другие лица, определяемые в соответствии с таможенным законодательством РФ.

В 1994 г. введено дополнение, которое указывает на то, что плательщиками акцизов по всем подакцизным товарам, производимым из давальческого сырья, становятся предприятия и организации, производящие эти товары (в том числе осуществляющие доработку и розлив спирта, водки, ликеро-водочной и винодельческой продукции). При этом давальческим сырьем считаются сырье, материалы, продукция, передаваемые их владельцем без оплаты другим предприятиям для дальнейшей переработки, включая розлив.

Объектом обложения акцизами по товарам и продукции отечественного производства являются у предприятий:

в производящих подакцизную продукцию, используемую ими для производства продукции, не облагаемой акцизами, стоимость использованной подакцизной продукции, определяемая исходя из фактической себестоимости и суммы акцизов по установленным ставкам;

• производящих подакцизные товары и продукцию из давальческого сырья, стоимость этих товаров и продукции, определяемая исходя из принимаемых на данном предприятии максимальных отпускных цен на такие товары и продукцию на момент передачи готовой продукции, а при их отсутствии исходя из рыночных цен, сложившихся на такие же или аналогичные товары и продукцию в данном регионе за отчетный период.

В случае использования в качестве давальческого сырья подакцизных товаров, по которым на территории РФ уже был уплачен акциз, сумма акциза, подлежащего уплате по готовым подакцизным товарам и продукции, уменьшается на сумму ранее уплаченного акциза.

Объектом обложения акцизами по подакцизной продукции, не реализуемой на сторону и используемой предприятиями для произ-

181

водства другой продукции, не облагаемой акцизами (т.е. внутризаводской оборот), выступает стоимость подакцизной продукции,' определяемая исходя из фактической себестоимости с учетом суммы акцизов.

Ставки акцизов по подакцизным товарам (за исключением подакцизных видов минерального сырья), в том числе ввозимым на территорию Российской Федерации, являются едиными на всей территории Российской Федерации и устанавливаются в следующих размерах:

1) в процентах к стоимости товаров по отпускным ценам без учета акцизов, например на ювелирные изделия 5\%, автомобили легковые 10\%;

2) в рублях за единицу измерения (специфические ставки), например вина виноградные 35 руб. за 1 л, вина игристые и шампанские 9 руб. за 1 л и т.д.

Специфические ставки акцизов пересматриваются путем внесения изменений в Федеральный закон.

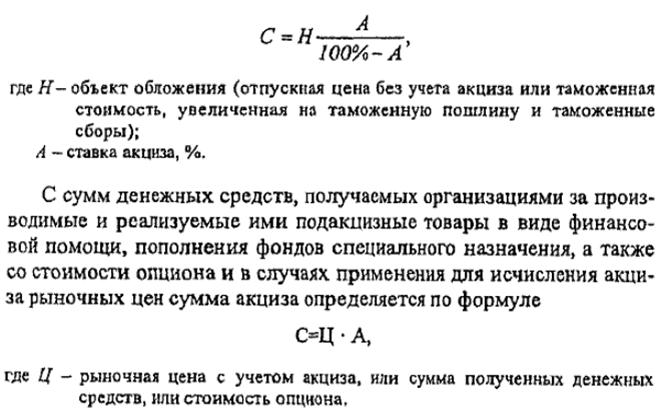

Сумма акциза по подакцизным товарам (в том числе товарам, ввозимым на территорию Российской Федерации), на которые установлены ставки акцизов в процентах, определяется плательщиком по формуле

В настоящее время устанавливаются следующие льготы по акцизным платежам. Акцизами не облагаются подакцизные экспорти-

182

руемые товары (за пределы стран членов СНГ), а также подакцизные в РФ товары, поступившие с территории стран СНГ, при ввозе на территорию РФ.

По акцизам устанавливаются следующие сроки платежей в бюджет. Налогоплательщики дважды в месяц (16-го числа отчетного месяца и 1-го числа месяца, следующего за отчетным) представляют в налоговые органы сведения об отгрузке подакцизных товаров. Акцизы уплачиваются в бюджет в следующие сроки:

не позднее 30-го (в феврале не позднее 29-го или 28-го) числа месяца, следующего за отчетным месяцем по подакцизным товарам, реализованным с 1-го по 15-е число включительно отчетного месяца;

не позднее 15-го числа второго месяца, следующего за отчетным месяцем по подакцизным товарам, реализованным с 1б-го по последнее число отчетного месяца.

Обсуждение Финансы

Комментарии, рецензии и отзывы