Глава 4 финансовый риск-менеджмент

Глава 4 финансовый риск-менеджмент

4.1. ФИНАНСОВЫЕ РИСКИ

4.1.1. Классификация финансовых рисков

Рассматривая схему рисков на рис. 1.2, мы видим, что составной частью коммерческих рисков являются финансовые риски. Они связаны с вероятностью потерь каких-либо денежных сумм или их недополучением. Отметим, что финансовые риски — это спекулятивные риски, для которых возможен как положительный, так и отрицательный результат. Их особенностью является вероятность наступления ущерба в результате проведения таких операций, которые по своей природе являются рискованными.

Напомним крупными блоками классификацию финансовых рисков. Они подразделяются на риски, связанные с покупательной способностью денег, и на риски, связанные с вложением капитала (инвестиционные риски).

К рискам, связанным с покупательной способностью денег, относятся следующие разновидности рисков: инфляционные и дефляционные риски, валютные риски, риск ликвидности.

Инвестиционные риски включают в себя следующие подвиды рисков: риск упущенной выгоды, риск снижения доходности, риск прямых финансовых потерь. Риск снижения доходности подразделяется на процентные риски и кредитные риски. А кредитные риски включают в себя биржевые риски, риск банкротства и селективные риски.

Взаимосвязь между основными участниками финансовой системы, включающей в себя рынки, посредников, фирмы, представляющие финансовые услуги, и т.п., наглядно отображена на рис. 4.1, который представляет собой диаграмму движения финансовых потоков.

Средства через разные элементы структуры финансовой системы перетекают от компаний, имеющих излишки финансовых средств, к тем, у кого наблюдается дефицит этих средств. Некоторые финансовые потоки направлены от одних экономических

|

субъектов (с избыточными средствами) к другим (с дефицитом) через финансовых посредников, например через банки. В тоже самое время другие перемещаются, минуя этих посредников, т. е. через финансовые рынки.

Подобно перемещению денежных ресурсов с помощью финансовой системы, перемещаются и риски. В финансовой системе существуют посредники, например страховые компании, которые специализируются на деятельности, связанной с перемещением риска. Они взимают с клиентов, которые хотят понизить степень своих рисков, специальные страховые премии и передают их инвесторам, которые за определенное вознаграждение согласны оплачивать страховые требования и нести риск.

Зачастую капиталы и риски связаны воедино и переносятся посредством финансовой системы одновременно, вследствие чего финансовый поток, изображенный на рис. 4.1, характеризует также и поток рисков. Рассмотрим это на примере финансов предприятий и переноса их рисков.

Представьте, что вы решили заняться бизнесом и для этого вам необходим капитал в 100000 у.е. Поскольку личных сбережений у вас нет, вы считаетесь дефицитной экономической единицей. Теперь предположим, что вам удалось убедить какого-либо частного инвестора (экономическая единица со свободными средствами) предоставить вам капитал в виде покупки ваших акций в размере 70000 у.е. За это вы обязуетесь выплатить ему 75\% от прибыли предприятия. Кроме того, вы добились получения в банке кредита в размере 30000 у.е. под 6\% годовых. На рис. 4.1 этот общий поток в размере 100000 у.е. был бы изображен как финансовые потоки, идущие по направлению из других источников к вам.

Основной риск в данном примере принимает на себя ваш акционер, поскольку, если предприятие потерпит крах, он не получит назад свои 70000 у.е. Однако определенная степень риска может присутствовать и в действиях банка. Она заключается в том, что в случае вашей неудачи банк также может не получить целиком основную сумму займа и проценты по нему. Так, например, представим, что к концу года оценка вашего бизнеса составляет всего 20000 у.е. В этом случае инвестор теряет всю инвестированную им сумму, а банк — 10000 у.е. из одолженных вам 30000 у.е. Поэтому, кредиторы, наряду с акционерами, принимают на себя определенную часть риска деятельности частной фирмы.

Финансовый риск, обладая различной возможностью наступления, имеет математически выраженную вероятность наступления потерь, если рассматриваемая ситуация приводится к нескольким взаимоисключающим исходам с известным распределением вероятностей. Если же такое распределение неизвестно, то соответствующая ситуация рассматривается как неопределенность.

В экономической практике, особенно финансовой, обычно не делают различия между риском и неопределенностью. Чаще всего под риском понимают некоторую возможную потерю, вызванную наступлением случайных неблагоприятных событий. Потеря может быть объективной, т.е. определяться внешними воздействиями на ход и результаты деятельности хозяйствующего субъекта. Так, например, потеря покупательной способности денег (инфляционный риск) не зависит от воли и действий их владельца. Однако, часто потери возникают из-за выбора того или иного решения, той или иной линии поведения, и здесь нужно выбирать оптимальное решение. В ряде областей финансовой деятельности под риском понимается вероятность наступления некоторого неблагоприятного события. Чем выше эта вероятность, тем больше риск.

Когда невозможны непосредственные измерения размеров потерь или их вероятностей, риск можно измерить с помощью ранжирования соответствующих объектов, процессов или явлений в отношении возможного ущерба, потерь и т.д. Ранжирование обычно основывается на экспертных суждениях.

Для финансовой операции, начальное и конечное состояния которой имеют денежную оценку, конечной целью является максимизация дохода, равная разности между конечной и начальной оценками.

Большинство финансовых операций проводятся в условиях неопределенности и потому их результат невозможно предсказать заранее. Поэтому финансовые операции рискованны: при их проведении возможны как прибыль, так и убыток. ЛПР — инвестор, вкладывающий деньги в банк, в какую-то финансовую операцию, покупающий ценные бумаги и т.п., рассчитывает на какую-то прибыль и получая меньшую, несет потери. Такая операция также является рискованной, так как она имела несколько исходов, не равноценных для ЛПР, и ее результат окончился исходом, не равноценным для него, несмотря на, возможно, все усилия ЛПР по управлению этой операцией.

На степень и величину риска можно воздействовать через финансовый механизм. Такое воздействие осуществляется с помощью приемов финансового менеджмента и особой стратегии. В совокупности стратегия и приемы образуют своеобразный механизм управления риском, т.е. риск-менеджмент. Таким образом, риск-менеджмент представляет собой часть финансового менеджмента.

В основе риск-менеджмента лежат целенаправленный поиск и организация работ по оценке, избежанию, удержанию, передаче и снижению степени риска. Конечной целью риск-менеджмента является получение наибольшей прибыли при оптимальном, приемлемом для предпринимателя соотношении прибыли и риска.

Выше было отмечено, что риском является и несоответствие ожиданиям. Имея различные возможные альтернативы, ЛПР оценивает и сравнивает их, при этом предполагается, что для каждого мыслимого способа действия прогнозируемые последствия могут из-за влияния неконтролируемых факторов не совпасть с тем, что произойдет на самом деле. Разброс возможных значений относительно ожидаемой величины зависит от меры случайности этих рассогласований, а также от амплитудных характеристик. Поэтому каждая альтернатива взвешивается, например, по двум критериям: один из них дает прогнозную оценку варианта (например, среднее значение возможного варианта); а другой—меру возможного расхождения — степень риска, при этом рискованность варианта возрастает с ростом ожидаемой результативности. Какую из альтернатив выберет ЛПР зависит от его отношения к риску, от того, в каких пропорциях он готов принять соотношение риска и выигрыша.

Анализом и прогнозированием поведения финансового рынка и отдельных его частей занимается финансовая математика.

Под финансовым рынком следует понимать рынок, на котором товарами служат деньги, банковские кредиты и ценные бумаги. К ценным бумагам относят: облигации, акции, фьючерсы. Фьючерс представляет собой типовой биржевой срочный контракт, купля и продажа которого означают обязательство поставить или получить указанное в нем количество продукции по цене? которая была определена при заключении сделки.

В соответствии с видом товаров финансовый рынок разделяется на денежный и рынок капитала, который состоит из кредитного и фондового рынков.

Назначение финансового рынка в условиях рыночной экономики заключается в обслуживании производственной системы, в продвижении продуктов производства, ставших товарами, к потребителям.

Потоки товара от одного владельца к другому сопровождаются встречными потоками денежных выплат. Эти выплаты, как правило, осуществляются в безналичной форме при посредничестве банков.

4.1.2. Связь финансового и операционного рычага с совокупным риском

Финансовый «рычаг», или финансовый ливеридж представляет собой использование заемных денежных средств в деятельности компании, с помощью которых ее руководство решает проблемы финансирования производственной деятельности. Термин «рычаг» пришел из физики, где с помощью рычага удается увеличить прилагаемую силу.

Рассмотрим два предприятия с одинаковым уровнем экономической рентабельности, например, 20\%.

У первого предприятия актив —100000 у.е., пассив —100000 у.е. собственных средств и оно не пользуется кредитами и не выпускает облигаций.

У второго предприятия актив — 100000 у.е., пассив — 50000 у.е. собственных средств и 50000 у.е. заемных средств.

Нетто — результат эксплуатации инвестиций у обоих предприятий одинаковый и равен 20000 у.е.

Предположим, что предприятия не платят налогов. Тогда первое предприятие получает 20000 у.е. только благодаря эксплуатации собственных средств, покрывающих его актив, и рентабельность их составит: 20000:100000x100 = 20\%.

Второе предприятие из тех же 20000 у.е. должно выплатить прежде всего проценты по задолженности и, возможно, расходы, связанные со страхованием залога и т.п. Если условная процентная ставка равна 15\%, то эти издержки составят 50000 у.е. х 0,15 = 7500 у.е. Тогда рентабельность собственных средств второго предприятия будет равна: (20000 7500): 50000 х 100 = 25\%.

Отсюда следует, что при одинаковой экономической рентабельности в 20\% у предприятий различная рентабельность собственных средств, получаемая из-за разных структур финансовых источников. Эта разница в пять процентов и составляет уровень финансового рычага.

Тогда можно сказать, что эффект финансового рычага (ЭФР) есть приращение к рентабельности собственных средств, получаемое благодаря использованию кредита, несмотря на платность последнего.

С помощью ЭФР акционеры компаний повышают коэффициенты доходности использования своего капитала (ROE), но при этом повышается чувствительность этого коэффициента к колебаниям эффективности в производственной деятельности фирмы, которая измеряется коэффициентом доходности активов (ROA). Иными словами, используя ЭФР, акционеры фирмы подвергаются как финансовому, так и производственному (операционному) риску.

Рассмотрим показатели рентабельности (profitability), или доходности деятельности фирмы.

Коэффициент (норма) рентабельности (доходности) продаж фирмы (return on sales — ROS):

ROS= g ЕЫТ . (4.1)

объем продаж

Коэффициент рентабельности активов (return on assets — ROA):

ROA = Ш. . (4.2)

средние суммарные активы

В качестве показателя прибыли берется прибыль корпорации до выплаты процентов и налогов (EBIT — earnings before interest and taxes).

Коэффициент доходности акционерного капитала (return on equity — ROE):

_,._„ чистая прибыль

ROE = ^ (4 3)

акционерный капитал v '

Следует иметь в виду, что если один показатель, на основе которого вычисляется финансовой коэффициент, взят из отчета о финансовых результатах деятельности компании и, следовательно, описывает определенный период времени, а второй коэффициент берется из баланса и представляет собой отображение финансового состояния компании на конкретный момент, то обычно вычисляется среднее арифметическое балансовых показателей на начало и конец года и это число используется в качестве знаменателя.

Представляя коэффициент (4.2) в искусственном виде, можно получить следующие зависимости:

РФд_ EBIT объем продаж _

объем продаж стоимость активов

= ROSxATO= . (4.4)

= Рентабельность продажх Оборачиваемость активов

Здесь коэффициент оборачиваемости активов АТО имеет вид:

АТО = _^бъемпродаж_ стоимость активов

Выражая коэффициент ROA через коэффициенты ROS и АТО, мы видим, что фирмы, работающие в разных сферах, могут иметь разные коэффициенты рентабельности продаж и оборачиваемости активов и в то же время одинаковые показатели доходности активов.

Рассмотрим для примера две фирмы с одинаковым коэффициентом доходности активов, равным 15\%. Первая фирма представляет собой сеть супермаркетов, а вторая фирма — это компания, специализирующаяся на предоставлении коммунальных услуг. Из

табл. 4.1 видно, что сеть супермаркетов имеет низкий коэффициент доходности продаж (3\%) и достигает 15\% показателя доходности активов, оборачивая свои активы пять раз в год. Для капиталоемкой сферы коммунальных услуг коэффициент оборачиваемости составляет всего 0,5 раз в год и 15\%-ый коэффициент доходности активов достигается благодаря тому, что ее коэффициент доходности продаж составляет 30\%.

табл. 4.1 видно, что сеть супермаркетов имеет низкий коэффициент доходности продаж (3\%) и достигает 15\% показателя доходности активов, оборачивая свои активы пять раз в год. Для капиталоемкой сферы коммунальных услуг коэффициент оборачиваемости составляет всего 0,5 раз в год и 15\%-ый коэффициент доходности активов достигается благодаря тому, что ее коэффициент доходности продаж составляет 30\%.

Отсюда следует, что низкие коэффициенты доходности продаж или оборачиваемости активов вовсе не означают, что у фирмы существуют финансовые проблемы (риски).

Рассмотрим теперь коэффициенты финансового рычага, которые отражают структуру капитала фирмы и степень ее задолженности кредиторам. Коэффициент задолженности:

т„ Суммарная задолженность

КЗ = _ (а (л

Суммарные активы v ' '

служит для измерения структуры капитала, а коэффициент покрытия процентов:

КПП-^ Г47)

Затраты на выплату процентов v " '

позволяет оценить способность фирмы нести расходы по процентным выплатам, что будет рассмотрено в кредитных рисках.

Из зависимостей (4.2) и (4.3) имеем взаимосвязь коэффициентов доходности капитала, доходности активов и финансового рычага, которая может быть представлена как:

EBIT „ ^ Задолженность

х

Процентная ставка

Задолженность

Капитал

ROE = (I Ставка налога) х

(4.8)

Смысл этого соотношения заключается в следующем: если ко-EBIT

эффициент задолженность фирмы превышает процентную ставку, которую данная фирма платит кредиторам, то коэффициент доходности ее капитала (ROE) будет в (I — ставка налога) раз

( EBIT "* ^ превышать коэффициент [ задолженность ~ ПРоцентная ставка

(дифференциал), и эта разница между ними будет тем больше, чем выше коэффициент соотношения задолженности и собственного капитала фирмы.

■ С точки зрения кредитора, повышение коэффициента задолженности фирмы обычно является отрицательной характеристикой и при разном повышении данного коэффициента специальные агентства по оценке рейтинга облигаций переводят ценные бумаги такой фирмы в низшую категорию. Однако, с точки зрения акционеров, повышение коэффициента задолженности их компании может быть и положительным моментом.

В формуле (4.3) второй сомножитель можно рассматривать как первую составляющую эффекта финансового рычага: это так называемый дифференциал — разница между экономической рентабельностью активов и средней расчетной ставкой процента по заемным средствам. Третий сомножитель можно рассматривать как плечо финансового рычага, характеризующее силу воздействия финансового рычага. Это соотношение между заемными и собственными средствами.

Если новое заимствование приносит компании увеличение уровня эффекта финансового рычага, то такое заимствование выгодно. Но при этом необходимо следить за состоянием дифференциала: при наращивании плеча финансового рычага банкир склонен компенсировать возрастание своего риска повышением цены своего товара — кредита.

Риск кредитора выражен величиной дифференциала: чем больше дифференциал, тем меньше риск, чем меньше дифференциал, тем больше риск.

При увеличении коэффициента финансового рычага коэффициент доходности капитала (ROE) компании повысится только в том случае, если коэффициент доходности активов (ROA) превышает процентную ставку по заемным средствам. Это понятно и на чисто интуитивном уровне. Если коэффициент доходности активов превышает ставку процента на заемный капитал, то фирма получает от инвестированного ею капитала прибыль, превышающую сумму, которую должна выплатить кредиторам. Благодаря этому создается избыток средств, который распределяется между акционерами фирмы, и, следовательно, повышается коэффициент доходности капитала (ROE). Если же коэффициент доходности активов меньше процентной ставки по заемным средствам, то акционеры предпочтут такие средства не занимать.

Увеличение финансового рычага должно быть оптимальным и его следует регулировать в зависимости от дифференциала, от величины будущей процентной ставки. Задолженность так же является некоторой оптимальной величиной, поскольку она является и стимулом развития и источником риска. Привлекая заемные средства, фирма может быстрее и разумнее выполнить задачи по увеличению прибыли. Роль финансового менеджера заключается здесь не в том, чтобы исключить риски вообще, что невозможно, а в том, чтобы принять оптимальные, рассчитанные риски в пределах дифференциала.

Рассматривая коэффициент задолженности (4.6) как силу воздействия финансового рычага, можно записать:

_ Общая суммарная задолженность _

Чистая стоимость + Общая стоимость финансовых активов текущих активов

_ Балансовая прибыль + Проценты за кредит _

Балансовая прибыль

_j+ Проценты за кредит

Балансовая прибыль' (4.9)

Из этой зависимости следует, что, чем больше проценты и чем меньше прибыль, тем больше сила финансового рычага и тем выше финансовый риск, так как возрастает риск невозмещения кредита с процентами для банкира и возрастает риск падения дивиденда и курса акций для инвестора.

Очевидно, критерием выбора того или иного варианта инвестиций служит максимум курсовой стоимости акции при достаточной безопасности инвесторов, то есть оптимальное равновесие между риском и доходностью.

Для примера рассмотрим две фирмы А и В, причем, фирма А не использует финансовый рычаг, а фирма В использует. Прове

дем сравнение коэффициента доходности их капиталов (ROE) для трех случаев: при процентных ставках 6\%, 10\% и 15\%. Результаты вычислений сведем в табл. 4.2.

Из таблицы видно, что с ростом удорожания кредита уменьшается дифференциал и падает коэффициент доходности (падает ЭФР) и для компенсации удорожания кредита нужно увеличивать соотношение между заемными и собственными средствами. По мере увеличения процентной ставки может наступить и такой момент, когда дифференциал станет меньше нуля, а это уже означает вычет из рентабельности собственных средств и дивидендных возможностей предприятия. Дифференциал не может быть отрицательным. Это важно и для банкира: клиент с отрицательным дифференциалом явный источник риска и его надо взять на заметку.

Таким образом, при увеличении финансового ливериджа повышается степень изменчивости ROE в течение делового цикла, а также вероятность банкротства компании.

Рассмотрим теперь влияние коэффициента доходности активов (ROA) на коэффициент доходности капиталов (ROE), для чего сведем все расчеты в табл. 4.3.

Таблица 4.3

Таблица 4.3

пании, действие операционного (производственного, хозяйственного) рычага проявляется в том, что любое изменение выручки от реализации всегда порождает более сильное изменение прибыли.

В практических расчетах для определения силы воздействия операционного рычага применяют отношение так называемой валовой маржи к прибыли. Под валовой маржой понимают разницу между выручкой от реализации и переменными затратами, другими словами это результат от реализации после возмещения переменных затрат. Поскольку валовая маржа представляет собой сумму покрытий, то желательно, чтобы валовой маржи хватило не только на покрытие постоянных расходов, но и на формирование прибыли.

Сила воздействия операционного рычага, рассчитываемая, как правило, для определенного объема продаж, для данной выручки от реализации, в значительной степени зависит от среднеотраслевого уровня фондоемкости: чем больше стоимость основных средств, тем больше постоянные затраты, а чем больше постоянные затраты и чем меньше прибыль, тем сильнее действует операционный рычаг. Эта связь и позволяет контролировать эффект операционного рычага (ЭОР).

Сила воздействия операционного рычага указывает на степень предпринимательского риска, связанного сданной компанией: чем больше сила воздействия операционного рычага, тем больше предпринимательский риск.

Воздействие финансового рычага, приводящее к неустойчивости финансовых условий кредитования, неуверенность владельцев обыкновенных акций в их надежности, инфляционные процессы при кредитовании и т.п., приводит к финансовому риску.

Операционный риск, связанный с конкретным бизнесом в его рыночной нише, обусловлен неустойчивостью спроса и цен на готовую продукцию, а также цен сырья и энергии, недостаточной себестоимостью для получения приемлемой прибыли и т.п.

Совместное воздействие этих двух рисков дает совокупный риск, который может оказаться губительным для компании, так как предпринимательский и финансовый риски взаимно умножаются, усиливая неблагоприятные эффекты.

Учитывая общую тенденцию выбора наилучшего варианта, для рассматриваемых рисков критерием выбора оптимального варианта служит максимум курсовой стоимости акции при приемлемой безопасности инвесторов. Оптимальная структура капитала — всегда результат компромисса между риском и доходностью и, если равновесие достигнуто, то оно должно принести и желаемую максимизацию курсовой стоимости акции.

4.1.3. Риски развития

Компания в своем развитии стремится создать такое производство, которое характеризуется низкими издержками. Производитель продукции должен находить и использовать каждую возможность получения преимуществ в издержках. Как правило, эти преимущества получаются путем продажи стандартной продукции без добавленной стоимости, когда производятся и реализуются товары массового спроса и когда компания располагает сильными распределительными цепочками.

Фирма, лидирующая в снижении издержек, стремясь сохранить свое положение, испытывает постоянное давление. Это означает, что лидер должен делать инвестиции в современное оборудование, безжалостно заменять устаревшие средства, противостоять искушению расширить ассортимент и внимательно следить за техническими новинками. Снижение издержек никоим образом не следует автоматически за расширением объема производства, без постоянной бдительности, невозможно также пользоваться преимуществами экономии на масштабах.

Необходимо иметь в виду следующие опасные моменты:

технологические достижения, которые сводят на нет ценность, сделанных инвестиций в ноу-хау;

новые конкуренты и ваши последователи, которые достигают такого же преимущества в издержках путем имитации или инвестиций в современное оборудование;

неспособность уловить необходимость смены продукции или рынка в результате погруженности в проблемы снижения издержек;

инфляционный рост издержек, который подрывает способность компании поддерживать достаточно высокий дифференциал цен, чтобы свести на нет усилия конкурентов или другие преимущества дифференциации.

Компания, завоевавшая лидерство в снижении издержек, не может позволить себе игнорировать принципы дифференциации. Если потребители не считают продукцию сравнимой с продукцией конкурентов или приемлемой, лидеру придется делать скидки к ценам, чтобы ослабить своих конкурентов и терять при этом свое лидерство.

Лидер в снижении издержек в области дифференциации продукции должен быть на равных со своими конкурентами или, по крайней мере, недалеко от них.

Дифференциация означает, что компания стремится к уникальности в каком-либо аспекте, который считается важным большим количеством клиентов. Она выбирает один или несколько таких аспектов и ведет себя таким образом, чтобы удовлетворить запросы потребителей. Ценой такого поведения являются более высокие издержки производства продукции.

Из вышесказанного следует, что параметры дифференциации специфичны для каждой отрасли. Дифференциация может заключаться в самой продукции, в методах доставки, в условиях маркетинга или в каких-либо других факторах. Компания, делающая ставку на дифференциацию, должна изыскивать пути для повышения эффективности производства и снижения издержек, поскольку в противном случае она рискует потерять конкурентоспособность из-за относительно высоких издержек. Разница между лидерством в ценах и дифференциацией состоит в том, что первое может быть получено только одним способом — путем, установления эффективной структуры затрат, в то время как дифференциации можно добиться разными путями.

Дифференциация сопряжена с некоторыми опасностями. Среди них:

разрыв в издержках компании, дифференцирующей свою продукцию, и теми конкурентами, которые избрали стратегию лидерства в снижении издержек, может оказаться слишком большим для того, чтобы скомпенсировать его особым ассортиментом, услугами или престижем, которые данная компания может предложить своим покупателям;

потребность покупателей в дифференциации продукции может снизиться, что возможно с ростом их информированности;

имитация может скрыть ощутимую разницу, что вообще характерно для отраслей, достигающих этапа зрелости.

Первое обстоятельство настолько важно, что заслуживает особого комментария.

Компания может дифференцировать свою продукцию, но дифференциация может превзойти разницу в цене. Итак, если дифференцированная компания слишком отстает в снижении издержек в связи с изменениями в технологии или по простой невнимательности, компания с низкими издержками может перейти в сильную атакующую позицию.

Следующее направление развития компании состоит в сосредоточении усилий на каком-либо аспекте деятельности и основано на выборе узкой области конкуренции внутри отрасли.

Смысл фокусирования состоит в том, чтобы выбрать сегмент отраслевого рынка и обслуживать его с помощью вашей стратегии лучше и эффективнее, чем ваши конкуренты. Оптимизируя свою стратегию для выбранной целевой группы, компания, выбравшая этот курс, пытается достичь конкурентных преимуществ применительно к выбранной группе.

Существуют два вида стратегии фокусирования. Компания в пределах выбранного сегмента либо пытается достичь преимуществ в снижении издержек, либо усиливает дифференциацию продукции, пытаясь выделиться среди других компаний, действующих в отрасли. Таким образом, она может добиться конкурентных преимуществ, концентрируя внимание на отдельных сегментах рынка. Размер целевой группы зависит от степени, а не от вида фокусирования, при этом суть рассматриваемой стратегии состоит в работе с узкой группой потребителей, которая отличается от других групп.

Со стратегией фокусирования также связаны различного рода опасности:

усиление различий в издержках между компаниями, выбравшими стратегию фокусирования, и другими производителями может свести на нет преимущества, связанные с обслуживанием узкой целевой группы, или же перевесить эффект дифференциации, достигнутый путем фокусирования;

различия между видами продукции и услуг, требуемыми стратегической целевой группой и рынком в целом, могут сократиться;

конкуренты могут найти целевые группы внутри целевой группы, обслуживаемой компанией, избравшей стратегию фокусирования, и преуспеть в их новом начинании.

Компании, замедлившей темпы своего развития, следует предпринять решительные меры. Она должна: или сделать шаги к достижению лидерства в снижении издержек, или, по крайней мере, выйти на средний уровень, что обычно влечет за собой активные инвестиции в модернизацию и, возможно, необходимость затрат на завоевание большей доли рынка, или выбрать определенную цель, т.е. сосредоточить усилия на каком-либо аспекте, либо достичь некоторой уникальности (дифференциации). Последние две альтернативы вполне вероятно могут вызвать сокращение доли компании на рынке и даже объем продаж.

4.2. ПРОЦЕНТНЫЕ РИСКИ 4.2.1. Виды процентных рисков

Процентные ставки, вероятно, — наиболее часто используемые финансовые показатели. Многие читатели в своей жизни берут кредит и платят проценты по этому кредиту, помещают деньги в банк или другое финансовое учреждение и получат за это процентные платежи. Во время этих действий они заметят, что существует большое разнообразие процентных ставок по кредитам и вкладам. Эти ставки отличаются не только по величине, но и по методу их вычисления. Одни процентные ставки фиксированы в течение всего периода действия договора, другие же могут изменяться на оговоренных условиях в определенные промежутки времени. Существуют и такие, например по ипотечным ссудам, которые могут меняться по желанию кредитора. Выясним, почему выплачиваются проценты по кредитам и депозитам?

Ясно, что деньги приносят выгоду или обеспечивают благосостояние только косвенно, являясь средством обмена. Это означает, что они должны быть обменены на другие товары или услуги, чтобы принести прямую пользу. Следовательно, деньги сами по себе (банкноты, монеты, банковские счета) мало удовлетворяют жизненные потребности. Это происходит путем обмена денег на товары и услуги, такие, как продукты питания, одежда и жилье.

Таким образом, когда кто-либо инвестирует деньги, он отказывается от возможности обратить их в товары и услуги, которые приносят пользу напрямую. Поэтому ему придется довольствоваться более низким уровнем полезности, чем если бы деньги были употреблены для приобретения товаров и услуг вместо инвестирования. Эта потеря потенциальной полезности должна быть компенсирована — в этом состоит важнейшая функция процента.

Далее, кредитор сталкивается со значительной неопределенностью относительно стоимости денег, когда они к нему возвращаются (будущая стоимость этих денег неопределенна). Количественная мера этой неопределенности известна как риск. Кредиторы встречаются с различными видами рисков, и это может уменьшить их выгоду или благосостояние. Одной из функций процента является компенсация этой потери выгоды, существующей из-за рисков.

Если мы объединим риск потери потенциальной выгоды, инфляционный риск и риск невыполнения обязательств, мы получим группу факторов, которые делают обладание деньгами в настоящем более предпочтительным по сравнению с их обладанием в будущем. Люди предпочитают иметь деньги сейчас, чем довольствоваться обещаниями получить их позднее. О деньгах говорят, что они характеризуются положительным временным предпочтением.

Проценты компенсируют заимодавцу невозможность удовлетворить эти предпочтения в момент инвестирования средств. Заемщики готовы заплатить за использование средств, потому что это позволяет им иметь дополнительную выгоду раннего потребления в результате получения средств от инвестора.

Процентный риск — это риск для прибыли, возникающий из-за неблагоприятных колебаний процентной ставки, которые приводят к повышению затрат на выплату процентов или снижению дохода от вложений и поступлений от предоставленных кредитов.

Фирма, идущая на поглощение другой фирмы, через некоторое время окажется в зоне процентного риска, если это приобретение финансируется за счет заемных средств, а не путем выпуска акций.

Банки и другие финансовые учреждения, которые обладают значительными средствами, приносящими процентный доход, обычно в большей мере подвержены процентному риску. Если фирма взяла значительные кредиты, то неэффективное управление процентными рисками может привести фирму на грань банкротства.

Изменения процентных ставок влекут за собой несколько разновидностей риска:

Риск увеличения расходов по уплате процентов или снижения дохода от инвестиций до уровня ниже ожидаемого из-за колебаний общего уровня процентных ставок.

Риск, связанный с таким изменением процентных ставок после принятия решения о взятии кредита, которое не обеспечивает наиболее низких расходов по уплате процентов.

Риск принятия такого решения о предоставлении кредита или осуществлении вложений, которое в результате не приведет к получению наибольшего дохода из-за изменений процентных ставок, произошедших после принятия решения.

4. Риск того, что сумма расходов по уплате процентов по кредиту, взятому под фиксированный процент, окажется более высокой, чем в случае кредита под плавающий процент, или наоборот.

Чем больше подвижность ставки (регулярность ее изменений, их характер и размеры), тем больше процентный риск.

Рассмотрение процентного риска зависит от того, в каком положении вы находитесь — заемщика или кредитора. Предположим, например, что у вас на банковском краткосрочном вкладе находится 5000 у.е., причем процентная ставка меняется ежедневно, отражая конъюнктуру рынка. В вашем положении вкладчика (т.е. кредитора банка) процентный риск — это риск того, что ставка снизится. Ваша политика страхования должна заключаться в страховании от падения ниже некоего минимума процентной ставки, т.е. в обеспечении защиты от убытков, вызванных минимальной процентной ставкой.

А теперь наоборот, представим, что вы заемщик. Предположим, например, что вы только что купили дом и взяли в банке ипотечный кредит с регулируемой ставкой. Предположим, что процентная ставка по закладной, которую вы выплачиваете, привязана к ставке процента по годичным казначейским векселям. В этом положении ваш процентный риск состоит в том, что ставка будет расти. Ваша политика страхования процентной ставки должна заключаться в страховании от превышения некоего потолка процентной ставки, т.е. убытков, связанных с максимальной процентной ставкой.

Большинство ипотек с переменной ставкой (так называемой ARM), заключенных в США в 80-е и 90-е годы, содержат условия о потолке процентной ставки. Часто этот «потолок» принимает форму максимальной величины, до которой процентная ставка может увеличиться в течение годичного периода. Может также быть и общий (global) потолок процентной ставки на весь период погашения ипотечного кредита.

Риск для заемщика имеет двойственную природу. Получая займ по фиксированной ставке, он подвергается риску из-за падения ставок, а в случае займа по свободно колеблющейся ставке он подвергается риску из-за их увеличения. Риск можно снизить, если предугадать, в каком направлении станут изменяться процентные ставки в течение срока займа, но это сделать достаточно сложно.

Риск для кредитора — это зеркальное отображение риска для заемщика. Чтобы получить максимальную прибыль, банк должен предоставлять кредиты по фиксированной ставке, когда ожидается падение процентных ставок, и по плавающей ставке, когда ожидается их повышение.

Инвестор может помещать средства на краткосрочные депозиты или депозиты с колеблющейся процентной ставкой и получать процентный доход. Инвестор должен предпочесть фиксированную процентную ставку, когда предполагается падение процентных ставок, и колеблющуюся, когда ожидается их рост.

Изменение процентных ставок в зависимости от срока займа можно выразить с помощью кривой процентного дохода. Нормальной кривой процентного дохода считается восходящая кривая. Она означает, что процентные ставки для долгосрочных займов обычно выше, чем для краткосрочных, и тем самым компенсируют кредиторам связанность их средств на более длительный срок и более высокий кредитный риск в случае долгосрочных займов.

Точка зрения банка на процентный риск отличается от точки зрения его корпоративных клиентов. Процентный риск для финансовых учреждений бывает базовым и риском временного разрыва.

Базовый риск связан с изменениями в структуре процентных ставок. Базовый риск возникает, когда средства берутся по одной процентной ставке, а ссужаются или инвестируются по другой.

Риск временного разрыва возникает, когда займы получают или предоставляют по одной и той же базовой ставке, но с некоторым временным разрывом в датах их пересмотра по взятым и предоставленным кредитам. Риск возникает в связи с выбором времени пересмотра процентных ставок, поскольку они могут измениться в промежутке между моментами пересмотра.

Из вышеизложенного ясно, что существует множество процентных ставок. В любое время на финансовых рынках существует ряд процентных ставок, поэтому полезно разделить факторы, определяющие эти ставки, на две группы: те, которые определяют общий уровень процентных ставок, и те, которые определяют различие процентных ставок.

Факторы, влияющие на уровень процентных ставок:

политика правительства;

денежная масса;

ожидания относительно будущей инфляции.

Факторы, влияющие на различие процентных ставок:

время до погашения финансовых обязательств;

риск невыполнения обязательств;

ликвидность финансовых обязательств;

налогообложение;

другие различные факторы, специфические для конкретных финансовых обязательств, например, предоставлено ли обеспечение активами, включены ли права выбора в договор.

4.2.2. Операции с процентами

Если ставка простая, то начисляемые проценты на депозит или по кредиту рассчитываются как произведение процентной ставки г на количество лет п (или их соответствующих долей) до срока погашения и суммы вклада Р.

Так, если разместить 1000 у.е. на 9 месяцев под 8\% годовых, то проценты начисленные по простой ставке, будут равны:

1000-0,08 — = 60 у.е. 12

Будущая стоимость депозита составит:

1000 1+0,08 — J = 1060 у.е.

Тогда в общем виде формула для нахождения будущей стоимости по простой процентной ставке выглядит так:

Р6уд. = Р(/+ш). (4.10)

Наращение по сложным процентам относится к периодическому добавлению накопленных процентов к основной сумме долга, то есть накопленные проценты добавляются к основной сумме и полученная увеличенная сумма является исходной для начисления процентов в следующем периоде. При фиксированной процентной ставке инвестирование на один период, соответствующий процентной ставке по сложным и простым процентам, приводит к одному и тому же наращенному значению. Поэтому начисление сложных процентов эквивалентно начислению простых процентов при реинвестировании средств в конце каждого периода. Сле

довательно, будет справедливой следующая формула, называемая формулой сложных процентов:

P, = P{I + i)

(4.11)

где

ЮС

Pi — наращенная за время / (срок в периодах, соответствующий процентной ставке г);

коэффициент дисконтирования (процентная ставка в долях);

30

Р — основной капитал (текущая стоимость вклада).

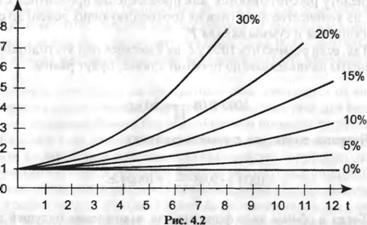

Графики зависимости наращенного значения капитала от срока t для фиксированных процентных ставок приведены на рис. 4.2 (Р = 1).

В начальный момент времени имеется вклад Р. Поставим задачу добиться к концу года максимального роста этой суммы. Если банк дает г\% годовых, то за год хранения вклад возрастет на г\%, за любой меньший срок вклад возрастет пропорционально этому сроку, например, за один месяц прирост составит 7(2\%, а за один день 7зб5\%Если представить себе (только теоретически), что операция открытия — закрытия вклада производится непрерывно, то можно рассмотреть следующую общую задачу.

Сумма Р, вложенная в банк под г\% годовых, хранится t лет. Разделив отрезок [0; t] на п равных периодов, получим теоретически возможную конечную сумму:

1 + (4.12)

Для получения формулы наращения, когда проценты начисляются чаще, чем раз в год, необходимо изменить выражение (4.11). Годовая процентная ставка делится на количество периодов начисления в году, а степень t умножается на количество периодов начисления в году:

Р,=Р

т

где т — количество периодов начисления в году.

До сих пор мы рассматривали случаи дискретного начисления процентов. Представляет интерес определить процент как результат непрерывного начисления.

rt 100

rt lOfo

п

= Plim

1 +

Ре

100" ^100 п

Р. = lim Р 1 + ———j ' «-»~ 100-и

(4.13)

Таким образом, для конечной суммы вклада имеем формулу непрерывных процентов:

р,=р-е™ =р-еи, гда '=їоо

Например, при годовой ставке г = 100\% можно к концу второго года получить Р = Ре2 = Р • 7,41, т.е. увеличить начальный вклад более чем в семь раз.

Пример 4.1. Найти разницу наращенных за два года значений на сумму 300 тыс. у.е. по ставке 10\% при непрерывном и ежемесячном начислении процентов.

При непрерывном начислении процентов наращенная сумма будет:

Pt = 300-е0,2'2 =366,421 тыс. у.е., а при ежемесячном начислении процентов наращенная сумма равна:

од

12

і

р, =зоа 1+

Л2-2

366,117 тыс. у.е.

и разница составляет:

366421 -366117 = 304 у.е.

4.2.3. Средние величины процентов

Рассмотрим некоторые виды средних величин, которые широко применяются в финансовых операциях. Средние величины позволяют снижать имеющуюся информацию. Так, если в отрасли занято п человек и по каждому работнику имеется информация

о его доходах (і = 1,п). то можно, например рассчитать среднюю зарплату по отрасли, вычислив величину:

п

d = J^~, (4.14)

называемую средним арифметическим.

Можно также пользоваться и такой величиной, как среднее геометрическое. Пусть, например, имеются данные об индексах инфляции а, по каждому из п лет (/ = 1, и). Так как а, есть отношение уровня цен на конец /-го года к уровню цен на начало года, то за все п лет уровень увеличивается в (а7, а2 ... , а„) раз. Поэтому для определения среднего годового индекса цен лучше использовать среднее геометрическое, равное:

аг = ^ща2..лп . (4.15)

Отметим еще одну среднюю величину, которую называют средним гармоническим и равную:

«С-1—р—г (416) —+—+...+—

«1 «2 «„

Анализ показывает, что

а>аг, а>агар , а<сга, где аа — среднее квадратическое.

Пример 4.2. Пусть в течение 1-го, 2-го и 3-го годов цены увеличивались на 30\%, а в течение 4-го и 5-го годов снижались на

180 45\%. Среднее годовое изменение уровня цен за 5 лет, полученное с помощью среднего арифметического, составит

j(30 + 30+30-45-45)=0\%.

а среднее геометрическое изменение цен будет:

(5yj,3-1,3 -1,3 -0,55 -0,55 -1) • 100\% = -7,85\%.

Так как за пять лет уровень цен действительно понизился, то можно сделать вывод, что целесообразно применять среднее геометрическое при определении среднего индекса цен за ряд последовательных лет.

Рассмотрим другой пример. Пусть в обращении имеется п наличных рублей и tj, (і = 1, п) есть среднее время, в течение которого /-ый рубль находился в собственности одного человека. Среднее время, в течение которого каждый рубль принадлежит одному лицу, равно:

f = t1+t2+...+t„ п

Рассмотрим другой подход. Вычислим число оборотов каждого рубля за год по формуле К і — и найдем среднее арифметиці

ческое числа оборотов:

-^Kl + K2+... + K„ п

и определим среднее время по формуле:

- 1 п

*~К~ 11 1 ' —+—+...+—

т.е. имеем среднее гармоническое оборота рубля.

Если за V принять суммарный объем всех операций за год с участием наличных денег, то связь между массой наличных денег п и объемом операций имеет вид:

n = t-V, где V = Kl + K2+...K„.

Анализ показывает, что среднее время, рассчитанное как среднее арифметическое, является завышенной оценкой среднего времени, рассчитанного как среднее гармоническое.

4.2.4. Переменная процентная ставка

На практике может иметь место ситуация, когда процентная ставка будет изменяться в течение срока, на которой предоставляется ссуда.

Пример 4.3. С учетом реальной экономической ситуации в стране банк поставил следующие условия выдачи ссуды в сумме 10 млн у.е. на один год: за первые 60 дней ссудный процент равен 100\%; за следующие 60 дней — 120\%, за следующие 60 дней — 150\%, за следующие 60 дней — 190\%, за следующие 60 дней — 240\% и за остальные 65 дней — 300\%. Требуется определить сумму, возвращенную банку.

= 10

Р,=Р|

l + t, —L+ t7 —=+ .. 1 100 2 100

Если t — продолжительность 1-го периода ссуды, на котором используется ссудный процент г, продолжительность 2-го периода t2, на котором используется ссудный процент Г2 и т. д., то возвращаемую сумму можно определить так:

60 100 60 120 + 365'100 + 365'100 +

60 150 60 190 60 240 65 300^ лв лт

Пример 4.4. Цена на товар понизилась на 40\%, затем еще на 25\%. На сколько процентов понизилась цена товара по сравнению с первоначальной ценой?

Так как проценты снижения равны г = 40\% и г2 = 25\%, то индекс снижения і'і = 0,4 и і2 = 0,25. Новая стоимость товара составляет (1 0,4)(1 0,25) = 0,45 или 45\% от старой, а поэтому цена товара понизилась на 100 45 = 55\%.

Пример 4.5. За первый месяц цена товара возросла на 25\%, а во втором месяце вернулась к прежнему уровню. На сколько процентов уменьшилась новая цена товара?

Если товар стоил 100 у.е., то после подорожания стал стоить 100(1+0,25) = 125 у.е., а затем, после снижения, стал опять стоить

100

100 у.е., т.е. его цена уменьшилась на l-y^-100\% = 20\% .

Пример 4.6. За год цена товара в рублях возросла на 500\%, а цена того же товара в долларах возросла на 20\%. На сколько процентов изменился курс доллара по отношению к рублю?

Пусть товар стоил Р руб., а стал стоить (6Р) руб., т.е. его стоимость возросла на 500\% или в 6 раз, в долларовом эквиваленте товар стоил D у.е., а стал стоить (1,2 D) у.е. Очевидно, что курс

6Р

5Р D

100\%

l,2D

5Р D

доллара к рублю до инфляции составлял —, а после инфляции Следовательно, курс доллара к рублю стал составлять

: 500\%, или повысился на 400\%.

D

4.2.5. Риски процентных ставок .

Изменение уровня процентных ставок на финансовом рынке влечет колебания в цене обращающихся облигаций, причем повышение процентных ставок является причиной понижения цены и убытков держателя облигации. Риск при инвестировании, связанный с изменением процентных ставок, называется риском процентных ставок.

Стоимость любого финансового актива: акции, облигации, физического актива (недвижимости, оборудования) и др. определяется как текущее значение потока платежей, связанных с этим активом. Для облигаций поток платежей представляет собой обычную ренту, состоящую из выплат купонных процентов и возмещения номинальной стоимости. И тогда текущая стоимость облигации равна текущему значению такой ренты.

Пусть і — текущая рыночная процентная ставка, Р — номинальная стоимость облигации, к — купонная процентная ставка,

К = Pk — величина купонных платежей, Pt — текущая рыночная стоимость облигации, t — срок, оставшийся до дргашения облигации.

1

t

Для вывода формулы текущей рыночной стоимости облигаций составим диаграмму выплат (рис. 4.3).

к

к

К+Р t

f-1

к

К

+

1+1

+ 4К (1+02

который связан со сроком облигации — чем больше срок, тем выше риск. Однако непосредственное сравнение сроков не приведет к правильным выводам, поскольку при этом не учитываются особенности распределения доходов во времени. Понятно, что облигации с нулевым купоном более рискованны, чем облигации с периодическими выплатами процентов при одном и том же их сроке. Для характеристики облигаций с точки зрения их рискованности применяют средний срок.

Этот показатель обобщает сроки всех выплат по облигации в виде средней взвешенной арифметической величины. В качестве весов берутся суммы выплат. Иначе говоря, чем больше сумма выплаты, тем большее влияние на среднюю оказывает соответствующий срок. Для облигаций с ежегодной оплатой купонов и погашением номинала в конце срока получим:

+ + -<К + Р

+ -<К + Р

(1+0'

Рис. 4.3

К (1+І)2

Р, =■

■+ ... +Суммируя левый столбец, имеем: К

1 + i

К К + Р + ■

(1+0'"1 (1+0'

или

ktP + P

5>

+tp

+tp

-, /,=1, 2, ... /,

где Т— средний срок;

— сроки платежей по купонам в годах; Si — сумма платежа; / — общий срок облигации. Учитывая, что для ц1,2, ... ,t

(4.18)

Р/=Ь£±01к+(1+0,.р.

(4.17)

t(t+)

Для того, чтобы эта стоимость была равна номиналу, нужно, чтобы выполнялось равенство:

P=l + к + (1 + і)-'Р или (1-(1 + 0~')Р = (1-(1-0"')—• ' і

Отсюда К = Pt или Р,= Рк, т.е. і = к.

А это означает, что если купонная ставка равна рыночной процентной ставке, то цена облигации равна номиналу.

Для обоснованного выбора облигации недостаточно сравнить данные об их доходности. Необходимо как-то оценить и риск,

(4.19)

получаем расчетную формулу для среднего срока:

t(k(t + ) + 2) 2(h+)

У облигации с выплатой купонного дохода Т< t. Из формулы (4.19) следует, что чем больше купонный процент к, тем меньше средний срок. У облигаций с нулевым купоном T-t.

Пример 4.7. Облигация со сроком шесть лет, проценты по которой выплачиваются один раз в году по норме 8\%, куплена по курсу 95 у.е.

По формуле (4.19) находим средний срок:

6(0,08(6+1)+ 2) 2(0,08-6+1) ' '

В числителе формулы (4.18) показан полный размер кредитной услуги по облигации — все ожидаемые поступления умножены на соответствующие сроки. Средний срок указывает на момент в сроке облигации, который уравнивает размеры кредитных услуг. Сумма кредитной услуги до среднего срока равна кредитной услуге после этого момента:

(4.20)

где г„ г/с — временные интервалы от даты платежа до среднего срока, (і — платежи, производимые до среднего срока, к — после этого срока).

Следовательно, через 5,19 года размер оказанной кредитной услуги и кредитная услуга для оставшегося срока равны. Аналогом среднего срока может служить точка равновесия платежей во времени. Отсюда следует, что, чем меньше средний срок, тем скорее получает отдачу от облигации ее владелец и, следовательно, меньше риск. Поэтому при сравнении облигаций предпочтение нужно отдавать тем, у которых меньше средний срок.

Пример 4.8. Имеются две 15\% купонные облигации сроком 1 год и 10 лет с номинальной стоимостью 1000 у.е.

Рассмотрим рыночную цену облигаций для различных текущих рыночных ставок. Для этого воспользуемся формулой (4.17) и результаты вычислений сведем в табл. 4.4.

Таблица 4.4

| Текущая рыночная ставка | Цена облигации | |

| срок 1 год | срок 10 лет | |

| 5\% | 1095,26 | 1772,16 |

| 10\% | 1045,46 | 1307,22 |

| 15\% | 1000,00 | 1000,00 |

| 20\% | 958,33 | 790,38 |

| 25\% | 920,00 | 642,98 |

Так, при повышении рыночной ставки с 15\% до 20\%, владелец 15\%-ной купонной облигации теряет 5\% от номинала один раз ри сроке погашения 1 год, и десять раз при сроке погашения 10 лет. Следовательно, при продаже облигации сразу после повышения, ее владелец может рассчитывать только на цену меньше номинала на текущую стоимость будущих убытков.

Так, для облигации со сроком в 1 год текущая стоимость убытков равна:

0,05 1000 50

Обсуждение Экономические и финансовые риски. Оценка, управление, портфель инвестиций

Комментарии, рецензии и отзывы