6.3. портфель марковица 6.3.1. постановка задачи

6.3. портфель марковица 6.3.1. постановка задачи

Рынок капитала—это не машина, выполняющая желание каждого инвестора. Если не считать горстки инструментов вроде облигаций с нулевым купоном или депозитных сертификатов с фиксированной процентной ставкой, все остальные акции и облигации не дают инвесторам ни малейшей возможности влиять на доходность вложенного в них капитала. Даже ставки сберегательных счетов зависят от капризов банков, которые сами реагируют на изменения процентных ставок на рынках. Доход каждого инвестора зависит то того, сколько другие инвесторы заплатят за активы в некий момент неопределенного будущего, а поведение несчетного числа других инвесторов никто не может ни проконтролировать, ни даже предсказать с достаточной степенью достоверности.

С другой стороны, инвесторы могут управлять риском, который они на себя берут. Сильно рискуя, можно много выиграть, но только в том случае, если инвестор может выстоять в тяжелой ситуации. Эти простые истины стали очевидными лишь в 70-х годах.

В 1952 году, когда Марковиц в «Формировании портфеля» [96] поставил задачу использовать понятие риска при конструировании портфелей для инвесторов, суждения о качестве акций сводились к тому, сколько инвестор выиграл или проиграл. О риске просто не говорили.

В описании инвестиционной стратегии Марковиц не использует слово «риск». Он просто определяет изменчивость прибыли как «вещь нежелательную», которую инвесторы стараются минимизировать. Риск и изменчивость стали синонимами. Фон Нейман и Моргенштерн начали измерять полезность, Марковиц начал измерять инвестиционный риск.

Дисперсия прибыли является статистической величиной, определяющей, насколько сильно прибыль от ценных бумаг колеблется вокруг своего среднего значения. Это понятие математически связано со средним квадратичным отклонением; по сути дела, они взаимозаменяемы. Чем больше дисперсия или среднее квадратичное отклонение относительно среднего, тем в меньшей степени среднее характеризует ожидаемую прибыль.

Стратегическая роль диверсификации является ключевой в концепции Марковица. В диверсифицированном портфеле, некоторые акции будут подниматься, когда другие падают; в любом случае доходность разных ценных бумаг будет разной. Использование диверсификации для уменьшения изменчивости привлекательно для каждого, кто не любит риск и предпочитает определенное будущее неопределенному. Большинство инвесторов предпочитает невысокую надежную прибыль от диверсифицированного портфеля ставке на пакет акций одной компании, даже если эта ставка обещает очень высокую прибыль.

Хотя Марковиц никогда не ссылался на теорию игр, заметно большое сходство между его диверсификацией вложений и стратегическими играми фон Неймана. В этом случае одним игроком оказывается инвестор, а другим фондовый рынок — противник и в самом деле могучий и с неизвестными намерениями. Играть против такого противника на выигрыш — это, по всей вероятности, верное средство разориться. Следуя же стратегии лучшей из худших сделок — диверсифицируя, вместо того чтобы пытаться сорвать банк, — инвестор по крайней мере повышает свои шансы выжить.

Математический анализ диверсификации помогает понять причины ее привлекательности. Хотя прибыль от такого портфеля будет равна среднему от прибылей входящих в него разнородных вложений, зато изменчивость его прибыли будет меньше, чем средняя изменчивость прибыли отдельных составляющих. Это значит, что диверсификация — нечто вроде бесплатной закуски, получаемой в результате составления из группы рискованных акций, обещающих высокий доход, портфеля с относительно небольшим общим риском. Главное условие — минимизировать ковариантность или корреляцию между динамикой доходности различных акций.

Инвесторы всегда хотят владеть «самыми выгодными при данной цене» акциями. Ожидаемый доход от портфеля таких акций равен математическому ожиданию, или среднему от ожидаемого Дохода отдельных пакетов акций, входящих в портфель. Но пакеты, обещающие наибольшие прибыли, часто приносят разочарование, тогда как другие превосходят самые оптимистичные прогнозы. Марковиц предположил, что распределение вероятностей значения доходности портфеля вокруг ее математического ожидания описывается симметричной нормальной кривой Гаусса.

Распределение этой кривой вокруг среднего значения отражает изменчивость доходности портфеля — область возможных результатов и вероятностей отклонений фактической доходности портфеля от ожидаемой доходности. Именно это Марковиц имел в виду, введя понятие дисперсии (изменчивости) как меры риска, или неопределенности дохода; этот комбинированный подход к риску и прибыли профессионалы и ученые обычно называют оптимизацией отношения «среднее-дисперсия».

Марковиц использует термин «эффективный» для характеристики портфеля, составленного из лучших по данной цене акций с минимальной изменчивостью доходности. Можно было бы говорить в данном случае об оптимизации. Подход объединяет два основных стереотипа поведения, понятных самому незрелому инвестору: кто не рискует, тот не выигрывает, но и не клади все яйца в одну корзину.

Важно понять, что не существует единственного эффективного портфеля, который был бы эффективнее всех остальных. Средствами линейного программирования метод Марковича предлагает меню эффективных портфелей. Как у всякого меню, у него две стороны: с одной стороны, ваши желания, с другой — цена. Чем выше ожидаемый доход, тем больше риск. Но каждый из эффективных портфелей этого меню обеспечивает максимальный ожидаемый доход для заданного уровня риска или минимальный уровень риска для заданного ожидаемого дохода.

Разумные инвесторы имеют возможность выбрать по своему вкусу портфель, оптимальный в рамках выбранной ими агрессивной или оборонной стратегии. В духе фон Неймана и Моргенш-терна система предлагает метод максимизации выгоды (полезности) для каждого инвестора. Это единственный пункт, в котором система Марковича имеет дело с субъективными устремлениями человека. Все остальное в ней математизировано.

Технические проблемы возникли в связи с предположением Марковича о том, что инвесторам будет не трудно получить оценку нужных для модели исходных данных —■ ожидаемой доходности, дисперсии и ковариации доходности отдельных пакетов ценных бумаг. Но, как отмечал Кейнс и в своей книге о теории вероятностей, и позже, использование данных о прошлом таит в себе опасность. И степень доверия не всегда может быть измерена, тем более с точностью, которой требует подход Марковича. Этот подход предполагает использование статистических и прогнозных оченок, но инвесторы знают, что такие расчеты обычно сопровождаются большим количеством ошибок. К тому же чувствительость прочесса к малым расхождениям в оценке исходных даних делает результат еще более спорным.

Наиболее сложной процедурой в ходе реализации модели Марковича является накопление вычислений, необходимых для оценки того, как курсы разных акций или облигаций меняются по отношению к курсам других акций или облигаций.

Найдем доли Xj распределения исходного капитала, минимизирующие вариацию эффективности портфеля:

vn=^^xixjau (6.3.1.) t і

при условии, что обеспечивается заданное значение эффективности портфеля Ejj, то есть

и выполняется бюджетный баланс

Xх'"1. (6.3.3)

В такой постановке минимизация вариации равносильна минимизации риска портфеля, поэтому задача Марковича может быть сформулирована следующим образом.

Найти Хі минимизирующие риск портфеля:

г 9 (6.3.4)

ст

при условии, что обеспечивается заданное значение эффективности портфеля Еп, т.е. Еп = ^ ХІЕІ , и поскольку Xt — доли, то в

і

сумме они должны составлять единичу: ^ X, = 1.

і

Решение (оптимальное) этой задачи обозначим значком*. Если к* > 0, то это означает рекомендачию вложить долю х* наличного капитала в ченные бумаги z'-го вида. Если же х* <0, то содержательно это означает провести операцию «short sale» («короткая продажа»). Если такие операции невозможны, значит необходимо ввести ограничения х* > О.

Что это за операция? Инвестор, формирующий портфель, обязуется через какое-то время поставить ценные бумаги /-го вида (вместе с доходом, какой они принесли бы их владельцу за это время). За это сейчас он получает их денежный эквивалент. Эти деньги он присоединяет к своему капиталу и покупает рекомендуемые оптимальным решением ценные бумаги. Так как ценные бумаги других видов (т.е. не /-го вида) боле эффективны, то инвестор оказывается в выигрыше! Собственно, можно обойтись и без операции «short sale», если инвестору доступны займы денежных средств по безрисковой ставке.

Этот портфель минимального риска из всех портфелей заданной эффективности называется портфелем Марковица минимального риска. Ясно, что его риск гп есть функция его заданной эффективности.

6.3.2. Портфель Марковица максимальной эффективности

Постановку Марковица задачи формирования оптимального портфеля (6.3.1) — (6.3.3) можно словами сформулировать так: сформировать портфель минимального риска из всех портфелей, имеющих эффективность не менее заданной.

Но столь же естественна и задача формирования портфеля максимальной эффективности из всех портфелей, имеющих риск не более заданного:

|

при условии, что обеспечивается заданное значение риска портфеля, т.е. ^ х, XjVy = г},; поскольку х,-—доли, то в сумме они должны составлять единицу: ^ xt = 1.

і

Назовем данную формализацию портфелем Марковица максимальной эффективности.

6.3.3. Решение задачи о максимально полезном портфеле

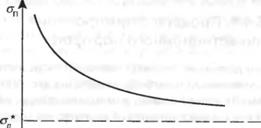

Решая задачу Марковица (6.3.1) — (6.3.3) для различных значений Ер, получим множество точек х*. В плоскости портфельных характеристик Ер, о*п найденным эффективным точкам будет соответствовать соединяющая их кривая, называемая траекторией эффективных портфелей (рис. 6.3)

Рыночная

а

эффективная

граница

і ^

о а;

Рис. 6.3. Зависимость минимального риска от ожидаемой эффективности портфеля

Отметим, что, во-первых, множество эффективных портфелей составляет подмножество множества допустимых портфелей и, во-вторых, что на эффективной траектории допустимые портфели являются одновременно и эффективными в том смысле, что они дают минимальный риск при фиксированной ожидаемой доходности или максимальную ожидаемую доходность при данном риске.

Согласно сформулированным выше принципам теории Марковица, инвестор всегда выбирает портфель, лежащий на эффективной границе. Этот выбор осуществляется посредством анализа соотношения риска и доходности (постоянного «взвешивания»). Двигаясь вдоль границы слева направо, мы увеличиваем ожидаемый риск, но при этом расширяются и границы доходности. В связи с этим возникает следующий вопрос: какой же портфель лучше? Лучший из всех портфелей на эффективной границе Марковича называется оптимальным.

Интуитивно понятно, что оптимальный портфель зависит от предпочтений инвестора при выборе между риском и доходностью. Как уже говорилось в начале главы, эти предпочтения можно описать при помощи функции полезности.

На рис. 6.4 изображены три кривые безразличия и эффективная граница. В нашем случае кривая безразличия определяет комбинации риска и ожидаемой доходности, дающие одинаковый уровень полезности. И чем дальше расположена кривая от горизонтальной оси, тем больше полезность.

Также из рис. 6.4 видно, какой портфель при данных кривых безразличия будет для инвестора оптимальным. Следует помнить, что инвестор стремится к самой высокой кривой безразличия, какую можно достичь на эффективной границе. При этих требованиях оптимальный портфель представлен точкой пересечения кривой безразличия с эффективной границей. На рис. 6.4 это портфель А. Инвестор находит точку А (оа, Еа), в которой полезность U(E, о) максимальна, и вслед за этим устанавливает оптимальный для себя портфель как решение X* задачи (6.3.1) — (6.3.3).

Также из рис. 6.4 видно, какой портфель при данных кривых безразличия будет для инвестора оптимальным. Следует помнить, что инвестор стремится к самой высокой кривой безразличия, какую можно достичь на эффективной границе. При этих требованиях оптимальный портфель представлен точкой пересечения кривой безразличия с эффективной границей. На рис. 6.4 это портфель А. Инвестор находит точку А (оа, Еа), в которой полезность U(E, о) максимальна, и вслед за этим устанавливает оптимальный для себя портфель как решение X* задачи (6.3.1) — (6.3.3).

|

При этом может возникнуть вопрос о том, как определить функцию полезности инвестора, чтобы построить его кривую безразличия? К сожалению, ответить на него непросто. Дело в том, что экономисты еще не пришли к единому мнению о том, как измерять полезность.

* Это, однако, не означает, что теория бесполезна. А говорит лишь о том, что, описав эффективную границу, инвестор должен определить, какой эффективный портфель ему подходит в наибольшей степени.

В параграфе 6.2 мы рассматривали вопрос о влиянии диверсификации вклада на снижение риска и получили формулу (6.2.9)

2 1—2 п-1 —

oz. =-ст, + COVy ,

F п и

которая показывает, что при росте числа п видов ценных бумаг, включаемых в портфель, риск эффективного портфеля ограничен и стремится к нулю при п —> оо.

Отсюда вытекает главное практическое правило финансового рынка: для повышения надежности эффекта от вклада в рискованные ценные бумаги целесообразно делать вложения не в один их вид, а составлять портфель, содержащий возможно большее разнообразие ценных бумаг, эффект от которых случаен, но случайные отклонения независимы.

Однако в реальности большого разнообразия достичь трудно, поскольку гипотеза независимости эффектов в достаточной степени условна и ограничивает возможности подобного расширения: технологическая сопряженность и экономическая взаимозависимость хозяйствующих субъектов естественным образом проявляются в статистическом взаимодействии случайных эффек-тивностей ценных бумаг.

Отметим также, что с практической точки зрения выгоды от масштабной диверсификации далеко не бесспорны: ее экономически обоснованные размеры ограничиваются влиянием трансак-ционных издержек. С ростом числа сделок эти издержки делают включение в портфель малых партий большого числа активов неоправданно дорогим занятием.

Анализ, проведенный экономистами США, показал, что значительную часть диверсифицируемого риска можно устранить, включая в портфель около 20 видов ценных бумаг, и дальнейшее увеличение числа видов таких активов в портфеле ведет к существенному падению темпа уменьшения риска. Кривая риска индивидуального портфеля о/7 при увеличении числа активов асимптотически приближается к уровню риска рыночного портфеля

а*п (рис. 6.6).

Из описания теории Марковица, можно сделать вывод, что она дает принципы построения эффективных портфелей и способы выбора из них наилучшего, или оптимального, портфеля. Эта теория отличается от предыдущих тем, что в ней сформулированы принципы измерения основных параметров теории. К ним относятся риск и ожидаемая доходность как отдельных активов, так и всего портфеля в целом. Более того, при помощи этих величин, а также ковариации и корреляции между доходностями активов можно осуществить диверсификацию портфеля, цель которой состоит в уменьшении его риска без ущерба для доходности. Определение и точный смысл этих параметров основываются на теоретико-вероятностных понятиях, а их количественная оценка осуществляется статистическими методами.

і р.

0 п

Рис. 6.6. Зависимость риска портфеля от числа рисковых активов

Ожидаемая доходность портфеля — это взвешенное среднее ожидаемых доходностей всех активов, входящих в портфель. Вес каждого актива определяется как процентная доля рыночной стоимости актива в общей рыночной стоимости всего портфеля. Риск актива измеряется при помощи вариации или стандартного отклонения его доходности. В отличие от ожидаемой доходности портфеля его риск не равен взвешенному стандартному отклонению рисков отдельных активов, входящих в портфель. Риск портфеля зависит от ковариации и корреляции между активами. Чем ниже корреляция, тем меньше риск портфеля.

Эффективный портфель по Марковицу — это допустимый портфель с наибольшей ожидаемой доходностью для заданного Уровня риска. Набор всех эффективных портфелей называется эффективным множеством портфелей, или эффективной границей.

Оптимальным портфелем называется такой портфель, который в наибольшей степени удовлетворяет предпочтениям инвестора по отношению к доходности и риску. Предпочтения инвестора описываются функцией полезности, которая графически представляется при помощи набора кривых безразличия. Оптимальный портфель — это такой портфель, для которого кривая безразличия касается эффективной границы.

Обсуждение Экономические и финансовые риски. Оценка, управление, портфель инвестиций

Комментарии, рецензии и отзывы