Раздел vi. международные финансы глава 22 международные публичные финансы

Раздел vi. международные финансы глава 22 международные публичные финансы

После изучения этой главы вы сможете получить представление:

о сущности и структуре международных публичных финансов;

о принципах функционирования мировой финансовой системы, вырабатываемых международными финансовыми организациями;

о типах международных финансовых организаций, их целях и задачах;

о методах межгосударственного регулирования валютно-креднтных и финансовых отношений;

об источниках ресурсов международных финансовых организации;

о методах помощи развивающимся странам со стороны международных финансовых организации;

об особенностях деятельности европейских финансопых институтов, в том числе в связи с введением единой европейской валюты — евро;

о причинах и формах проявления глобализации мировых финансовых рынков.

22.1. Международные финансы: содержание и принципы организации

22.1.1. Понятие и структура международных финансов

Мировые финансы возникли в результате, с одной стороны, распространения финансовых отношений на мирохозяйственные связи, а с другой — явились следствием появления и развития финансовой подсистемы мировой экономики1. Являясь частью мировой экономики, они представляют собой совокупность финансовых ресурсов мира, т. с. финансовых ресурсов 185 стран2 с их финансовыми организациями, международных организаций и международных фннансо1 Совокупность концепций, категорий и методов формализации платежных балансов, текущих курсов обмена валют, неуравновешенных платежных балансов и техники их выравнивания в условиях различных международных денежных систем получила название финансовой теории мировой экономики (см., например [Мировая экономика / Под ред. Николаевой, с. 7]).

2 В данном случае речь идет о странах — членах ООН. Следует также упомянуть о таких влиятельных организациях, как Международный валютный фонд (число членов— 181) и Всемирный банк, в который входят финансовые организации 180 стран (см. [Киреев, с. 65]). Этот же источник, со ссылкой на Всемирный банк указывает и другое количество стран — 209.

вых центров мира, всех 65 млн фирм легального бизнеса и всего населения Земли, превышающего, как известно, б млрд чел.

Однако чаще используется, менее широкое толкование мировых финансовых ресурсов как ресурсов, используемых в международных экономических отношениях, т. е. в отношениях между резидентами и нерезидентами. По мере глобализации мировых финансов, о чем речь будет идти ниже, граница между широким и узким определениями все более размывается. Далее под международными финансами будут подразумеваться мировые финансы в их узком определении.

Особенность международных финансов в отличие от государственных финансов, а также финансов фирм и финансов домохозяйства заключается в том, что они представлены множеством субъектов, т. е. изначально это многосубъектная категория. Это означает, что нет единого международного фонда денежных средств, сосредоточенного в конкретном месте и являющегося собственностью конкретного субъекта мировой экономики. Финансовые ресурсы мира находятся преимущественно в обращении, образуя мировой финансовый рынок (МФР). Общая структура мировых финансовых ресурсов представлена па рис. 22.11.

Особенность международных финансов в отличие от государственных финансов, а также финансов фирм и финансов домохозяйства заключается в том, что они представлены множеством субъектов, т. е. изначально это многосубъектная категория. Это означает, что нет единого международного фонда денежных средств, сосредоточенного в конкретном месте и являющегося собственностью конкретного субъекта мировой экономики. Финансовые ресурсы мира находятся преимущественно в обращении, образуя мировой финансовый рынок (МФР). Общая структура мировых финансовых ресурсов представлена па рис. 22.11.

' Приводится по: [Мировая экономика: Учебник / Пол ред. Булатова, с. 191]. Некоторые авторы структуру мировых финансов представляют как совокупность международных финансовых рынков, международного банковского дела, финансов международных организаций и международных портфельных инвестиций (см. [Энт, Лис, Мауер]).

Как следует из схемы, ие все элементы финансовых ресурсов мира обращаются на МФР. Так, финансовая помощь предоставляется хотя и с учетом положения ее реципиентов на нем, однако не по законам спроса и предложения, а при соблюдении реципиентами определенных экономических условий. Что касается золотовалютных резервов (ЗВР), то они лишь в отдельных случаях обращались на МФР, когда того требовало особо сложное финансовое положение их владельцев1. Однако в последнее время центральные банки ряда стран приступили к сбросу части своих золотых активов, поскольку ключевая роль в стабилизации национальных валют все больше переходит к иным финансовым инструментам. Частичные продажи (от '/з до 2/з золотого запаса) осуществили Нидерланды, Бельгия, Австрия, Канада, Австралия. Все свои 125 т золота продала Аргентина [Шмырева, с. 31].

Анализ рис. 22.1 показывает, что в составе международных финансов можно выделить публичные и частные финансы. Субъектами первых являются лица, признанные таковыми согласно нормам международного (публичного) права, а именно: суверенные государства; нации и народы, борющиеся за создание самостоятельного государства; межгосударственные организации; государственные образования (например, Ватикан); вольные города. Основными субъектами международных частных финансов являются национальные и иностранные физические и юридические лица государства (и их институты), а также созданные ими организации (подробнее см. [Круглов, с. 345—432]).

Мировой финансовый рынок может быть рассмотрен с точки зрения его функций и сроков обращения финансовых активов. Функционально он делится на валютный рынок, рынок деривативов, страховых услуг, акций' и кредитный; в свою очередь, на этих рынках могут быть выделены различные сегменты: например, на рынке страховых услуг — перестрахование, на кредитном рынке — сегменты долговых ценных бумаг и банковских кредитов и др.

По. срокам обращения финансовых активов выделяются следующие сегменты МФР: валютный (краткосрочный) рынок и рынок капитала (долгосрочный). Существуют также финансовые активы, нацеленные на пребывание на денежном рынке только с целью получения максимальной прибыли, в том числе за счет целенаправленных спекулятивных операций. Подобные активы часто называются «горячими деньгами». .

Границы между различными сегментами МФР размыты, и вполне возможно перемещение части мировых финансовых ресурсов с одного сегмента на другой. В силу этого устанавливается взаимозависимость между валютными курсами, банковским процентом и курсом ценных бумаг в разных странах мира. Это приводит к глобализации финансо1 ЗВР государств составляют в настоящее время около 31000 метрических тонн (см. [Шмырёва, Колесников, Климов, с. 31]).

вых ресурсов мира, к тому, что финансовые катастрофы в отдельных регионах, как это было летом 1997 г. в Юго-Восточной Азии, провоцируют финансовые потрясения мирового финансового хозяйства.

Многообразие типов, форм и видов участников МФР требует развернутой их классификации, так как для каждого из его сегментов характерны одни и те же участники. Выделяют следующие признаки классификации: (1) характер участия субъектов в операциях; (2) цели и мотивы такого участия; (3) типы элементов и их характеристики; (4) страны происхождения субъектов; (5) типы инвесторов и должников [Михайлов, с. 25J.

С точки зрения характера участия в операциях участники рынка делятся на прямых (непосредственных) и косвенных (опосредованных). К прямым участникам относятся те, кто заключает сделки за свой счет и (или) за счет и по поручению клиентов, т. е. косвенных участников, не заключающих самостоятельных сделок.

По мотивам и целям участия на рынке различают хеджеров, спекулянтов, трейдеров и арбитражеров.

Хеджеры проводят так . называемые операции хеджирования, предназначенные для защиты валютной выручки от валютно-курсового риска. Для этих целей они используют инструменты рынка де-ривативов для страхования риска трансферта, присущего финансовым инструментам, для страхования своих активов или конкретных сделок на краткосрочном рынке (т. е. рынке «спот», где сделки завершаются в течение двух банковских дней).

Спекулянты заключают сделки исключительно с целью заработать на благоприятном движении курсов, и поэтому у них нет намерения страховать свои операции.

Деятельность трейдеров связана с использованием колебаний курса по одному или нескольким контрактам и, по сути, противоположна действиям хеджеров,

Арбитражеры осуществляют финансовые операции на одном рынке с одновременным проведением противоположной операции на другом в целях извлечения прибыли на разнице курсов на разных рынках и вразные периоды. Арбитражеры рискуют меньше спекулянтов.

По типам эмитентов и их характеристикам предлагается следующая градация участников МФР: (а) международные и межнациональные агентства; (б) национальные правительства и суверенные заемщики; (в) провинциальные и региональные правительства (местная администрация); (г) муниципальные правительства (муниципалитеты); (д) квазиправительственные эмитенты; (е) корпорации, банки и другие организации [Михайлов, с. 29].

К числу международных агентств относятся Мировой банк, Международный банк реконструкции и развития, Европейский банк реконструкции и развития и др. Среди элементов субнационального уровня выделяются правительства германских земель, провинций

Канады, штатов Австралии, городов Нью-Йорка, Москвы и Санкт-Петербурга и др.

В зависимости от стран происхождения участники МФР подразделяются на развитые, развивающиеся страны, международные институты (не имеющие конкретной национальной принадлежности) и оффшорные центры (зоны).

К последним относятся территории, где действуют налоговые, валютные и другие льготы для тех нерезидентов, которые базируют свои счета и фирмы на этих территориях, но осуществляют финансовые операции исключительно с другими странами. Это преимущественно островные государства; некоторые из них уже превратились в региональные и мировые финансовые центры (Кипр, Панама, Бермудские, Багамские, Каймановы, Антильские острова и др.); страны, расположенные рядом с мировыми финансовыми центрами (Лихтенштейн, Ирландия, Нормандские острова), или некоторые территории стран-участников МФР (например, отдельные штаты США и кантоны Швейцарии). По оценкам, в оффшорных центрах размещено финансовых ресурсов на сумму около 5 трлн долл. США, в том числе предположительно 100 млрд долл. российского происхождения.

Среди участников МФР по типу инвесторов выделяют две основные их группы — частные и институциональные. Частные инвесторы — это физические лица (иногда их именуют конечными или розничными инвесторами). Как правило, они стремятся к диверсификации своих сбережений или увеличению процентного дохода путем приобретения различных финансовых активов. Институциональные инвесторы — это профессиональные участники финансовых рынков (или финансовые посредники принципалов).

В положении последних на МФР наблюдаются две тенденции. С одной стороны, МФР все больше институционализируется в связи с увеличением количества и улучшением ликвидности обращающихся на нем финансовых инструментов, значительным ростом его объема и числа участников, а с другой — наблюдается феномен «дезинтермедиа-ции», т. е. вымывания посредников, их исключения из сделок между покупателями и продавцами. Дезинтермедиация (disintennediation), являющаяся следствием развития финансовых технологий и дерегулирования, позволяет конечным покупателям и продавцам (принципалам) снизить расходы, отказавшись от платежей комиссий и других сборов. ОднПм из примеров освобождения от посредников служит секьюри-тизацим долга, когда различные банковские активы трансформируются в ликвидные ценные бумаги, служащие для финансирования новых активных операций.

К институциональным инвесторам, оперирующим на МФР, относятся: банки (центральные, инвестиционные, коммерческие), государственные учреждения, международные финансовые институты, пенсионные фонды, страховые фонды и компании (в том числе оффшорные), взаимные (паевые) инвестиционные фонды (ПИФИ), менеджеры вкладов (управляющие инвестициями), транснациональные корпорации.

На страховые компании приходилось 35\% всех институциональных инвестиций, на инвестиционные компании — 23, на пенсионные фонды — 25 и на остальных инвесторов — 17\% (рассчитано по [Михаилов, с. 43]).

В роли менеджеров вкладов (т. е. управляющих инвестициями) часто выступают банковские трастовые департаменты. По большей части их клиентами выступают частные инвесторы.

Важнейшей частью МФР является мировой валютной рынок (МВР), представляющий собой совокупность денежных требований и обязательств нерезидентов друг к другу. МВР сложился в связи с возникновением и развитием мировой валютной системы (МВС) — исторически сложившейся формой организации международных денежных отношений.

МВС включает в себя следующие основные элементы: (а) мировой денежный товар и международные ликвидные активы; (б) валютный курс; (в) валютные рынки; (г) международные валютно-фи-напсовые организации; (д) межгосударственные договоренности.

Под мировым денежным товаром понимается принимаемый каждой страной эквивалент выведенного из нее богатства и обслуживающий ее международные отношения.

Первым международным денежным товаром выступало золото; затем — национальные валюты ведущих мировых держав (кредитные деньги)В настоящее время в этом качестве используются композиционные или фидуциарные (основанные на доверии к эмитенту) деньги. К ним относятся международные и региональные платежные единицы: специальные права заимствования1 (SDR), ЭКЮ и заменяющие их евро.

Валютный курс определяется как стоимость денежной единицы одной страны, выраженная в денежных единицах другой страны. Валютные курсы подразделяются на два основных вида — фиксированные и плавающие. В основе фиксированного курса лежит валютный паритет, т. е. официально установленное соотношение денежных единиц разных стран. Плавающие валютные курсы зависят от рыночного спроса и предложения валюты и могут значительно колебаться по величине. Общая характеристика режимов валютного курса представлена в табл. 22.1.

Привязанность курса национальной валюты означает его фикси-рованность по отношению к одной добровольно выбранной базовой валюте (доллару США, английскому фунту стерлингов, французскому франку и др.) и его автоматические изменения в тех же пропорциях, что и курс базовой валюты. Привязанность курса националь1 Краткая характеристика специальных прав заимствования (Special Drawing Rights, SDR) будет приведена в п. 22.2.1.

Источник: Основы международных валютно-финансовых и кредитных отношений: Учебник / Науч. ред. д-р экой, наук, проф. В. В. Круглое. М.: ИНФРА-М, 1998. С. 27-28.

Источник: Основы международных валютно-финансовых и кредитных отношений: Учебник / Науч. ред. д-р экой, наук, проф. В. В. Круглое. М.: ИНФРА-М, 1998. С. 27-28.

ной валюты к стандартной или индивидуальной валютной корзине означает, что он колеблется вместе с искусственно сконструированными валютными комбинациями. При плавающих курсах они определяются на основе соотношения объемов рыночного спроса и предложения на данную валюту. При свободном плавании воздействия иных факторов не предполагается. Валютный (форексный) рынок при этом наиболее приближен к модели совершенного рынка: количество участников как на стороне спроса, так и на стороне предложения весьма велико, любая информация передается в системе практически мгновенно и доступна' всем рыночным агентам, девиативная роль центральных банков мала и непостоянна.

При управляемом, или «грязном», плавании кроме спроса и предложения на величину валютного курса значительное влияние оказывают центральные банки стран, а также разнообразные временные рыночные искажения. Смешанное плавание означает, во-первых, установление двух режимов валютных курсов: внутреннего — для операций внутри одной страны или группы стран и внешнего —для операций с другими странами. Во-вторых, смешанное плавание может означать привязку курсов своих валют к ценам какого-либо товара например нефти, как это сделано в странах ОПЕК. И, в-третьих, смешанное плавание означает введение системы целевых зон, или валютных коридоров, как это было в России в середине 90-х годов.

Мировой валютный (форексный) рынок включает отдельные рынки, локализованные в различных регионах мира, центрах международной торговли и валютно-финансовых операций. В 1998 г. в мире функционировало 43 крупных валютных рынка [Баранов, Хмыз, с. 9]. Среди них особое место занимали рынки, расположенные в Лондоне, Нью-Йорке, Токио, Сянгане (Гонконге), Сингапуре Цюрихе, Париже, Франкфурте-на-Майне. Ежедневный объем валютных операций на этом рынке оценивался в 198G г. в 250 млрд долл., в 1991 г.— 1000 млрд долл., в 1998 г.— 1971 млрд долл.

Остальные элементы мировой валютной системы будут охарактеризованы в других разделах книги.

Появившись в XIX п., мировая валютная система прошла несколько этапов эволюции, краткая характеристика которых представлена в табл. 22.2.

Анализ табл. 22.2 показывает, что в XIX—XX вв. МВС эволюционировала от золотомонетного стандарта, где различные и жестко установленные весовые количества золота служили денежными единицами различных стран, до современных фидуциарных бумажных денег курсы которых определяются валютными рынками, а эмиссия — центральными банками соответствующих валютных систем.

Многообразие мирохозяйственных отношений стран находит отражение в балансовом представлении ее международных операций Различают платежный и расчетный балансы страны.

Расчетный баланс — это соотношение требований и обязательстг данной страны к другим государствам на определенную дату. Платежный баланс—это соотношение фактических платежей, произведенных данной страной другим государствам, и поступлений, полученных ей от других стран за определенный период времени, чащ( за квартал или год.

Сальдо платежного баланса активно, если валютные поступление превышают платежи, и пассивно, если платежи превышают поступления. В основу его составления положены рекомендации МВФ т основе принятого ООН документа «Руководство по платежному ба-

| |||

| |||

Критерий

Парижская валютная сметем* с IS67 г.

Генуэзская лют пая система с 1Э22 г.

| Ерсттон-Вулскал валютная система с 1944 г.

Ямайская валютная система

Европейская валютная система с 1979 г. (региональная)

1. База определения курса валют

Использование золота как миро-пых денег

Золотомонетний стандарт

Золотодеонзнын Зо лото девизный стандарт (стандарт

Золотые паритеты

Золото как резервно-платежное средство

Свободно определяемая (Стандарт SDR)

Официальная демонетизация золота

Стандарт ЭКЮ (19791988 гг.); евро (с 1999 г.)

Объединение 20\% официальных золото-долларовых резервов. Использование золота для частичного обеспечения эмиссии ЭКЮ, переоценка золотых резервов по рыночной цене

3. Режим валютного курса

А. Институциональная структура

Прямая конвертируем ость валют в золото

Свободно колеблющиеся курсы в п]>едедах золотых точек

Конференция

Конверт і ру емость валют в золото через обмен ла USD, PRF или СВК Свободно колеблющиеся курсы без золотых точек (с 30-х годов)

Конференция, совещания

Конвертируемость доллара США в золото по официальной цене Фпкснрояаі ні ыс паритеты и курсы (±0.75\% ± Щ

МВФ орган ме жгосуда рстве н -його валютного регулирования

Свободный выбор івдкнма валютного курса (без привязки к золоту)

МВФ;

совещания

верках»

Совместно плавающий валютный ку|>с в пределах ±2,25+15\% с августа 1993 г. («европейская валютная змея»), с 1999 г. только для четырех стран, не присоединившихся к зоне евро Европейский фонд валютного сотрудничества (1979— 1993 гг.); Европейский валютный институт (Ї994 — !998 гг.); Европейский центральный банк (с 1999 г.)

Источник: Международные валютно-кредитные п финансовые отношения: Учебник / Под ред. Л. Н. Красавиной. 2-е изд., нерсраб. и дон. М.: Финансы н статистика, 2000. С. 63.

лансу», что придает универсальный характер применяемым показателям и позволяет проводить межстрановые сопоставления. Согласно этим рекомендациям поступления валюты в страну отражаются по кредиту платежного баланса.

Валюта поступает в страну от экспортируемых товаров и услуг, от притока капитала из-за границы в виде иностранных займов и инвестиций. Платежи в валюте иностранным субъектам отражаются по дебету платежного баланса. К ним относятся расходы по импорту товаров и услуг, а также вложения денежных средств данного государства в экономику других стран.

Платежный баланс в целом всегда сводится с формальным равновесием, хотя из-за сложности полного охвата всех сделок, неоднородности цен, разницы во времени регистрации сделок и других причин неизбежны различные искажения. Этим обусловлено введение в платежный баланс специального раздела «Ошибки и пропуски».

22.1.2. Валютная система Российской Федерации

В настоящее время в России действует режим плавающего валютного курса, который зависит от спроса и предложения на валютных биржах страны, прежде всего на Московской межбанковской валютной бирже (ММВБ). Официальный курс доллара США к рублю устанавливается Банком России по результатам торгов на ММВБ. Валютные биржи действуют также в других городах Российской Федерации — Санкт-Петербурге, Ростове-на-Дону, Екатеринбурге, Новосибирске и Владивостоке. Важнейшее значение в процессе курсооб-разования принадлежит ММВБ.

Основным законодательным актом в области валютных отношений Российской Федерации является Закон РСФСР от 9 октября 1992 г. «О валютном регулировании и валютном контроле», а также другие законы и подзаконные акты. В Законе определены основные понятия: иностранная валюта и валютные ценности, текущие операции платежного баланса, капитальные операции, а также ключевые понятия валютного законодательства — «резидент» и «нерезидент», имеющие различные режимы валютного регулирования.

Валютные ценности — это иностранная валюта, ценные бумаги в иностранной валюте (платежные документы, чеки, векселя, аккредитивы) и другие фондовые ценности (акции, облигации и прочие долговые обязательства, выраженные в иностранной валюте), а также драгоценные металлы — золото, серебро, платина, металлы платиновой группы в любом виде, за исключением ювелирных и других бытовых изделий, а также лом таких изделий.

Резиденты — это (а) физические лица, имеющие постоянное местожительство в РФ, в том числе временно находящиеся вне России; (б) юридические лица, созданные в соответствии с законодательством России, с местонахождением в РФ; (в) предприятия и организации, не являющиеся юридическими лицами, созданные в соответствии с законодательством РФ, с местонахождением в России; (г) находящиеся за пределами России филиалы и представительства вышеуказанных резидентов; (д) дипломатические и иные представительства РФ, находящиеся за пределами РФ.

Нерезиденты — это (а) физические лица, имеющие постоянное местожительство за пределами РФ, в том числе временно находящиеся в РФ; (б) юридические лица, созданные в соответствии с законодательством иностранных государств, с местонахождением за пределами РФ; (в) предприятия и организации, не являющиеся юридическими лицами, созданные в соответствии с законодательством иностранных государств, с местонахождением: за пределами РФ; (г) находящиеся в РФ филиалы и представительства вышеуказанных нерезидентов; (д) находящиеся в РФ иностранные дипломатические и иные иностранные представительства, а также международные организации, их филиалы и представительства. (В соответствии с уже упоминавшейся методикой составления платежного баланса РФ.)

Операции в иностранной валюте и с ценными бумагами в иностранной валюте подразделяются на текущие валютные операции и валютные операции, связанные с движением капитала.

К текущим валютным операциям относятся:

переводы в РФ и из РФ иностранной валюты для осуществления расчетов без отсрочки платежа по экспорту и импорту товаров, работ, услуг, результатов интеллектуальной деятельности, а также осуществление расчетов, связанных с кредитованием экспортно-импортных операций на срок не более 90 дней;

получение и предоставление финансовых кредитов на срок не более 180 дней;

переводы в РФ и из РФ процентов, дивидендов и иных доходов по вкладам, инвестициям, кредитам и прочим операциям, связанным с движением капитала;

переводы неторгового характера в РФ и из РФ, включая перевод сумм заработной платы, пенсий, алиментов, наследства, а также другие аналогичные операции.

К валютным операциям, связанным с движением капитала, относят:

прямые инвестиции — вложения в уставный капитал предприятия с целью извлечения дохода и получения прав на участие в управлении предприятием;

портфельные инвестиции, т. е. приобретение ценных бумаг;

переводы в оплату прав собственности на здания, сооружения и иное имущество, включая землю и ее недра, относимое по законодательству страны его местонахождения к недвижимому имуществу, а также иные права на недвижимость;

предоставление и получение отсрочки платежа на срок более 90 дней по экспорту и импорту товаров, работ, услуг,

предоставление и получение финансовых кредитов на срок более 180 дней;

• все иные валютные операции, не являющиеся текущими валютными операциями.

Валютные операции в России осуществляют только уполномоченные коммерческие банки, т. е. банки и иные кредитные учреждения, получившие лицензии Центрального банка РФ (Банка России, ЦБ) на проведение валютных операций.

Существуют три вида валютных лицензий: внутренние, расширенные и генеральные. Наибольшие права предоставляет генеральная валютная лицензия. На проведение операций с золотом требуется также специальная лицензия ЦБ.

Валютные ценности могут находиться в собственности как резидентов, так и нерезидентов. Покупка и продажа иностранной валюты проводятся через уполномоченные коммерческие банки. Сделки купли-продажи иностранной валюты могут осуществляться непосредственно между уполномоченными банками, а также через валютные биржи, действующие в порядке и на условиях, устанавливаемых ЦБ России. При этом покупка и продажа иностранной валюты, минуя уполномоченные банки, не допускаются.

Валютное регулирование осуществляет Центральный банк РФ. Он устанавливает порядок обязательного перевода, вывоза и пересылки иностранной валюты и ценных бумаг в иностранной валюте, принадлежащих резидентам; выдает валютные лицензии; проводит валютные интервенции на главных валютных биржах страны—ММВБ и Санкт-Петербургской бирже.

Валютный контроль осуществляется органами валютного контроля и их агентами. Органами валютного контроля являются Центральный банк РФ, а также Правительство РФ.

Агентами валютного контроля выступают организации, которые в соответствии с законодательными актами могут осуществлять функции валютного контроля. Агенты валютного контроля подотчетны соответствующим органам валютного контроля.

В соответствии с Федеральным законом от 8 августа 1999 г. «О внесении изменений и дополнений в Закон РСФСР «О Государственной налоговой инспекции» налоговые органы получили полномочия в области контроля за соблюдением валютного законодательства в пределах их компетенции.

С 1994 г. проводится паспортизация экспортных валютных сделок. При этом по каждой экспортной сделке составляется паспорт, и органы валютного контроля (уполномоченные коммерческие банки) и Государственный таможенный комитет следят за своевременным поступлением валюты.

С 1 января 1996 г. вступила в действие Инструкция по валютному импортному контролю, направленная на совершенствование учета и контроля за импортными операциями. Расчеты так же, как и по экспорту, осуществляются только через уполномоченные банки, оформившие с импортерами паспорта сделок. Уполномоченный банк производит платежи но импортному контракту, открытие импортных аккредитивов и выдачу банковских гарантий только при наличии подписанного паспорта сделки. Оплата импортируемого товара по контракту импортера может производиться только со счета импортера в его уполномоченном банке или банком-корреспондентом, действующим по его поручению. Это позволяет уменьшать утечку валюты за рубеж.

Согласно п. 7 ст. 6 Закона РФ «О валютном регулировании и валютном контроле» физические лица-резиденты могут единовременно вывозить из Российской Федерации, при соблюдении таможенных правил, наличную иностранную валюту в размере, не превышающем сумму, эквивалентную 10 тыс. долл., при этом на сумму от 1500 долл. необходимо иметь подтверждение о легальном источнике получения валюты (например, специальную справку из обменного пункта). При необходимости вывезти сумму, превышающую 10 тыс. долл. необходимо получить разрешение ЦБ РФ.

22.1.3. Мировой рынок деривативов

Кризис финансовых рынков конца 80 — начала 90-х гг. XX в. показал необходимость создания механизмов размыкания цепи финансовых трансакций в случаях нарушения процессов нормального перелива капитала или возникновения угрозы стабильности мировой экономики и финансовой системы. Изменчивость финансовых условий требовала новых подходов к повышению конкурентоспособности и принятию мер для минимизации рисков рынка. В рамках нового подхода и получили широкое распространение дериватнвы, или производные финансовые инструменты. В их основе лежат другие, более простые финансовые инструменты — акции, облигации, валюта. Наиболее распространенными видами деривативов являются опционы (дающие его обладателю право продать или купить необходимые акции), свопы (соглашения об обмене денежными платежами в течение определенного периода времени), фьючерсы (контракты на будущую поставку, в том числе валюты, но указанной в контракте цене). Признаком производности является то, что цена инструмента определяется на основании цен базисных активов (товаров, валюты, ценных бумаг).

Рынок деривативов тесно связан с валютным рынком, и прежде всего на основе обмена одной валюты на другую или ценных бумаг в одной валюте на другие. Объём рынка деривативов за последние годы (1986—1997 гг.) значительно вырос: по статистике биржевой торговли в 19 раз (с 618,8 млрд долл. до 12,2 трлн долл. в год), количество опционов, торгуемых на биржах, достигло 12 млрд контрактов [Михайлов, с. 88], а с учетом небиржевых торговых систем — 50 трлн долл. [Булатов, с. 197]. Основная часть этого рынка приходится на валютные фьючерсы и свопы, преимущественно краткосрочные.

Ведущей биржей по производным финансовым инструментам является Чикагская товарная биржа (Chicago Mercantile Exchange, СМЕ). На нее, а также на Чикагскую торговую палату (Chicago

Board of Trade, CBT), Лондонскую международную биржу финансовых фьючерсов (London International Financial Futures Exchange, LIFFE) приходится почти половина всего биржевого рынка производных финансовых инструментов [Михайлов, с. 98J.

В России торговля срочными контрактами появилась в 1992 г., на Московской товарной бирже (МТБ) была открыта фьючерсная секция и началась регулярная торговля валютными опционами.

22.1.4. Мировой кредитный рынок

В отечественной экономической литературе нет однозначного толкования понятия «мировой кредитный рынок». В узком смысле слова «мировой кредитный рынок», пли «мировой рынок капитала»,— это рынок международных кредитных операций. В силу весьма значительного объема этого рынка его чаще рассматривают по частям, анализируя мировой рынок долговых ценных бумаг и мировой рынок банковских кредитов.

В широком смысле понятие «мировой рынок капитала» — это экономический механизм аккумуляции и перераспределения свободного капитала в рамках всего мира. С одной стороны, кредитный рынок способствует увеличению действительного капитала и обслуживает текущие платежи, а с другой — вызывает рост только фиктивного, но не действительного капитала. Различия между сегментами мирового кредитного рынка определяются сроками и формами использования финансовых ресурсов, характером сделок, составом кредиторов и заемщиков, уровнем и динамикой процентов, государственно-правовой формой организации, степенью развития и другими факторами. Однако все операции едины по своей природе и представляют собой формы движения ссудного капитала.

На мировом рынке долговых ценных бумаг, как сегменте мирового кредитного рынка, обращаются прежде всего векселя и облигации (частные и государственные). В качестве примера можно привести российский рынок долговых ценных бумаг. Поскольку подавляющая его часть — это векселя негосударственных компаний, не пользующихся спросом со стороны нерезидентов, этот сегмент слабо участвовал в функционировании рынка долговых ценных бумаг. Аналогичная ситуация сложилась и с облигациями российских компаний.

Однако на сегменте долговых ценных бумаг российского правительства вплоть до последнего времени положение было иным, особенно с государственными краткосрочными облигациями (ГКО) — российским вариантом казначейского векселя, который выпускался с периодом обращения несколько месяцев под высокий процент для погашения внутреннего государственного долга. Когда па российский рынок государственных ценных бумаг были допущены нерезиденты (конец 1996 г.), их доля быстро достигла 30\%. Финансовый кризис 1997 г. в Азии и бюджетный кризис в России привели к тому, что вначале иностранные, а затем и российские владельцы «горячих депег» (в том числе коммерческие банки) начали покидать рынок ГКО. Не справившиеся с оплатой резко возросших требований по погашению ГКО российские власти в августе 1998 г., вначале прекратили выплаты по ГКО, а затем переоформили их в более долгосрочные государственные ценные бумаги.

Государственные ценные бумаги занимают болыиое место и на мировом рынке долговых ценных бумаг; среди них ценные бумаги США рассматриваются как наиболее надежные — на них приходится около половины всего мирового рынка государственных ценных бумаг общим объемом около 18 трлн долл. [Булатов, с. 198]. Причем в отличие от российского рынка, а также рынков развивающихся стран рынки развитых стран гораздо более стабильны в силу большей стабильности их бюджетов и величины золотовалютных резервов.

На мировом рынке долговых ценных бумаг выпускаются и иностранные облигации; обычно они обращаются в какой-либо одной зарубежной стране и номинируются в ее национальной валюте. Это в частности осуществляло правительство царской России во Франции, с долгами которой лишь недавно рассчиталось Правительство Российской Федерации. Облигации, выпускаемые иностранцами на внутреннем рынке США, называются Yankee Bonds, Японии — Samourai Bonds, Швейцарии — Chocolate Bonds.

Вторым сегментом рынка капитала (или кредитного рынка) является мировой рынок банковских кредитов. Это рынок различных финансовых ссуд, займов и кредитов. Заемщиками на нем выступают фирмы, банки, правительства (в том числе центральные, региональные и даже муниципальные). Кредиторами на этом рынке выступают финансово-кредитные организации, преимущественно банки, а также трасты и фонды. Объем рынка близок к 40 трлн долл.

На рынке банковских кредитов функционирует межбанковский сегмент, на котором кредитные организации разных стран размещают друг у друга временно свободные финансовые ресурсы, в основном в виде краткосрочных депозитов, а также в виде текущих счетов и ссуд. В России величина всех размещенных нерезидентами (в большей части это иностранные банки) депозитов и текущих счетов едва достигает 10 млрд долл., что связано с неблагоприятным инвестиционным климатом в стране и невысокими международными рейтингами даже ведущих российских банков.

На мировом финансовом рынке ресурсы теряют свою национальную принадлежность, так как они преимущественно депонированы в Европе в долларах или в европейских валютах. Отсюда и появился термин «евродоллары» по имени главной валюты таких финансовых активов, хотя евродоллары обращаются не только в европейских финансовых центрах. Объем рынка евродолларов близок к 10 трлн долл.

Сегмент МФР, на котором обращаются евродоллары, называют еврорынком (рынком евродолларов) и соответственно кредиторов на этом рынке — евробанками, берущиеся на нем займы — еврозаймами, эмитируемые на нем ценные бумаги — евробумагами (еврооблигациями, евронотами).

Причины, породившие появление евродолларов, связаны, во-первых, со стремлением владельцев финансовых ресурсов к их надежному и прибыльному размещению, которое они не всегда могут сделать на рынке из-за, нестабильности социально-экономической и политической ситуации, высоких национальный налогов. Во-вторых, концентрация евровкладов позволяет быстро и без особого риска переводить их в различные точки мира.

Объем рынка акций в мире составляет примерно 20 трлн долл. | Булатов, с. 202). Здесь, как и на остальных рынках капитала, доминируют развитые страны. Вместе с тем не по всех странах эмитирование акций является основным источником мобилизации средств на финансовых рынках. Например, в Германии, Франции и Италии фирмы обычно предпочитают использовать в этих целях банковские кредиты. В целом .мировой рынок капитала в 1996 г. на 50\% состоял из облигаций, на 32\% — из среднесрочных евронот, на 11\% — из синдицированных кредитов, на 4\% — из коммерческих евробумаг и на 3\%--из акций [Баринов, Хмыч, с. 301].

Мировой рынок страховых услуг оценивается в 2,5 трлн долл.; оценка делается по величине ежегодных страховых премий, так как именно они могут использоваться в качестве финансовых ресурсов участниками МФР. На мировом рынке действует большое количество страховых компаний. Так, только в странах Западной Европы их насчитывает около 5,5 тыс., а в США —более 9,1 тыс. [Федорова, с. 25J. Многие из этих компаний являются транснациональными. Примером такой компании может быть российский «Ингосстрах» с его 16 зарубежными филиалами и представительствами во многих странах.

22.1.5. Официальные золотовалютные резервы мира

Физические лица, компании, организации и государство часть своих финансовых ресурсов обращают в резервы, т. е. активы, сберегаемые для возможных будущих расходов. При анализе мировых финансов внимание уделяют прежде всего резервам, которые состоят преимущественно из иностранной валюты и золота, и особенно тем из них, что принадлежат государству, т. е. официальным золотовалютным резервам (валютным резервам, официальным резервам, международным резервам, резервным активам); они хранятся в центральных банках, других финансовых органах страны и в МВФ (как взнос страны).

Официальные золотовалютные резервы (ЗВР) предназначены для обеспечения платежеспособности страны по ее международным финансовым обязательствам, прежде всего в сфере валютно-расчетных отношений. Другая важная задача ЗВР — воздействие на макроэкономическую ситуацию в своей стране, для чего на внутреннем валютном рынке государство продает и покупает иностранную валюту. Такие сделки называются валютными интервенциями и предназначены для изменения рыночного спроса и предложения на национальную и иностранную валюту и поддержания (изменения) на этой основе их обменного курса.

Существует общепринятый минимум официальных ЗВР — трехмесячный объем импорта товаров и услуг. В России золотовалютные резервы в последние годы колеблются в диапазоне 1 12—24 млрд долл., а к середине 2001 г. они достигли 33 млрд USD1, т. е. равняются двух-трехмесячной величине российского импорта товаров и услуг.

Величина всех ЗВР мира составляет 1,7 трлн долл. Примерно половина их сосредоточена в развитых странах, прежде всего в США (свыше 70 млрд долл.), Японии (свыше 225 млрд долл.), Германии (свыше 80 млрд долл.). Из развивающихся стран наиболее крупные ЗВР имеются у Бразилии (примерно 50 млрд долл.) и Мексики (около 25 млрд долл.). Одними из крупнейших ЗВР в мире располагает Китай, к его собственным 140 млрд долл. перешли 80 млрд долл. ЗВР Гонконга. Велики ЗВР Тайваня (около 90 млрд долл.) и Сингапура (более 80 млрд долл.).

Около 31 тыс. т чистого золота составляет такая часть ЗВР, как монетарное золото, т. е. золото в государственных хранилищах. Этот официальный золотой запас медленно сокращается в последние десятилетия, так как золото почти вытеснено из международных иа-лютно-расчетных отношений, хотя и остается высоколиквидным товаром, который быстро можно обратить в любую валюту. Если в начале XX в. ЗВР мира состояли преимущественно из золота, то сейчас на него приходится незначительная часть официальных ЗВР мира. Наибольший золотой запас традиционно имеют США, однако и он уменьшился с 15 тыс. т в 1961 г. до примерно 8 тыс. т в последние годы. Золотой запас в 2,5—3,5 тыс. т имеют Германия, Франция, Швейцария. В Японии и Китае он намного меньше — несколько сотен тонн.

Уменьшился и золотой запас России. Если в 1913 г. он составлял 1338 т, в 1953 г.-2050 т, 1985 г.-719,5 т (СССР), то в 90-е годы он составлял в среднем 300 т [Булатов, с. 211].

Еще меньшая часть ЗВР состоит из особой международной валю-ты—специальных прав заимствования (SDR) и так называемой резервной позиции в МВФ. Специальные права заимствования были эмитированы МВФ для стран — участниц Фонда в качестве специальной международной валюты для расчетов между государствами. Однако SDR не смогли потеснить доллар и другие ключевые валюты в международных валютно-расчетных отношениях и в официальных резервах, поэтому их было выпущено в 1970—1980 гг. на сумму, примерно равную 30 млрд долл., а затем их выпуск вообще прекра1 Эксперт. 2001. № 19. С. 80.

тился. Более узкие цели преследует резервная позиция в МВФ, т. с. право на получение от него кредита по первому требованию в счет доли страны в резервах Фонда. Общая величина этой резервной позиции близка к 70 млрд долл.

Таким образом, официальные ЗВР мира на 3/4 состоят из иностранных валют. Часть этой валюты хранится без движения, часть вложена в высоколиквидные иностранные государственные ценные бумаги или на депозиты в иностранных банках, что приносит дополнительный доход владельцам и распорядителям официальных ЗВР (обычно это центральные банки и (или) министерства финансов). В России "основная часть официальных ЗВР находится в распоряже нии Центрального банка РФ, меньшая — в распоряжении Министерства финансов РФ (преимущественно это монетарное золото).

В случае нехватки финансовых ресурсов в стране, в том числе из-за отрицательного сальдо платежного баланса (т. е. когда страна переводит за рубеж больше средств, чем зарабатывает там), государство предпочитает не расходовать свои ЗВР, а заимствовать за рубежом ссудный капитал (займы, кредиты, ссуды, гранты). Подобные заимствования составляют значительную часть международного движения капитала. Они осуществляются на коммерческих или льготных условиях. В последнем случае говорят о финансовой помощи (внешней помощи). К ней прибегают преимущественно развивающиеся страны и государства с переходной экономикой, хотя финансовый кризис конца 90-х годов вынудил прибегнуть к такой помощи и новую индустриальную страну — Южную Корею.

22.1.6. Финансовая помощь

Финансовую помощь нуждающимся странам оказывают как зарубежные государства (преимущественно развитые), так и международные организации (преимущественно МВФ и Международный банк реконструкции и развития — МБРР). Помощь, оказываемая в виде услуг, называется технической, а в виде поставок продовольствия, медикаментов и других предметов первой необходимости — гуманитарной. От подобной помощи обычно отделяют военную помощь (в виде поставок вооружений и др.).

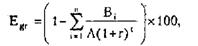

Для отличия финансовой помощи от коммерческих займов, кредитов и ссуд применяют понятие «грант-элемент». Грант-элементом называется показатель, используемый для определения уровня льгот-ности различных заимствований; он устанавливает, какую часть платежей в счет погашения долга недополучит кредитор в результате предоставления займа (кредита, ссуды) на условиях более льготных, чем коммерческие. При этом условно считается, что при предоставлении займа (кредита, ссуды) на коммерческих условиях кредитор получает доход на ссужаемый капитал в размере 10\%. Грант-элемент рассчитывается по следующей формуле:

где И.,_ — грант-элемент; В, — фактические платежи в счет погашения долга "в i-м году; А — объем предоставленного займа (кредита, ссуды); г — процентная ставка коммерческих банков (обычно принимаемая равной 10\%); t — срок займа (кредита, ссуды).

К финансовой помощи относят те займы, кредиты и ссуды, в которых грант-элемент составляет не менее 25\%. Безвозвратные займы называют грантами. В 1997 г. финансовая помощь в мире составила более 57 млрд долл., в том числе займы и гранты на двусторонней основе (межгосударственные) — около 40 млрд долл., а остальное — помощь международных организаций, прежде всего МВФ и МБРР [Булатов, с. "213].

Для наименее развитых стран финансовая помощь стала одним из главных источников их финансовых ресурсов. Если в 1980 г. она составляла 4\% по отношению к ВВП этих стран, то в середине 90-х годов — более 12\%, обеспечивая значительную часть капиталовложений и государственных расходов, а в некоторых из них став основной частью этих расходов. Большинство остальных стран получают меньше внешней помощи, хотя есть немало исключений: так, если для Азербайджана, Албании, Армении, Грузии, Киргизии внешняя помощь в середине 90-х годов означала добавку к их ВВП в размере 4—10\%, то для Монголии — 28\%. Для таких развивающихся и постсоциалистических стран, как Индия, Китай и Россия, внешняя помощь обычно составляет менее 1—2\% к их ВВП. Для этих гигантов, а также для стран со средним по мировым стандартам уровнем развития намного большее значение имеют внешние заимствования на мировом финансовом рынке и приток иностранных прямых и портфельных инвестиций.

Предоставление помощи обычно (но не всегда) связывается с выполнением различных условий. Так, страны — получатели помощи от МВФ и МБРР должны согласовывать свою экономическую политику с рекомендациями этих организаций.

22.2. Глобальные публичные финансовые организации и их функции

Международные публичные финансы представляют собой совокупность финансовых активов, обязательств, инструментов и механизмов деятельности финансовых организаций, созданных на межгосударственном уровне. Конституирующим признаком для отнесения какой-либо организации к международной публичной финансовой организации является именно характер ее образования — на основе межгосударственных соглашений. Нельзя считать таковым масштаб и характер операций, проводимых финансовой организацией. Так, транснациональные банки (ТНБ) ведут свою деятельность на международных рынках, в различных странах, однако они не могут быть отнесены к тину международных публичных финансовых организаций, поскольку являются в своей основе крупными международными коммерческими банками.

Первой международной публичной финансовой организацией можно считать основанный в 1930 г. рядом центральных банков в Базеле Банк международных расчетов (Bank for International Settlement), который явился предтечей других организаций.

Однако лишь учреждение на конференции в Бреттон-Вудсе в 1944 г. Международного валютного фонда (International Monetary Fund) п Международного банка реконструкции и развития (International Bank for Reconstruction and Development) явилось серьезным шагом в развитии международной валютно-финансовой системы. До перехода к системе фиксированных паритетов, т. е. при системах золотого и золотодевизного стандарта, все международные финансовые проблемы глобального характера решались на международных конференциях. Отсутствовали, таким образом, органы постоянного мониторинга за развитием мировой финансовой системы, вырабатывающие принципы ее функционирования и оказывающие финансовую помощь отдельным странам для решения их экономических проблем.

В дальнейшем возникли еще несколько организаций, каждая из которых, выполняя определенный круг задач, в целом может быть отнесена к международным публичным финансовым организациям.

Международные публичные финансовые организации проводят свои операции п интересах стран-членов и для урегулирования отношений между ними. В то же время цели и задачи, механизм образования, масштабы и характер деятельности этих организаций в некоторых отношениях различаются.

Выработка принципов функционирования мировой финансовой системы и межгосударственное регулирование валютно-кредитных и финансовых отношений — прерогатива Международного валютного фонда и, в более ограниченной степени, Международного банка реконструкции и развития (межгосударственная кредитная политика), который является основной организацией Группы Всемирного банка (ГВБ).

Аналогичные ключевые функции на региональном уровне выполняют Европейский центральный банк (ЕЦБ), Межамериканский банк развития (МАБР), Азиатский банк развития (АзБР). ЕЦБ одновременно выступает как межгосударственный центральный банк всех банков зоны евро.

Особую роль играет Банк международных расчетов (БМР), который, с одной стороны, можно рассматривать как орган, вспомогательный для МВФ и ГВБ, а с другой стороны, выполняющий функции, нетипичные для других международных публичных финансовых организаций (МПФО), основной из которых является создание и поддержание системы многосторонних клиринговых расчетов.

Большинство МПФО оказывает в различных формах финансовую помощь странам-членам в экономическом развитии, преодолении дефицита платежного баланса и решении других экономических проблем.

Следует отметить, что большое значение для стабилизации мировой финансовой системы, урегулирования проблем внешней задолженности играют так называемые неформальные международные финансовые «организации», т. е. организации, не имеющие правового статуса, счетов и других атрибутов. К ним относятся Парижский и Лондонский клубы кредиторов. При этом лишь Парижский клуб можно рассматривать как международный публичный финансовый орган или форум межгосударственного уровня. Лондонский клуб создан коммерческими банками разных стран. Как форумы для решения межгосударственных экономических и финансовых проблем, можно рассматривать также группы G-7, G-10, G-77.

Ниже будут рассмотрены принципы организации и деятельности основных МПФО, за исключением региональных, характеристика которых дана в п. 22.3.

22.2.1. Международный валютный фонд

1. Роль и значение МВФ. МВФ — межгосударственный финансовый институт с почти универсальным членством стран. Его политика и задачи определены хартией, известной как Статьи Соглашения (Articles of Agreement). Основные цели МВФ, сформулированные в Статьях Соглашения, заключаются в следующем:

содействие международной валютной кооперации;

обеспечение сбалансированного роста международной торговли;

содействие стабильности валютных курсов;

осуществление помощи в основании многосторонней системы платежей и устранении валютных ограничений, препятствующих развитию мировой торговли;

обеспечение доступа членов к ресурсам фонда для устранения нарушений платежного баланса без использования торговых ограничений и ограничений платежей;

организация форумов для консультаций и обсуждения проблем развития международной финансовой системы.

Эти цели остались незыблемыми с момента создания МВФ, меняются только формы и методы их осуществления с учетом изменений, происходящих в мировой финансовой системе. При этом МВФ оказывает большое влияние на мировую финансовую систему путем выработки принципов ее функционирования и осуществления контроля за их исполнением.

В период своего создания МВФ выработал принципы системы фиксированных паритетов, к которым относились: установление официальных валютных курсов в соответствии с золотыми паритетами валют; необходимость поддержания странами — членами валютного коридора (1945-1971 гг.-±1\%; 1971-1973 гг.±2,25\%), в рамках которого должны были удерживаться рыночные курсы; сохранение за золотом функции мировых денег с одновременным наделением этой функцией доллара США.

После краха Бреттон-Вудской системы и перехода к системе плавающих курсов, известной также как Ямайская система, были отменены обязательные валютные коридоры. Странами — членами МВФ были приняты решения о том, что каждая страна имеет право самостоятельно выбирать режим валютного курса, и о демонетизации золота (отказ от золотых стандартов, обязательного использования золота в международных расчетах и как резервного средства центральных банков, свободного обмена долларов на золото). Переход к самостоятельному выбору режима валютного курса странами означал, что его межгосударственное регулирование существенно ослабло.

Хотя каждая страна имеет право свободно выбирать режим валютного курса, Устав МВФ требует: (а) поддержание стабильности финансовой и валютной политики в стране и использование интервенции Центрального банка при слишком сильных колебаниях валютного курса; (б) отказ от манипуляций с валютным курсом, направленных на получение односторонних преимуществ; (в) незамедлительное информирование МВФ о всех предполагаемых изменениях механизма валютного регулирования и валютных курсов; (г) отказ от привязки своих валют к золоту.

Таким образом, влияние МВФ на формирование валютных курсов сохраняется. МВФ инициировал в 1969 г. введение в обращение международной денежной единицы — SDR, которая должна была по замыслу дополнить, а затем заменить золото при выполнении функции мировых денег.

Одной из основных задач МВФ, согласно Статьям Соглашения, является осуществление контроля за экономической политикой его членов. Каждый член обязан сотрудничать с МВФ и другими членами в обеспечении стабильности системы валютных курсов и гарантировать выполнение соглашений. Согласно статье IV, одной из обязанностей членов МВФ является следование экономической и финансовой политике, способствующей экономическому росту в сочетании с разумной стабильностью цен, и избежание манипуляций с валютными курсами, имеющих целью обеспечение надлежащего платежного баланса и достижение нечестных конкурентных преимуществ над другими членами. Члены МВФ также обязаны следовать валютной политике, совместимой с указанными требованиями.

Для решения этих задач предусмотрены меры как многостороннего, так и двустороннего сотрудничества. Многостороннее сотрудничество включает периодические дискуссии о развитии, перспективах и совместных мерах на международных рынках капиталов, а также обзоры о развитии международной финансовой системы, которые представляет Исполнительный директорат на основании докладов или сообщений своих членов. Двустороннее сотрудничество принимает форму консультаций с отдельными странами-членами, которые происходят ежегодно для большинства из них.

С середины 90-х годов усилия МВФ направлены в большей мере на решение проблем, связанных с состоянием финансового сектора стран-членов, преодоление последствий мировых финансовых кризисов и обеспечение условий для их предотвращения. Рост глобализации рынков капитала вкупе с возможностью нарушений в потоках капитала и рисками их переноса на другие страны может выразиться в продолжительных нарушениях платежного баланса, как это случилось в Мексике в начале 1995 г. ив некоторых странах Азии в 1997—1998 гг. Одной из превентивных мер является разработка Фондом стандартов и инструкций в сфере банковских и небанковских институтов, бухгалтерском учете, аудите, оценке активов и управлении корпорациями. Периодические ревизии макроэкономических и финансовых данных стран-членов имеют очень важное значение для нормального функционирования рынков. В частности, был разработан «Стандарт распространения специальных данных» (Special Data Dissemination Standard — SDDS), открытый для подписки в апреле 1996 г. Хотя подписка является добровольной, она ведет к появлению обязательства у подписывающихся членов соблюдать стандарт и представлять информацию о данных для публикации в Интернете в специальном бюллетене МВФ (Dissemination Standards Bulletin Board — DSBB), который предлагается широкой публике с сентября 1996 г.

Другой стандарт, «Система распространения общих данных» (General Data Dissemination System, GDDS), введенный в декабре 1997 г., отражает развитие и распространение обширных статистических материалов, экономических и финансовых индикаторов. Введение этого стандарта происходит поэтапно в течение 6—7 лет и осуществляется в процессе взаимных консультаций с другими международными и региональными организациями, которые имеют опыт и знания в областях, затрагиваемых системой.

2. Организационная структура и членство в МВФ. Количество стран — членов МВФ постоянно растет и составило на начало 2001 г. 182 страны. В 90-х годах в МВФ вступили страны СНГ, Восточной Европы, а также Швейцария, которая ранее придерживалась принципа «конструктивного нечленства»'.

Руководящим органом МВФ является Совет управляющих, в котором каждая из стран-участниц имеет своего представителя — в основном министра, отвечающего в своей стране за валютную политику, либо президента эмиссионного банка. Совет управляющих уполномочен решать важнейшие вопросы, в частности прием новых членов, установление и изменение квот участия, предоставление

1 Только несколько стран мира по разным причинам не являются членами МВФ, среди них Тайвань, Куба, Южная Корея и Гонконг.

странам дополнительных SDR С 1972 г. специальным комитетам Совета управляющих было поручено контролировать функционирование валютной системы и ее дальнейшее развитие.

До 1974 г. эту работу выполнял Комитет двадцати, названный по числу членов, основной задачей которого была коренная реформа международной валютной системы в связи с разрушением Брет-тон-Вудской системы. С 1974 г. текущий контроль за функционированием мировой валютной системы и ее приспособление к изменяющимся условиям осуществляет новый Временный комитет (Interim Committee), который состоит из 24 человек. Формально комитет не обладает правами принятия решений, являясь консультационным органом, но фактически ему принадлежит в МВФ ведущая роль.

Имеется также две «группы 24-х»: в первую входят по 8 представителей от континентов Африки, Азии и Латинской Америки, которые встречаются перед заседаниями Временного комитета, во вторую — представители развитых стран. Последняя координирует по-мощь среднеи восточноевропейским странам.

Текущее хозяйственное руководство МВФ осуществляет исполнительный директорат, состоящий из 24 исполнительных директоров. Пять из лих определяются членами МВФ с наивысшими квотами, остальные каждые два года выбираются управляющими других стран-участниц, как правило, по региональным группам. Исполнительный директорат выбирает на пять лет директора-распорядителя, который одновременно является верховным куратором международного штаба МВФ.

Вес каждой страны как в Совете управляющих, так и в исполнительном директорате напрямую зависит от финансового участия страны в МВФ. Каждый из членов имеет по 250 основных голосов и один дополнительный голос на 100 000 единиц квоты страны. Квота рассчитывается на основе таких показателей, как ВЫП, величина золотовалютных резервов, объем экспорта и импорта и др.

Основной долей голосов располагают США (около 20\%), а также страны ЕС, вместе взятые (около 30\%). Однако в исполнительном директорате действует правило вето, что часто нейтрализует первенство в голосах.

3. Средства МВФ. Основу финансовых средств МВФ составляют платежи стран-членов в счет установленных для них квот. В соответствии с квотами определяются права заимствования и право голоса. Первоначально четверть платежных обязательств стран выполнялась золотом, остаток — валютой страны, который оформляется обычно в виде необращаемой беспроцентной ноты (в сущности — простого векселя).

Со вторым изменением Устава МВФ в 1976 г. место золота заняли платежи в SDR. Однако фонд может разрешить эту часть платежей осуществлять в иностранной или собственной валюте страны.

Каждая страна обязана определить фискального агента (fiscal agency) и депозитарий для осуществления ее финансовых операций с МВФ. Фискальным агентом мож

Обсуждение Финансы

Комментарии, рецензии и отзывы