15.2. налоговый учет

15.2. налоговый учет

15.2.1. Ненормируемые расходы

В пункте 4 статьи 264 Налогового кодекса РФ приведен закрытый перечень рекламных расходов, которые можно списать в уменьшение налогооблагаемой прибыли без каких-либо ограничений. К ненормиру-емым расходам организации на рекламу в целях налогообложения относятся:

– расходы на рекламные мероприятия через средства массовой информации (в том числе объявления в печати, передача по радио и телевидению) и телекоммуникационные сети;

– расходы на световую и иную наружную рекламу, включая изготовление рекламных стендов и рекламных щитов;

– расходы на участие в выставках, ярмарках, экспозициях, на оформление витрин, выставок-продаж, комнат образцов и демонстрационных залов, изготовление рекламных брошюр и каталогов, содержащих информацию о работах и услугах, содержащих информацию о реализуемых товарах, выполняемых работах, оказываемых услугах, товарных знаках и знаках обслуживания, и (или) о самой организации. А также затраты на уценку товаров, полностью или частично потерявших свои первоначальные качества при экспонировании.

Рекламный стенд

Надо сказать, что в отношении дорогостоящих рекламных стендов или образцов продукции, которые служат более одного года, налоговики придерживаются такой позиции. Формально такие стенды отвечают всем признакам основных средств. И, по мнению инспекторов, затраты на их покупку надо включать в состав рекламных расходов через амортизационные отчисления. Например, об этом заявлено в письме УМНС России по г. Москве от 17 мая 2004 г. № 26–12/33216, а также в письме Минфина России от 25 апреля 2003 г. № 04-02-05/3/35.

Для организации это невыгодно, поскольку рекламные расходы, будучи косвенными, полностью уменьшают прибыль текущего периода. Срок же полезного использования основного средства составляет несколько лет. Поэтому, если цена вопроса велика, с чиновниками стоит поспорить в суде. Тем более что в данном случае арбитражная практика складывается в пользу налогоплательщиков. Вот два примера: постановление ФАС Поволжского округа от 9 июня 2005 г. № А55-9804/04-43 и постановление ФАС Уральского округа от 14 января 2005 г. № Ф09-5757/04-АК. В обоих случаях судьи указали, что имущество, используемое для рекламы, не может считаться основным средством. И его стоимость подлежит единовременному списанию на рекламные расходы.

Раздача сувениров

Будучи довольно распространенной рекламной акцией, раздача сувениров создает проблемы при расчете налога на прибыль. При проверках налоговики часто пытаются выдать ту или иную рекламную акцию за безвозмездную передачу товаров. Цель инспекторов понятна: рекламные расходы полностью или частично уменьшают налогооблагаемую прибыль. Стоимость же безвозмездно переданных ценностей из налогооблагаемого дохода не исключается (п. 16 ст. 270 Налогового кодекса РФ).

Как же доказать налоговикам, а в случае судебного разбирательства – и судьям, что фирма, раздавая сувениры или, скажем, проводя дегустацию своей продукции, занималась именно рекламой? Основной критерий кроется в определении рекламы, которое дано в статье 3 Федерального закона от 13 марта 2006 г. № 38-ФЗ «О рекламе». Там сказано, что рекламой считается информация, распространяемая среди неопределенного круга лиц. А значит, раздача сувениров ограниченному списку участников презентации или закрытой для свободного посещения выставки – это не реклама. Также и дегустация, проведенная для определенной группы, рекламой не считается. Об этом Минфин России сообщил в письме от 16 августа 2005 г. № 03-04-11/205.

Оспорить данный вывод невозможно, поскольку другого определения рекламы в российском законодательстве нет. Но предпринять определенные шаги, позволяющие избежать проблемы с безвозмездной раздачей, можно.

Здесь все опять же упирается в оформление документов. Готовясь к проведению рекламной акции, позаботьтесь о том, чтобы ни в распоряжениях руководства, ни в пригласительных билетах не фигурировало упоминание, что мероприятие будет закрытым. В конце концов, приглашенным участникам можно сообщить об этом устно.

Зато в результате налоговики ничего не смогут возразить на то, что ваша фирма списала затраты на покупку сувениров в уменьшение налогооблагаемой прибыли. Другое дело, что сувениры, розданные в рамках рекламных кампаний, учитывают при налогообложении прибыли в пределах 1 процента от полученной выручки.

Впрочем, в арбитражной практике известны случаи, когда суды приходили к выводу, что распространение рекламы в такой форме, как вручение сувенирной продукции с логотипом налогоплательщика посетителям выставки, относится к рекламным расходам. В качестве примера можно привести постановление ФАС Северо-Западного округа от 28 октября 2005 г. № А66-13857/2004.

15.2.2. Нормируемые расходы

Затраты на рекламу, не упомянутые выше, списывают в уменьшение налогооблагаемого дохода в пределах норматива, который равен 1 проценту от выручки фирмы. Причем выручку надо считать по правилам статьи 249 Налогового кодекса РФ. То есть в расчет надо брать выручку от реализации товаров, работ, услуг или имущественных прав. Обычно в выручку входят НДС и акцизы. Само собой, рассчитывая норматив по рекламе, фирме выгоднее брать выручку с учетом этих налогов. Тогда предельный размер рекламных расходов, которые можно учесть при расчете налогооблагаемой прибыли, будет больше. Так вот чиновники настаивают, что при расчете лимита налоги из выручки надо исключить (письмо от 7 июня 2005 г. № 03-03-01-04/1/310). В письме сказано, что при определении норматива НДС и акцизы из выручки надо исключить. Аргументы такие. В главе 25 Налогового кодекса РФ понятие «выручка» используется только для того, чтобы определить размер налогооблагаемого дохода. А именно такой доход равен выручке. А в статье 248 Налогового кодекса РФ сказано, что при определении доходов из них надо исключить суммы налогов, которые продавец предъявляет покупателю. Как раз к таким налогам и относятся НДС и акцизы.

Конечно, аргументация чиновников убедительна. Однако такое заявление более чем спорно. Ведь предписывая исключать НДС и акцизы из налогооблагаемого дохода, законодатель тем самым признал, что в выручку, определение которой дано в статье 249 Налогового кодекса РФ, эти налоги входят. А порядок расчета норматива по рекламным расходам увязан не с доходами, а именно с выручкой. И значит, в расчет ее надо брать полностью – с учетом НДС и акцизов. Правда доказывать это скорей всего придется в арбитражном суде. А кого поддержат судьи, предсказать сложно: подобной судебной практики пока нет. Поэтому, если суммы НДС и акцизов не повлияют на размер норматива значительно, лучше их из расчета исключить.

ПРИМЕР

Нормируемые рекламные расходы организации за 2006 год составили 70 000 руб. А выручка от реализации товаров, полученная в этом году, – 5 900 000 руб. (в том числе НДС – 900 000 руб.).

Рассмотрим два варианта.

Первый вариант . Бухгалтер организации решил не учитывать НДС при расчете норматива рекламных расходов. Поэтому в уменьшение налогооблагаемого дохода организации в 2006 году удалось списать только 50 000 руб. ((5 900 000 руб. – 900 000 руб.) x 1 \%). Оставшаяся часть нормируемых рекламных расходов – 20 000 руб. (70 000 – 50 000) – при налогообложении прибыли в расчет не берется.

Второй вариант . При расчете норматива выручка берется с учетом НДС. В этом случае сумма рекламных расходов, укладывающихся в норматив, составляет 59 000 руб. (5 900 000 руб. x 1 \%). Расходы же

на рекламу, которые нельзя учесть при налогообложении, равны 11 000 руб. (70 000 – 59 000).

Таким образом, если бухгалтер организации последует разъяснениям чиновников и рассчитает норматив без учета НДС, фирма завысит свою налогооблагаемую прибыль на 9000 руб. (59 000 – 50 000).

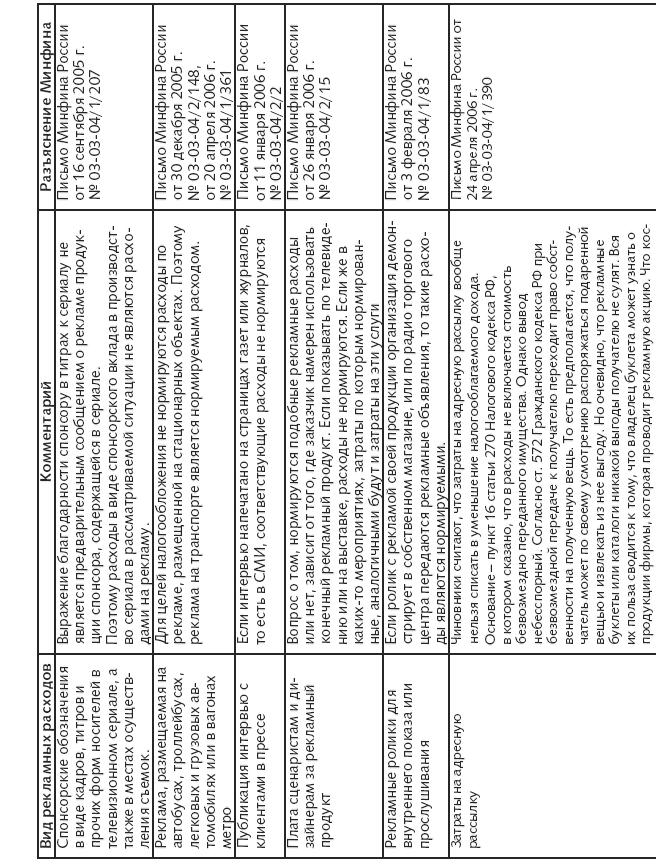

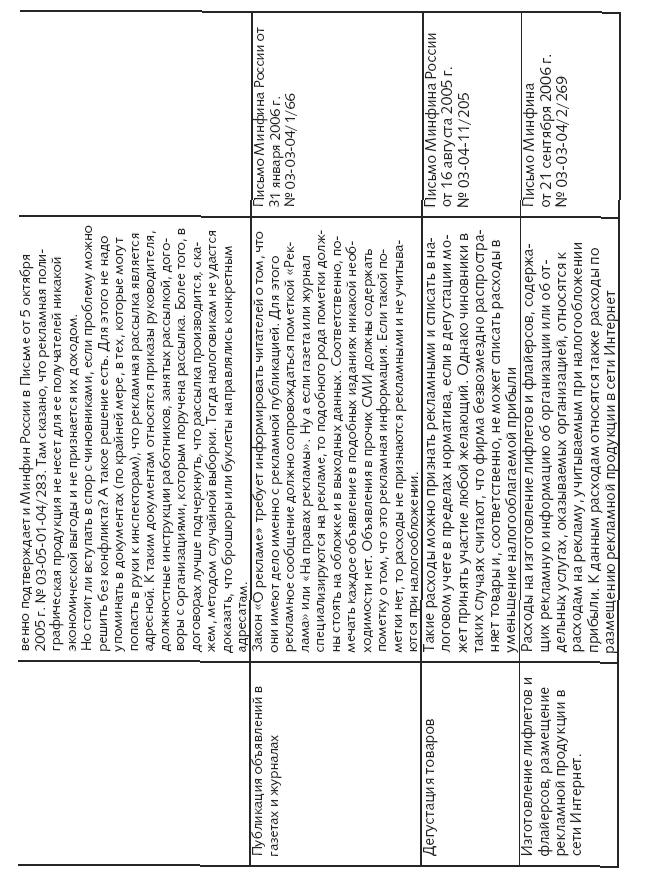

15.2.3. «Спорные» рекламные расходы

Надо сказать, что иногда трудно отнести какой-то конкретный вид рекламных расходов к нормируемым или ненормируемым. Тут следует поступать так: если ваши траты можно отнести к расходам, которые указаны в абзаце первом пункта 4 статьи 264 Налогового кодекса РФ, то они учитываются в составе расходов в полном объеме. Все остальные расходы рекламного характера надо учитывать строго в рамках норматива. Для удобства мы сформировали указанные расходы в таблицу (см. с. 408–409).

Обсуждение Расходы фирмы. Бухгалтерский и налоговый учет. Полное практическое руководство

Комментарии, рецензии и отзывы