5.1. вексель

5.1. вексель

1. История возникновения. Вексель является одним из древнейших расчетных инструментов. История его возникновения уходит в далекое прошлое. Известно, что элементы вексельного обращения появились еще в эпоху средневекового феодализма (XII—XIV вв.). Появление нового расчетного инструмента в средние века многие специалисты истории вексельного права связывают с потребностью средневековых торговцев, стремящихся сохранить свой капитал во время переездов и переселений от разбоя на дорогах, в заменителе денег — векселе. Опасность передвижения по средневековым дорогам способствовала развитию вексельных расчетов. Древнейшие известные векселя были написаны на итальянском языке и, не без основания, Италия — центр хозяйственной и финансовой деятельности в средние века, считается родиной векселя. Постепенно роль векселя расширялась, и вексель превратился в расчетное средство за поставленный товар. Он фиксировал факт обмена товара на деньги в том случае, когда деньги передавались позже поставки товара. Такое предположение находит подтверждение в современных названиях вексельных документов. На английском языке вексель называется Bill of exchange, на немецком — Wechsel-Briff, Wechsel, на французском — letter de change, на итальянском — lettera di cambio. Постепенно вексель приобретал все новые и новые функции: им стали оформляться товарные кредиты в том случае, когда у покупателя не хватало денег рассчитаться за поставленный товар; векселем начали рассчитываться при сделках, производя на нем передаточные надписи. Расчетные операции с векселями в дальнейшем стали сочетаться с долговыми отношениями. Развитие вексельных отношений происходило в прямой зависимости или, лучше сказать, в «рамках» экономического развития различных государств. Следовательно, стали появляться различия в вексельных ооычаях разных стран, что значительно затрудняло использование векселей в международных расчетах. Так, из первого полного свода экономических законов Франции под общим названием «Code de Commerce» (1808 г.) ледует, что вексель не имел всей полноты вексельного обязательства, оскольку существовал взгляд на вексель, хак на договор со всеми вытекащими отсюда последствиями. Далее в 1847 г. прусским правительством была предпринята успешная ытка создания Общегерманского Вексельного Устава, который был принят в 1848 г. Именно этот устав был взят за основу вексельного законодательства Швеции в 1851 г., Финляндии в 1858 г., Сербии в 1860 г., Бельгии в 1878 г., Норвегии в 1880 г., Италии в 1882 г. Таким образом, во второй половине XIX в. появились предпосылки для создания единого вексельного устава. Однако лишь в 1930 г. в Женеве была принята конвенция, унифицировавшая основные нормы международного вексельного права, которые действуют и по сей день. Принятый в Женеве рядом стран Единообразный вексельный закон (ЕВЗ) был большим достижением в истории развития вексельного права. Женевская конвенция обязала каждую из стран-участниц строго придерживаться Единообразного вексельного закона и принять его за основу местного вексельного законодательства. К Женевской конвенции присоединились: Германия, Австрия, Бельгия, Бразилия, Колумбия, Дания, Польша, Эквадор, Испания, Финляндия, Франция Греция, Венгрия, Италия, Япония, Люксембург, Норвегия, Нидерланды, Перу, Швеция, Швейцария, Чехословакия, Турция, Югославия. СССР, в частности, присоединился к Женевской конвенции в 1937 г.

Следует отметить, что в Англии, Австралии, Израиле, Канаде, Кипре, США, Филиппинах, ЮАР и некоторых других странах вексельное законодательство основано на английском законе о переводных векселях (1882 г.), отличном от Единообразного вексельного закона.

2. Общие положения. Главная особенность векселя как ценной бумаги заключается в его определении: вексель — это безусловное обязательство уплатить какому-то лицу определенную сумму денег в определенном месте в определенный срок. Вексель — это абстрактное долговое обязательство, т.е. оно не зависит ни от каких условий.

Пример. Предприятие А заключает договор с предприятием Б на поставку товара. Расчет по данной сделке происходит векселем, который предприятие А (покупатель) выписывает в пользу предприятия Б (продавца). Предприятие Б в силу каких-то обстоятельств полностью либо частично не исполнило своих обязательств по договору. В данном случае предприятие А не освобождается от обязанности уплатить по векселю и не может использовать факт невыполнения продавцом своих обязательств по данной сделке основанием для неуплаты по векселю. Предприятие Б также не теряет право требования по векселю. В этом заключается основное свойство либо вексельная сила — право безусловного требования платежа ко всем обязанным по векселю лицам. Как мы видим из примера, вексель, безусловно, денежное обязательство, так как обязательства и права по всем видам векселей не могут быть ограничены никакими условиями. В тексте векселя не допускаются никакие ссылки на основание его выдачи, в противном случае все условия, не относящиеся к обязательным реквизитам векселя, будут считаться ненаписанными. Поэтому добросовестному держателю векселя не могут быть противопоставлены возражения, вытекающие из договора, который лежит в основе выдачи или переуступки векселя.

Вексель — это денежный документ со строго определенным набором реквизитов. Это значит, что векселем является только тот документ, который содержит все необходимые реквизиты векселя, сформулированные в соответствии с Положением о переводном и простом векселе от 24 июня 1991 г. При соблюдении всех формальных признаков оформления векселя с точки зрения вексельного права даже «бронзовые» векселя являются действительными. «Бронзовый» вексель — это вексель, не имеющий реального обеспечения, выписанный на вымышленное лицо.

Совокупность надлежащим образом оформленных реквизитов векселя составляет форму векселя, а отсутствие либо неверное оформление хотя бы одного из них может привести к дефекту формы векселя. Дефект формы векселя — это термин, определяющий несоответствие представленного как документа формальным требованием вексельного права. Дефект формы векселя ведет к потере документом вексельной силы, безусловности мзложенного в документе текста (абстрактности вексельного долга), солидарной ответственности всех обязанных по векселю лиц.

Солидарная ответственность — это полная ответственность каждого вязанного по векселю лица перед законным векселедержателем. Векселедержатель в случае неплатежа и надлежащим образом опротестованного векселя в неплатеже имеет право предъявить иск ко всем или некоторым обязанным по векселю лицам, не соблюдая очередности индоссантов. Такое право векселедержателя называется Правом регресса.

Предметом вексельного обязательства могут быть только деньги. Векселя делятся на два вида: простые и переводные. Каждый из этих видов мы далее рассмотрим отдельно. В свою очередь простые и переводные векселя делятся на процентные и дисконтные. Процентные векселя — это векселя, на вексельную сумму которых начисляются проценты. Вексельная суммa — это денежная сумма, указанная векселем, подлежащая платежу. Дисконтные векселя — это векселя, которые выписываются или продаются с дисконтом. Дисконт — это скидка или разница, на которую уменьшается сумма при передаче либо продаже векселя. Банковский вексель — это вексель, по которому банк является основным должником. Банковский вексель может быть валютным, если вексельная сумма указана в иностранной валюте.

Переводный вексель (тратта) — это документ, регулирующий вексель-.ныеотношения трех сторон: кредитора (трассанта), должника (трассата) и получателя платежа (ремитента).

Суть этих отношений заключается в следующем: трассант выписывает (трассирует) вексель на трассата с предложением уплатить определенную сумму денег ремитенту в определенном месте в определенный срок.

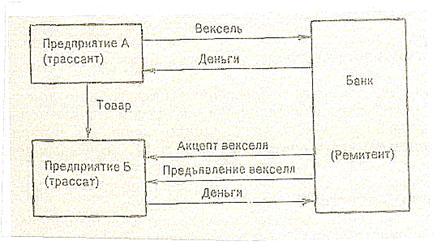

Пример. Предприятие А получает кредит в банке для производства определенной продукции. Потребителем этой продукции является предприятие Б. Отношения трех указанных выше сторон могут быть оформлены переводным векселем по следующей схеме (рис. 5.1).

Рис. 5.1. Схема переводного векселя

Разберем эту схему. Предприятие А трассирует переводный вексель с "Редложением к предприятию Б уплатить определенную сумму денег (в Данном случае сумму кредита, взятого предприятием А в банке) банку в

определенный срок. Переводный вексель передается предприятием А в пользу банка с целью погашения полученного кредита. В случае согласия банка принять такой вексель, кредит будет считаться погашенным, а предприятие А с этого момента несет условную ответственность перед трассатом за платеж по векселю. Банк предъявляет предприятию Б вексель для акцепта. При акцепте предприятием Б предъявленного банком векселя прямым должником становится предприятие Б, поскольку акцептант по переводному векселю обязан так же, как векселедатель по простому.

Переводный вексель содержит следующие реквизиты: вексельные метки-вексельная сумма; наименование и адрес плательщика; срок платежа; н&-именование получателя платежа; место платежа; указание места и даты составления; подпись векселедателя.

Теперь мы рассмотрим эти реквизиты подробнее.

• Вексельные метки. В тексте документа, являющегося векселем, обязательно должно быть указано, что данный документ есть вексель и все обязательства, вытекающие из документа, имеют вексельный характер.

Например: «...уплатить по данному векселю...», «...местом платежа по векселю является...».

• Вексельная сумма. Она обычно указывается и цифрами, и прописью. В случае расхождения в сумме, написанной цифрами, и сумме, написанной прописью, если в векселе имеется несколько сумм, то вексель считается выписанным на меньшую. Не допускается разбивка суммы векселя по срокам, т.е. поэтапная оплата векселя. Вексель — это абстрактное обязательство оплатить определенную сумму денег. Вексельная сумма никак не связана с основной сделкой, т.е. невыполнение или частичное невыполнение условий основной сделки не может быть основанием для полной или частичной неуплаты по векселю. Всякое условие, не имеющее отношения к вексельному обращению, считается ненаписанным.

Пример. Предприятие А обязуется уплатить предприятию Б сумму в размере 100000000 руб. в срок через пять дней после отгрузки товара по договору № 5/678.

Факт неотгрузки товара не может быть причиной отказа в платеже по векселю, и такое условие будет считаться ненаписанным. В векселях со сроками погашения по предъявлении или во столько-то времени от предъявления на вексельную сумму могут начисляться проценты. В векселях с иными сроками платежа проценты могут быть включены в вексельную сумму.

• Наименование и адрес плательщика. Обязательно должны быть указаны юридический адрес плательщика, его полное наименование и форма собственности в случае, если плательщиком является юридическое лицо. Если плательщиком выступает физическое лицо, то указываются фамилия, имя, отчество и место жительства этого лица.

• Срок платежа. Существуют определенные вексельным законодательством сроки платежа:

а) «По предъявлении». Платеж по векселю с таким сроком производится по предъявлении векселя. В векселе с таким сроком платежа могут быть оговорены минимальные и максимальные сроки предъявления к оплате.

Пример, «...по предъявлении, но не ранее 1 февраля 1996 г...... В случае, когда не указана последняя дата предъявления векселя к оплате, вексель может быть предъявлен к оплате в течение одного года со дня выставления. При просрочке этого периода векселедержатель теряет право требования по векселю;

б) «Во столько-то времени от предъявления». Данный срок платежа опреляет обязательство оплатить вексель через определенный период времени после факта предъявления векселя. Факт предъявления векселя к оплате фиксируется отметкой на лицевой стороне векселя, что фактически является согласием на оплату или днем опротестования векселя в неплатеже;

в) «Во столько-то времени от составления». Такой срок платежа по векселю определяется последней датой периода обращения векселя, причем эта дата является датой платежа, а не следующий за ней день.

В случае когда срок платежа в векселе не указан, считается, что вексель подлежит оплате по предъявлении. Требование платить по такому векселю действительно в течение года с момента выставления векселя. Вексель, в котором не указаны даты составления и срок платежа, одновременно является недействительным.

• Наименование получателя платежа. В векселе обязательно должно содержаться полное наименование получателя платежа-ремитента. Обычно запись в векселе имеет следующий вид: «Платите.... (наименование ремитента) или его приказу». Вексель не может быть выставлен на предъявителя. Ремитентом в переводном векселе может выступать и сам векселедатель. В этом случае в векселе будет следующая оговорка: «Уплатить в мою пользу или моему приказу» либо другая, равнозначная по смыслу.

• Место платежа. В силу того, что по переводному векселю не должник приходит с платежом к кредитору, а сам кредитор к должнику, данный реквизит является одним из самых важных в векселе. Местом платежа обычно является местонахождение плательщика, если иное не оговорено в векселе. В случае отсутствия в реквизитах векселя места платежа, то последующим будет считаться местонахождение плательщика. При отсутствии в реквизитах векселя места платежа или местонахождения плательщика вексель считается недействительным. Вексель также считается недействительным, если в нем зафиксировано несколько мест платежа.

• Указание места и даты составления векселя. Местонахождение векселедателя и место составления векселя могут не совпадать. Переводный вексель, в котором не указано место его составления, считается выписанным в месте, обозначенном рядом с наименованием векселедателя. Если в векселе отсутствует и местонахождение трассанта, то он считается недействительным. Место составления векселя должно быть указано четко. Недопустимо указывать неконкретные географические пункты (например. Российская Федерация или Красноярский край). В случае если в векселе будет указано место, не имеющее никакого отношения к действительному месту составления векселя, вексель считается действительным.

Дата составления векселя должна быть обязательно указана, поскольку она имеет большое значение для исчисления срока платежа по векселю и периода вексельного обязательства. Векселя с заведомо нереальными датами считаются недействительными.

• Подпись векселедателя. Подпись трассанта обычно находится после о полного наименования и местонахождения в правом нижнем углу кселя и производится только рукописным путем. Без подписи вексель итается недействительным. В случае если вексель выписывается юридическим лицом, то необходимо наличие печати предприятия и двух подписи. директора и главного бухгалтера. В случае когда на векселе имеются поддельные подписи, подписи несуществующих лиц, подписи других лиц остаются действительными и вексель также является действительным.

Подписи лиц, не полномочных к подписанию векселя, также являются действительными, и все обязательства, вытекающие из векселя, будут отнесены непосредственно к лицам, подписавшим вексель. В случае исполнения обязательств по векселю вышеуказанными лицами последние приобретают все права требования по отношению ко всем обязанным по векселю лицам.

Акцепт переводного векселя

• Акцепт тратты — согласие оплатить вексель в пользу векселедержателя, предъявившего вексель к оплате. Лицо совершившее акцепт, называется акцептантом. Акцепт отмечается в левой части на лицевой стороне векселя и выражается словами: «Акцептован» «Заплачу» или другими словами, равнозначными по смыслу, с обязательным проставлением подписи, печати плательщика и даты акцепта. Векселедержатель имеет право предъявить вексель для акцепта плательщику по месту жительства последнего в любое время, начиная с даты выдачи векселя и кончая датой платежа. Вексель может быть предъявлен к акцепту и акцептован даже после наступления срока платежа, причем акцептант обязан по векселю так же, как если бы он совершил акцепт до наступления срока платежа.

Акцепт должен быть простым и ничем не обусловленным, однако плательщик может ограничить его частью суммы. Всякое изменение, произведенное акцептантом в содержании переводного векселя, равносильно отказу в акцепте. Однако акцептант отвечает только согласно содержанию своего акцепта. Акцептант по переводному векселю обязан так же, как векселедатель — по простому. Плательщик посредством акцепта берет на себя безусловное обязательство оплатить переводный вексель в срок, указанный в векселе. В случае неплатежа векселедержатель имеет против акцептанта прямой иск, основанный на требовании по векселю. В случае неакцепта тратты в день предъявления векселя векселедержателем трассат может потребовать вторичного предъявления векселя, но только на следующий день после первого предъявления. Ремитент не обязан передавать трассату вексель, предъявленный к акцепту. Если трассат поставил на переводном векселе подпись о своем акцепте и зачеркнул ее до возвращения векселя, то будет считаться, что зачеркивание было сделано до возвращения документа векселедержателю. Однако если трассат письменно сообщил о своем акцепте векселедержателю или кому-либо из подписавшихся на векселе лиц, то он является обязанным перед ними согласно условиям своего акцепта.

Обычно не акцептируются векселя со сроком платежа «по предъявлении», поскольку такие векселя сразу предъявляются к платежу.

Простой вексель. В настоящее время в России наибольшей популярностью среди промышленных и финансово-кредитных учреждений пользуются простые векселя (соло). Такая популярность простых векселей на фондовом рынке России объясняется направлениями использования векселей. Простые векселя активно используются в следующих направлениях:

• привлечение временно свободных денежных средств. Банки активно используют простые векселя для привлечения денежных средств, поскольку вексель имеет неоспоримое преимущество как перед депозитом, так и перед сберегательным сертификатом.

Во-первых, в отличие от депозитов, доходы по которым облагаются налогом по общей ставке 38\%, налогообложение доходов по векселям значительно ниже — 15\%. Такая разница в налогообложении, безусловно, делает вексель как инструмент привлечения денежных средств более привлекательным как для банков, так и для вкладчиков.

Во-вторых, хотя ставки налогообложения доходов по векселям и сбере-ным сертификатам одинаковы, вексель все же предпочтительнее сберегательных сертификатов ввиду большей ликвидности. Это значит, что векселедержатель имеет возможность рассчитаться со своими кредиторами не только денежными средствами, но и векселем за поставленные товары и оказанные услуги либо досрочно учесть вексель;

• вексельное кредитование. Суть данного вида кредитования заключается в том, что заемщик получает кредит не денежными средствами, а векселями. Как правило, такие векселя достаточно ликвидны, поскольку заемщик использует их как расчетное средство в своих финансово-хозяйственных операциях. Данный вид кредитования выгоден как банку, так и заемщику, поскольку банк, кредитуя заемщика, не использует своих активов, что значительно снижает себестоимость кредитной операции. Соответственно и кредитный процент для заемщика обычно значительно меньше; „

• вексель как средство платежа. Вексель является особенной ценной бумагой. Эта особенность состоит в том, что вексель может быть использован как средство платежа. В настоящее время большой популярностью среди банков, финансово-кредитных и промышленных предприятий пользуются операции с так называемыми «расчетными» векселями. «Расчетный» вексель — это вексель, который приобретается с дисконтом для покрытия кредиторской задолженности перед векселедателем в размере вексельной суммы. Суть такой операции заключается в том, что разница между ценой покупки векселя и вексельной суммой является доходом. Обычно в таких операциях используются векселя надежных банков либо предприятий транспортной (прежде всего железных дорог), энергетической, металлургической и других отраслей, продукция либо услуги которых достаточно ликвидны. Векселя вышеуказанных промышленных предприятий приобретаются с целью досрочного погашения кредиторской задолженности перед векселедателем, поэтому к ним обычно прилагаются гарантийные письма с обязательством векселедателя досрочно погасить вексель в счет кредиторской задолженности векселедержателя перед векселедателем за производимые последним товары и оказываемые услуги.

Операции с «расчетными» векселями можно отнести к разряду сверхдоходных.

Рассмотрим это на примере.

Предприятие имеет кредиторскую задолженность перед АО «Сибэнер-го» в размере 500 млн руб. 12.02.96 г. на фондовом рынке курсовая стоимость векселя АО «Сибэнерго» составляла 27\% от номинальной стоимости.

Следовательно, предприятию-должнику очень выгодно приобрести вексель номинальной стоимостью 500 млн руб. всего лишь за 135 млн руб. и получить доход или экономию от погашения кредиторской задолженности перед векселедержателем в размере 365 млн руб. Как мы видим, эффективность подобных операций достаточно высока, это объясняет образование во второй половине 1995 г. многочисленных посреднических компаний. Более широкое использование предприятиями простых векселей объясняется также тем, что структура вексельных отношений в простом векселе значительно проще правил обращения переводного векселя. Это весьма важно, посколку уровень экономического образования (особенно это касается фондового рынка) руководящего состава предприятий остается достаточно низким. Руководители «старой закалки» с большим трудом осваивают новые расчетные инструменты. Вексельное же обращение является одной из наиболее сложных областей экономики. Именно отсутствие специальных знаний у руководящего состава промышленных и других предприятий затрудняет развитие вексельного обращения в России.

Как уже говорилось ранее, структура вексельных отношений в простом векселе несколько проще, чем в переводном. В простом векселе векселедатель является прямым должником, и он обязан по простому векселю так же как акцептант по переводному, следовательно, простой вексель акцептовать не нужно.

К обязательным реквизитам простого векселя относятся:

• наименование «вексель», включенное в текст документа и написанное на языке документа;

• простое и ничем не обусловленное обязательство оплатить определенную сумму денег;

• указание срока платежа;

• указание места платежа;

• наименование получателя платежа, которому или по приказу которого он должен быть совершен.

Индоссамент — это передаточная надпись на оборотной стороне век-селя. Индоссамент фиксирует переход права требования по векселю от одного лица к другому. Обычно индоссамент имеет форму: «Платите приказу...» или «Уплатите пользу...».

Обязательно указывается полное наименование лица, в пользу которого передается вексель. Такое лицо называют индоссатом, а лицо, передающее вексель, — индоссантом.

Индоссамент должен быть простым и ничем не обусловленным. Не допускается передача части суммы векселя, т.е. частичный индоссамент. Индоссамент должен быть собственноручно подписан индоссантом, а если индоссант — юридическое лицо, обязательно наличие печати рядом с подписью первого лица. Индоссамент должен быть обязательно датирован. Индоссант отвечает за акцепт и платеж. Однако он может и снять с себя ответственность за акцепт и платеж, если вексель индоссируется с оговоркой «без оборота на меня». В этом случае он исключается из цепочки обязанных по векселю лиц. Очевидно, что такая оговорка значительно снизит ликвидность векселя. Векселедержатель может исключить возможность дальнейшего индоссирования векселя, включая в текст векселя слова «не приказу». В этом случае вексель может быть передан только посредством цессии. Индоссаменты могут быть следующих видов:

1) Инкассовый индоссамент — это передаточная надпись в пользу какого-то банка, уполномочивающая последний получить платеж по векселю. Такой индоссамент имеет вид: «на инкассо» и дает банку право предъявить вексель к акцепту или платежу, а в случае неакцепта или неплатежа — к протесту. Обычно инкассовые операции банка оформляются отдельным договором и оплачиваются клиентом. Дальнейшие индоссаменты могут быть на таком векселе только перепоручительного характера, т.е. не дающие права собственности на вексель.

2) Бланковый индоссамент отличается от остальных видов передаточных надписей тем, что в нем не содержится наименование индоссанта и фактически вексель с таким индоссаментом является предъявительским. Индоссат имеет возможность самостоятельно вписать наименование нового векселедержателя или передать вексель, не делая больше никаких записей. Бланковый индоссамент становится именным после вписания в текст индоссамента наименования векселедержателя.

3) Именной индоссамент содержит наименование индоссанта, подпись и печать индоссанта. Такой индоссамент фиксирует переход права собственности на вексель от одного лица к другому.

4) Залоговый индоссамент делается в том случае, когда векселедержатель передает кредитору вексель в залог выданного кредита. Обычно такой вексель сопровождается оговоркой: «валюта в залог» либо другой равнозначной фразой. Залоговый индоссамент не дает права собственности на вексель индоссанту. Причем все дальнейшие индоссаменты могут иметь только перепоручительный характер. Индоссамент может быть совершен в любое время после составления векселя, даже после срока платежа, и он будет иметь ту же силу, как если бы он был совершен до срока платежа. Однако индоссамент, совершенный после протеста векселя, не может считаться индоссаментом и имеет силу цессии. Соответственно в таком случае индоссант не может нести ответственность за платеж по векселю. Дата совершения индоссамента имеет большое значение, поскольку недатированный индоссамент автоматически считается совершенным до протеста, если не будет доказано иное.

Аваль — вексельное поручительство, суть которого заключается в том, что какое-то лицо берет на себя ответственность за платеж по векселю одного или нескольких ответственных по векселю лиц. Аваль не может .быть дан за лицо, не ответственное по векселю (например, трассат, не акцептовавший вексель).

Аваль делается на лицевой стороне векселя либо на алонже (добавочном листе к векселю) и обычно выражается словами «авалирую» или другими равнозначными словами.

Лицо, выдающее аваль, называют авалистом. Авалист может ограничить поручительство только частью суммы или определенным сроком. Аваль может быть выдан за любое ответственное по векселю лицо, поэтому авалист должен указать, за кого он дает поручительство. В противном случае, если не указано лицо, за которое выдается аваль, будет признано, что аваль выдан за векселедателя. Авалем считается и простая подпись на лицевой стороне векселя, если только она не проставлена плательщиком или векселедателем. В данном случае будет считаться, что аваль дан за векселедателя.

Авалистом может выступать любое лицо. Авалист и лицо, за которое он поручается, несут солидарную ответственность за платеж по векселю. В случае если лицо, за которое было дано поручительство, не в состоянии оплатить вексель, обязанность платить по векселю возлагается на авалиста. После оплаты векселя авалист приобретает право требования уплаты вексельной суммы к тому, за которого он дал поручительство, а также ко всем обязанным перед этим лицам, т.е. ко всем предыдущим индоссатам, если они имеются, векселедателю и акцептанту. Исходя из положения вексельного права следует подчеркнуть, что аваль, как и сам вексель, является абстрактным обязательством. Это значит, что недействительность самого векселя не влечет за собой недействительность аваля.

Наиболее часто в практике авалистами выступают банки, дающие пору-тельство за лиц, финансовое положение которых находится под их контролем. Нетрудно заметить зависимость между уровнем кредитоспособности авалиста и ликвидностью авалированного векселя: чем крупнее и надежнее поручитель, тем большей ликвидностью обладает авалированный вексель.

Платеж по векселю. Домициляция векселей. Процедура платежа по векселю строго стандартизирована и состоит из следующих правил:

• Вексель предъявляется к оплате в месте нахождения плательщика если в векселе не указано иное место.

• Плательщик должен осуществить платеж немедленно по предъявлении векселя, если предъявление последнего своевременно. Отсрочка платежа по векселю допускается только в случае возникновения обстоятельств непреодолимой силы.

• При исчислении срока погашения векселя не следует учитывать день, в который он выписан. В случае когда день погашения приходится на нерабочий день, вексель должен быть погашен в ближайший рабочий день.

• Предъявление векселя к оплате до срока его погашения не обязывает должника платить по нему, равно как и не может быть удовлетворено требование должника к векселедержателю принять платеж до срока погашения векселя.

• Должник может оплатить в день погашения векселя только часть суммы, а векселедержатель не имеет права не принять платеж. В данном случае на лицевой стороне векселя делается отметка о погашении части вексельной суммы. Векселедержатель имеет право опротестовать неоплаченную сумму и предъявить иск к любому из всех обязанных по векселю лиц в размере неоплаченной суммы.

Как уже говорилось выше, отсрочка платежа по векселю невозможна, однако в практике возникают такие обстоятельства, когда необходимо продлить срок платежа. Это можно сделать посредством надписания на лицевой стороне векселя оговорки «срок платежа продлен до...» либо другой равнозначной по смыслу. При этом для того чтобы новая надпись имела силу, необходимы росписи всех обязанных по векселю лиц. В случае если кто-либо из этих лиц не согласен с новым сроком платежа, то данное лицо перестает нести ответственность после истечения старого срока платежа.

Существует еще один способ отсрочки платежа по векселю: путем выставления нового векселя с датой платежа, увеличенной на период отсрочки платежа. Обычно первый вексель возвращается плательщику после акцепта им нового векселя. Вексель может быть не принят к платежу или к акцепту в следующих обстоятельствах:

• если по указанному адресу невозможно отыскать плательщика;

• в случае смерти плательщика;

• при несостоятельности плательщика;

• если в векселе указано «не акцептирован» или «не принят»;

• если запись об акцепте окажется зачеркнутой.

Домициляция векселей — назначение плательщикам какого-то третьего лица. Обычно такую функцию выполняет банк. Он заключает с должником по векселю договор о домициляции векселей последнего, взимая за эту услугу комиссионный процент. В задачу банка входят оплата векселей клиента, соблюдение процедуры предъявления векселей к оплате. Банк производит платеж по векселям клиента, предъявленным к оплате, только в случае заблаговременного предоставления последним достаточной суммы денежных средств для погашения векселей. В противном случае банк отказывает предъявителям в платеже. Внешним признаком домицилированного векселя являются слова в тексте векселя: «платеж в банке ...» или другие равнозначные по смыслу.

Протест векселей, как и все действия с векселями, строго формализован. Суть данной процедуры заключается в том, что это есть официальное удостоверенное требование платежа или акцепта и его неполучение. В случае, если векселедержатель надлежащим образом не опротестует вексель в неакцепте или в неплатеже, то вексель потеряет вексельную силу.

При потере векселем такого качества право требования долга носит условный характер, т.е. вексель будет иметь статус всего лишь долговой расписки.

Пример. Предприятие не надлежащим образом опротестовало вексель в неплатеже т.е. нарушило одно или несколько условий протеста. В данном случае предприятие, безусловно, имеет право обратиться в арбитражный суд с исковым заявлением против должника, однако решение суда будет принято исходя из условий основной сделки, а отнюдь не вексельного права.

Это означает, что если векселедержатель полностью либо частично не исполнил своих обязательств по основной сделке, то не исключено, что иск не будет удовлетворен и должник не заплатит по векселю. Если же вексель опротестовывается надлежащим образом, то должник в соответствии с вексельным законодательством обязан совершить платеж независимо от наличия нарушений условий основной сделки.

Теперь мы рассмотрим саму процедуру протеста векселя. Векселедержатель или его уполномоченное лицо (домицилянт) должны предъявить неоплаченный вексель в нотариальную контору по месту нахождения плательщика или, если это домицилированные векселя — по месту нахождения домицилянта, а для совершения протеста векселей в неакцепте — по месту нахождения должника.

Вексель должен быть предъявлен в нотариальную контору для совершения протеста в неплатеже на следующий день после истечения даты платежа по векселю, но не позже 12 часов следующего после этого срока дня. Для совершения протеста в неакцепте вексель должен быть предъявлен в нотариальную контору в течение срока, установленного для предъявления векселя к акцепту, а если вексель был предъявлен к акцепту в последний день срока — не позднее 12 часов следующего после этого срока дня.

Нотариальная контора в день принятия векселя к протесту предъявляет должнику или домицилянту требование о платеже или акцепте векселя.

Если после этого последует платеж, нотариальная контора, не производя протеста, возвращает вексель должнику или домицилянту с надписью о получении платежа. Если должник сделал отметку об акцепте на переводном векселе, вексель возвращается векселедержателю без протеста.

Если на требование произвести акцепт или платеж векселя плательщик либо домицилянт отвечает отказом, нотариусом составляется акт о протесте в неакцепте или в неплатеже, одновременно он делает соответствующую запись в реестре, а также отметку в неплатеже или в неакцепте на самом векселе. При невозможности установить место нахождения должника протест векселя совершается без предъявления требования о платеже или акцепте.

При надлежащем совершении протеста наступают следующие последствия:

• Органы суда вправе выдавать судебные решения по искам, основанные на опротестованных векселях.

• Наступает ответственность по простому векселю — индоссантов, а в переводном — индоссантов и трассанта. Все эти лица являются солидарно ответственными перед векселедержателем. Последний вправе предъявить иск по всем обязанным по векселю лицам или к одному из них, не считаясь с порядком подписей этих лиц на векселях.

• Векселедержатель вправе требовать с обязанных по векселю лиц большую сумму, чем указанно в векселе, ввиду понесенных издержек вызванных совершением протеста и неполучением платежа по нему.

В случае истечения сроков, установленных для совершения протеста в неакцепте или неплатеже, векселедержатель теряет свои права против индоссантов векселедержателя и других обязанных лиц, за исключением акцептанта.

При своевременном совершении протеста векселедержатель имеет право взыскания причитающейся ему суммы в судебном порядке в течение определенного срока, называемого вексельной давностью.

Поскольку ответственность каждого из участников вексельного обращения имеет разные уровни, сроки вексельной давности для каждого из них также различны. Так, для предъявления иска векселедержателем к акцептанту переводного векселя установлен трехлетний срок, а векселедержателю простого векселя — один год со дня протеста, совершенного в установленный срок или со дня срока платежа. Последнее имеет силу и в отношении индоссантов. Для исковых требований индоссантов друг к другу и к векселедателю установлена исковая давность — 6 месяцев со дня, в который индоссант оплатил вексель, или со дня предъявления к нему иска.

Обсуждение Рынок ценных бумаг

Комментарии, рецензии и отзывы