7.3. фискальная (налогово-бюджетная) политика государства

7.3. фискальная (налогово-бюджетная) политика государства

Данный способ воздействия государства на экономику подразумевает косвенное регулирование с помощью таких инструментов, как налогообложения и правительственные расходы. Поскольку осуществление государственных расходов означает использование средств государственного бюджета, а налоги являются основным источником его пополнения, фискальная политика сводится к манипулированию государственным бюджетом. Фискальная политика формируется парламентом страны, утверждающим государственный бюджет, а реализуется правительством, в первую очередь министерством финансов.

Экономические отношения, возникающие в процессе налогообложения и осуществления государственных расходов, получили название финансовых отношений, или финансов. Эти отношения, с одной стороны, обеспечивают существование самого государства и его институтов, а с другой — используются государством для макроэкономического регулирования общественного производства в соответствии с теми или иными национальными потребностями.

Совокупность всех финансовых отношений в обществе получила название финансовой системы. Ведущим звеном финансовой системы является государственный бюджет.

Государственный бюджет — это централизованный фонд денежных находящихся в распоряжении правительства и использующихся для содержания государственного аппарата, вооруженных сил и сил правопорядка, а также для осуществления социально-экономических функций.

К фискальной (налогово-бюджетной) политике относятся только такие манипуляции с государственным бюджетом, которые не сопровождаются изменением количества находящихся в обращении денег.

Бюджет включает доходы и расходы государства. Расходы государственного бюджета показывают направления и цели государственных ассигнований. В современных условиях, в связи с проведением активной государственной политики, расходы государства приобрели огромные, беспрецедентные масштабы. Так, в США государственные расходы в XX в. выросли более чем в 350 раз. Они идут на содержание государственного аппарата, на военные нужды, на создание объектов социальной инфраструктуры (образование, здравоохранение), на поддержание и развитие государственного сектора экономики и другие многочисленные программы и объекты.

Рост государственных расходов был предсказан немецким экономистом А. Вагнером, бывшим советником канцлера Германии Отто фон Бисмарка еще в XIX в. А. Вагнер предпринял одну из самых ранних попыток объяснить этот феномен. Он сформулировал закон возрастающей государственной активности, в соответствии с которым государственные расходы в странах, где развивается промышленность, должны расти быстрее, чем объемы национального дохода.

Наиболее общим объяснением этого закона является то, что государственные услуги стали высококачественным благом, т. е. эластичность спроса на государственные расходы со стороны домашних хозяйств стала больше единицы. Иначе говоря, каждый процент увеличения в доходах домашних хозяйств ведет к большему, чем 1\%, увеличению спроса домашних хозяйств на государственные расходы G. Поэтому при увеличении дохода на душу населения доля G в ВВП также имеет тенденцию к росту.

Для доказательства своего закона А. Вагнер приводил три основных довода. Во-первых, усложнение всей системы общественно-экономических отношений, что увеличивает число причин всевозможных трений в обществе. В этой связи государству для поддержания надежности и эффективности экономики, а также сохранения правопорядка потребуется больше средств на содержание правоохранительных органов, полиции, предоставления всевозможных юридических услуг и т. д. Во-вторых, новые технологии создают потребность в больших количествах капитала, необходимого для производства, который может быть обеспечен только акционерными компаниями либо государственными корпорациями. Последние, по мнению А. Вагнера, обладают рядом преимуществ по сравнению с акционерными компаниями в связи с тем, что роль государства возрастает в производстве, где технические условия способствуют образованию монополий. В-третьих, А. Вагнер увидел растущую государственную активность в таких сферах, как здравоохранение и образование, где выгоды от предоставляемых услуг не поддаются экономической оценке.

Согласно прогнозам А. Вагнера, тенденция роста государственных расходов, которую он наблюдал в прошлом веке, сохранится в промышленных странах до тех пор, пока их развитие будет идти по восходящей. Эти предсказания подвергались проверке неоднократно во многих странах, и они всегда оказывались верными. Именно поэтому экономисты называют закон возрастающей государственной активности законом Вагнера, который обычно проверяется расчетом доли государственных расходов в ВВП. Этот показатель возрастает с 1830-х гг., что дает основания ученым считать пророчества А. Вагнера в области экономики наиболее точными из числа когда-либо сделанных экономистами. В Нидерландах, например, доля государственных расходов по отношению к объему ВВП в течение 50 лет почти утроилась. Во Франции она более чем удвоилась, в США — удвоилась. Единственными странами, которые избежали этой тенденции, были Германия и Япония, где размер государственных расходов остался примерно таким же, как в конце 30-х гг. При этом, однако, надо иметь в виду, что в этих двух странах государственные расходы в те годы были чрезмерно

Доходы государственного бюджета формируются прежде всего за счет налогов, взимаемых как центральными, так и местными органами власти; за счет поступлении по социальному страхованию (эта статья доходов по природе близка к налогу и выплачивается физическими лицами, нанятыми на работу, в процентном отношении к валовому заработку и предприятиями с общего фонда заработной платы); за счет доходов государственных предприятий и других объектов государственной собственности и т. д.

Основным источником доходов государственного бюджета служат налоги. Без них невозможно существование государства и всего того, что с ним связано. Более 100 лет назад К. Маркс в статье "Морализирующая критика и критизирующая мораль" писал: "В налогах воплощено экономически выраженное существование государства. Чиновники и попы, солдаты и балетные танцовщицы, школьные учителя и полицейские, греческие музеи и готические башни, цивильный лист и табель о рангах — все эти сказочные создания в зародыше покоятся в одном семени — в налогах" . Одним словом, налоги по сути неотделимы от государства.

В немецком городе расположенном в земле Северный Рейн —

Вестфалия, находится единственный в мире Музей налогообложения, рассказывающий о том, как люди поднимались к вершинам современной цивилизации с налоговым бременем на плечах. На этом пути встречалось немало забавных налоговых курьезов и нелепостей. Что только не служило объектом налогообложения? Налоги на общественные туалеты и бороды, на фортепьяно и скаковых лошадей, на певчих птиц и холостяков, на кружева и балконы, на двери и окна, выходившие на проезжую улицу (сохранялись во Франции вплоть до XIX в.; поэтому там многие старые дома не имеют окон и дверей со стороны улицы). Были налоги на женскую косметику и на бракосочетание (последние получили у нас совершенно неверное объяснение как "право первой брачной ночи"), налоги за бездетность и т. д.

Этот перечень причудливых форм налогообложения можно продолжать

долго, но он не раскроет нам суть и цель налогообложения. Средневековый

философ Ф. Аквинский, причисленный к лику святых римско-католической церкви, определял налог как форму грабежа". Разумеется, это не совсем так. Грабительский характер налогообложения имел и

См.: Сакс Дж.,Ларрен Ф. Указ. соч. С. 225. 2 МарксК., Энгельс Ф. Соч. Т. 4. С. 308-309.

имеет место, но нельзя сказать, что налоги вообще не возвращаются населению: ведь государство удовлетворяет многочисленные общественные потребности.

Самое главное в системе налогообложения — этом кроется внутренняя сущность налогов — в том, что она должна опираться на принцип полной и эффективной возвратности налогов. Только полная, адресная и эффективная возвратность налогов делает налоговый механизм одним из важнейших звеньев общественного воспроизводства.

Но налоги необходимо рассматривать не только с позиций общественных и государственных (фискальных) интересов. У них есть еще одна важная функция — функция воздействия на рынок. Рынок и налоги — это чрезвычайно важная проблема для всех стран с рыночной экономикой, поскольку налоги — мощный инструмент регулирования рыночных отношений. Налогообложение используется государствами развитых стран для воздействия на циклическое развитие экономики; борьбы с инфляцией; создания производственной и социальной инфраструктуры; реализации военных программ; смягчения социальных конфликтов и т. п. Но основной задачей и целью налоговой политики государства является обеспечение доходов бюджета, стимулирование (или ограничение) предпринимательской деятельности, общее регулирование доходов в стране.

Как выглядит структура налогообложения в рыночной экономике? Она состоит главным образом из следующих платежей:

подоходного налога с населения (впервые введен в США в 1913 г.);

налога с прибыли корпораций (взимается с первой мировой войны);

имущественного налога (налог на постройки и т. п., уплачиваемый как физическими, так и юридическими лицами);

налога на сделки с капиталом (взимается с доходов от фондовых операций);

налога с наследства.

Все эти виды платежей получили название прямых налогов. Их специфическая черта — обложение налоговыми сборами напрямую физических и юридических лиц (граждан, предприятий, организаций).

Другую группу налоговых поступлений образуют так называемые косвенные налоги. Это налоги, взимаемые с товаров и услуг. Их косвенный характер проявляется в том, что они уплачиваются не всеми гражданами и организациями, а лишь теми, кто покупает облагаемые налогом товары и услуги (налог на пиво касается только любителей пива, налог на табак — курильщиков и т. д.). Подобного рода косвенные налоги получили название акцизов. Разновидностью акциза является налог на добавленную стоимость (НДС). К косвенным налогам относятся также таможенные пошлины (экспортные и импортные).

Все косвенные налоги увеличивают цену продаваемых товаров и услуг, а значит, понижают благосостояние потребителей. Однако в силу своей скрытости косвенные налоги вызывают у общества меньшее недовольство, чем прямые. Недовольство может быть достаточно глубоким: в 1986 г. США провели грандиозную налоговую реформу, так как американцы считали, что существовавшая налоговая система несправедлива, что налоги непомерно велики (в г. 3 часа рабочего дня уходило на выплаты государству, тогда как в г. менее 1 часа).

Различия между прямыми и косвенными налогами — не выдумка университетских профессоров с целью мучить студентов на экзаменах, как однажды кто-то саркастически заметил. Они имеют под собой серьезные основания, проходя красной нитью сквозь финансовую науку и учение о налогах. Дело в том, что вид и природа происхождения прямых и косвенных налогов совершенно отличны друг от друга. Если прямые налоги всегда ориентированы на личную (коллективную) работоспособность, которая и является источником жертвоприношения, то косвенные налоги почти индифферентны — они ориентируются на вещи, а не на лица. Поэтому косвенные налоги всегда взимаются с производителей вещей, торговцев, купцов, содержателей товарных складов и тех, кто занимается перевозкой грузов. Но в итоге, как уже говорилось, они оплачиваются покупателями и потребителями. Поэтому истоки возникновения косвенных налогов следует искать на античных базарах, в портах, у городских ворот, на дорогах и горных перевалах, во всех других узких местах торговых отношений.

В противоположность прямым налогам, ориентирующимся на способность физических лиц осуществлять платежи (подоходный налог, налог на имущество, налог на наследство), косвенные налоги более примитивны и грубы, но именно поэтому ими легче манипулировать и их проще взимать. Достаточно знать налоговую структуру страны, чтобы догадаться, на какой ступени развития она находится. Страны со слаборазвитой экономикой взимают в основном косвенные налоги, в то время как прямые налоги в большинстве своем взимаются в странах с развитой экономикой и с населением, обладающим достаточно высоким уровнем образования.

Таково правило. Из этого правила выводится еще одно: чем богаче общество, тем большая часть созданного ВВП огосударствляется через налоговую систему. Так, если в ряде европейских стран в начале XX в. налоги составляли примерно 8\% общественного продукта, то к его концу превысили 40\%, т. е. выросли более чем в 5 раз. Такой рост невозможен без повышения экономического благосостояния. Не случайно сегодня развитые страны называют еще налоговыми государствами, т. е. государствами, деятельность которых финансируется за счет налоговых поступлений (табл. 7-1).

Важным звеном налоговой политики государства являются критерии налогообложения. В качестве первого критерия экономисты называют справедливость (равенство), в качестве второго — эффективность. Первый критерий строится на том, что государственные налоги и их расходование влияют на распределение доходов в обществе, возлагая тяготы на одних и предоставляя блага другим. Общество в конечном счете стремится к справедливому распределению этих тягот и благ. При этом оно ориентируется на два основных этических принципа:

Важным звеном налоговой политики государства являются критерии налогообложения. В качестве первого критерия экономисты называют справедливость (равенство), в качестве второго — эффективность. Первый критерий строится на том, что государственные налоги и их расходование влияют на распределение доходов в обществе, возлагая тяготы на одних и предоставляя блага другим. Общество в конечном счете стремится к справедливому распределению этих тягот и благ. При этом оно ориентируется на два основных этических принципа:

а) принцип горизонтальной справедливости, предполагающий, что лица,

находящиеся в равном материальном положении, должны трактоваться

налоговыми законами одинаково. Это значит, что, например, два индивида, работающие по 40 ч в неделю и получающие одинаковый доход

(но у одного доход существует в виде заработной платы, а у другого —

в виде предпринимательской прибыли от собственного бизнеса), должны выплачивать налог одинаковой величины.

б) принцип вертикальной справедливости предполагает, что находящиеся

в неравном положении должны трактоваться неодинаково: тот, кто получает больше, должен и больше платить в виде налогов.

Противники этих двух принципов, основывающихся на идее платежеспособности, выдвигают альтернативный принцип выгод: платить больше должен тот, кому от налогов достается больше выгод. Однако анализ показывает, что этот принцип не всегда согласуется с социальной справедливостью, так как в ряде случаев бедные люди должны были бы платить более

|

высокие налоги, чем богатые, поскольку они получают больше выгод (от поддержания правопорядка, пособий по безработице, стипендий и т. п.). Однако иногда принцип выгод позволяет поддержать справедливость: за содержание дорог должны платить прежде всего владельцы автомобилей (налог на автомобиль, налог на бензин и т. д.); любители сигарет, пива, алкогольных напитков уплачивают акцизы, включенные в цену этих товаров.

Но основным в системе налогообложения является все же критерий платежеспособности. В соответствии с ним налоги должны расти по мере роста доходов, так как в результате этого неравенство в материальном положении сокращается. Такая налоговая система называется прогрессивной. Напротив, если после выплаты налогов неравенство в обществе возрастает, налицо регрессивная система налогообложения.

Для определения меры неравенства в обществе используется кривая Лоренца (рис. 7-1).

Кривую Лоренца можно построить, откладывая по одной оси кумулятивную долю получаемого дохода, а по другой — кумулятивную долю его получателей во всем населении, начиная с получателя наименьшего дохода, как видно из приведенного графика. Кривая Лоренца превращается в показанную на графике прямую, проходящую под углом 45°, когда на всех получателей дохода приходятся равные его доли, т. е. 10\% населения получают дохода, 20\% населения — 20\% дохода и т. д. Степень отклонения кривой Лоренца от прямой линии, отражающей абсолютное равенство, указывает на степень неравномерности распределения дохода в обществе. Прогрессивные налоги делают распределение посленалого-вых доходов более равным, чем распределение предналоговых доходов, поэтому кривая Лоренца после уплаты налогов смещается в сторону линии полного равенства.

|

которой соответствуют рыночная цена одной пачки сигарет и равновесный объем

Предположим, государство вводит трехрублевый налог на одну пачку сигарет. Покупатели в этом случае будут платить за пачку на 3 руб. боль-чем получают продавцы: допустим, покупатели платят 13 руб., продавцы получают 10 руб., 3 руб. получает государство. Налог не изменяет количество, которое покупатели желают приобрести при разном уровне цен, поэтому кривая спроса D остается в прежнем положении. Кривая же предложения сдвинется вверх, в положение так как продавцы желают продавать прежнее количество при каждом уровне цены, которую они получают. Однако теперь они получают меньше, чем им платят, и разница представляет собой налог. Именно на величину налога сдвигается вверх кривая предложения (АЕ' — налог). Рыночное равновесие при этом изменится — переместится в точку Е'. В этой точке покупатели платят цену (больше, чем раньше — продавцы получают (меньше, чем раньше), разницу забирает государство. Объем реализации уменьшается до

Таким образом, создавая разницу между ценой, уплаченной покупателем, и ценой, полученной продавцом, налог сокращает и производство, и потребление. Поэтому налог на товары ухудшает экономическое положение и покупателей, которые платят больше, и продавцов, получающих меньше.

|

Данная кривая строится в координатах, где по оси абсцисс откладываются налоговые поступления", а по оси ординат — налоговые ставки t На графике показано, что, начиная с нулевой ставки налога, увеличение t ведет к росту налоговых поступлений. Но после некоторой точки А последующее увеличение налоговой ставки сокращает объем налоговых поступлений из-за негативного стимулирующего воздействия. Это означает, что кривая Лаффера после точки А начинает отклоняться влево. Таким образом, для ставок налога ниже их увеличение обеспечивает рост налоговых

поступлений, а для ставок, превышающих , более высокие ставки приносят меньший доход государству; при 100\%-й ставке налоговые поступления упадут до нуля.

На практике трудно дать точную оценку оптимальной ставки налога , после которой налоговые поступления начинают падать. Так, было установлено, что в Швеции ^ соответствует налоговой ставке, равной приблизительно 70\%. В середине 80-х гг. предельная налоговая ставка здесь была близка к 80\%, и при этих условиях ее уменьшение могло бы привести к росту налоговых сборов . В России снижение налога на прибыль с 35 до 24\% и введение единой ставки подоходного налога в 13\% также способствовало росту налоговых поступлений в бюджет.

См.: Сакс Дж.. Ларрен Ф. Указ. соч. С. 248.

|

Если из налогов (доходов) вычтем социальные выплаты, то получим величину чистых налогов.

Чистые налоги = Налоговые поступления Социальные выплаты

В этом случае бюджетный дефицит можно представить следующим образом:

Бюджетный дефицит = Закупки товаров и услуг — Чистые налоги

На размер бюджетного дефицита оказывают влияние колебания объема национального выпуска. В периоды депрессии, когда ВВП снижается, бюджет, как правило, сводится с дефицитом, в то время как в периоды подъема наблюдается положительное сальдо бюджета.

Причины этих изменений сальдо бюджета кроются в том, что во время спадов налоговые поступления от подоходного налога и других прямых налогов снижаются, так как снижается налогооблагаемая база. В то же время в периоды спадов некоторые виды государственных расходов увеличиваются (пособия по безработице и другие социальные выплаты).

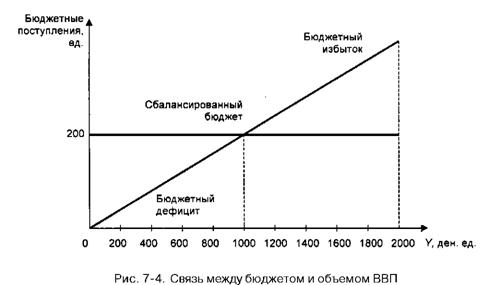

Связь между бюджетом и объемом ВВП можно проиллюстрировать с помощью рис. 7-4.

Предположим, что государственные расходы составляют 200 денежных

единиц, а налоговая ставка t= 0,2. Следовательно, при Y= 0 налоговые поступления Т= 0. Когда доходы возрастают до 1000 единиц, то налоговые

поступления становятся равными государствен расходам (200 единиц).

При доходах 1500 единиц государственные составят 300 единиц и

т. д. Таким образом, при низком уровне дс ІОДОВ возникает дефицит государственного бюджета, при высоком — избыток бюджета.

Возникает вопрос: может ли рост государственных расходов, вместо того чтобы приводить к бюджетному дефициту, обусловливать его

щение? Иначе говоря, может ли прирост государственных расходов вызвать такое экономическое оживление, при котором сумма взимаемых налогов превысит прирост государственных расходов?

Исследования экономистов показывают, что рост государственных расходов, приводя к увеличению доходов, не обеспечивает такого прироста налогов, который "окупал бы" возросшие расходы. Это значит, что сумма налоговых поступлений будет всегда меньше, чем прирост государственных расходов.

Какое влияние на экономику оказывает бюджетный дефицит? Свидетельствует ли он о плохом состоянии экономики и не лучше ли всегда поддерживать избыток бюджетных средств?

Правильный ответ состоит в том, что если в государственном бюджете

имеется избыток, т. е. если государство изымает с помощью налогов больше, чем то это означает, что изъятий из макроэкономического оборота становится больше, чем инъекций. В результате происходит сокращение

если государственный бюджет испытывает дефицит, т. е. его расходы превышают доходы, инъекции становятся больше, чем изъятия. Это означает, что покупательная способность возрастает и ВВП увеличивается.

Таким образом, бюджетный дефицит — это не показатель плохого хозяйствования. Еще в 30-е гг. Дж. Кейнс и шведские экономисты Г. Мюр-даль и Б. Улин предложили отступить от традиционного представления о том, что государственный бюджет должен быть сбалансированным, и пойти на некоторое превышение расходов над доходами для стимулирования экономического роста, особенно в периоды кризисов.

Действительно, если государство выплачивает денег больше, чем получает, то это повышает покупательную способность в обществе — люди больше покупают, предприятия больше продают, увеличивая занятость ресурсов.

Поэтому дефицит полезен в период безработицы, но в фазе подъема он опасен, так как приводит к инфляции, поскольку рост покупательной способности не сопровождается адекватным увеличением производства из-за исчерпания ресурсов.

Откуда государство может взять средства для финансирования бюджетного дефицита!

Существует три способа:

а) путем дополнительной эмиссии денег;

б) за счет кредитов ЦБ;

в) посредством заимствований у населения и фирм.

Каждый из этих способов имеет свои плюсы и минусы. Преимущества первых двух заключаются в том, что их использование дает возможность избежать вытеснения частных инвестиций государственными, поэтому расходы бизнеса и личное потребление не будут уменьшаться. Однако их применение чревато увеличением инфляции.

В результате государственных займов формируется государственный

долг 7-5). Он может принимать форму внутреннего и внешнего долга.

Обычно займы размещаются в первую очередь внутри страны, но часть из них может быть размещена и за границей.

Та часть, которую государство занимает за рубежом для покрытия дефицита государственного бюджета, будет, таким образом, входить как в государственный, так и в иностранный долг.

Внешний долг ложится тяжелым грузом на страну (хотя многие должны друг другу) — надо отдавать ценные товары, оказывать услуги, чтобы оплатить процент и погасить долг. Кроме того, иногда кредитор ставит определенные условия.

Внутренний государственный долг приводит к перераспределению доходов среди населения страны. Выплаты государственного долга приводят к тому, что, как правило, деньги из карманов менее обеспеченных слоев переходят к более обеспеченным, так как именно они покупают государственные облигации.

Бюджетный дефицит и государственный долг тесно связаны: нарастание бюджетного дефицита приводит к росту государственного долга. Но абсолютная величина бюджетного дефицита, а следовательно, государственного долга, малопоказательна для экономического анализа. Надо знать, какие процессы обслуживает бюджетный дефицит, какие изменения в воспроизводственном цикле он отражает. Кроме того, очень важно измерять изменения государственного долга по отношению к изменениям ВВП.

Как государственный долг и его рост влияют на функционирование экономики?

Как государственный долг и его рост влияют на функционирование экономики?

Обычно в государственном долге видят две опасности:

а) возможность банкротства нации;

б) переложение долгового бремени на другие поколения.

Первая опасность нереальна, поскольку никто не может запретить правительству выполнять свои должностные обязательства по обслуживанию государственного долга. Эти обязательства складываются из:

а) рефинансирования (при наступлении срока погашения ГО правительство продает новые ГО и использует выручку для выплаты стоимости

погашаемых облигаций);

б) взимания начогов (для выплаты процента по долгу и его суммы)

в) выпуска новых денег в обращение.

По поводу второй опасности нужно сказать следующее. Специфика государственного долга такова, что люди как бы должны сами себе. Внутренний долг — это только отношение между гражданами страны. Граждане, уплачивая налоги, возвращают долги себе по ценным государственным бумагам. В этом случае долг сводится в конечном счете на нет (он и есть и его нет). Тем не менее рост государственного долга имеет негативные экономические последствия для страны и общества в целом. Они состоят в следующем.

рост государственного долга сокращает запас капитала в экономике: деньги можно было бы вложить не в государственные облигации, а в акции корпораций, т. е. в реальные инвестиции.

Во-вторых, выплаты процентов по государственному долгу увеличивают неравенство в доходах: те, кто владеет облигациями, станут еще богаче.

В-третьих, повышение налогов для выплаты процента по государственному долгу подрывает действие экономических стимулов и отрицательно влияет на эффективность распределения ресурсов в экономике: желание работать уменьшается, выпуск продукции падает.

В-четвертых, когда правительство берет заем для рефинансирования долга или уплаты процента по нему, это приводит к увеличению процентной ставки, что снижает склонность к инвестированию. В перспективе страна может оказаться с уменьшенным производственным потенциалом.

Основные выводы

Банковская система большинства стран состоит из двух уровней: ЦБ и КБ. ЦБ занимает особое место в финансовой и экономической системе страны: является эмиссионным центром государства, хранит золотовалютные резервы страны и обязательные резервы КБ, является кредитором последней инстанции для КБ, а также финансовым агентом правительства. Основными функциями КБ являются привлечение вкладов населения и фирм и предоставление кредита домашним хозяйствам, коммерческим структурам и местным органам управления.

Денежно-кредитную политику государство проводит через ЦБ и систему КБ. Основными инструментами такой политики являются:

а) норма резервирования;

б) официальная учетная ставка;

в) операции на открытом рынке.

Эти инструменты воздействуют либо на количество денег в обращении, либо на уровень процентных ставок. В зависимости от конкретных целей ЦБ может использовать имеющиеся в его распоряжении инструменты по объектам воздействия (предложение денег и спрос на деньги), по форме (прямые и косвенные), по характеру параметров (количественные и качественные), по срокам воздействия (краткои долгосрочные).

Изменение нормы резервирования — один из старейших инструментов денежно-кредитной политики. Он выполняет две основные функции: создает условия для текущего регулирования банковской ликвидности и одновременно является ограничителем кредитной эмиссии. Как правило, нормы резервирования дифференцируются по степени "денежное™" различных компонентов денежной массы: на вклады до востребования устанавливается более высокая норма резервирования по сравнению с нормами по срочным и сберегательным депозитам.

Учетная ставка — это процент, под который ЦБ предоставляет ссуды КБ. Официальная учетная ставка — ориентир для банковских ставок по кредитам. Посредством манипулирования учетной ставкой ЦБ воздействует на состояние не только денежного, но и финансового рынка.

Операции на открытом рынке — это купля-продажа ЦБ государственных ценных бумаг или первоклассных коммерческих векселей. Посредством таких операций ЦБ воздействует на ликвидность банковской системы и процентные ставки. Продажа векселей и облигаций уменьшает денежную массу и снижает процентные ставки, покупка дает противоположный эффект. Операции на открытом рынке — наиболее действенный инструмент денежно-кредитной политики, обеспечивающий эффективное воздействие на денежный рынок и банковский кредит, а следовательно, на экономику.

Перечисленными инструментами не исчерпывается арсенал денежно-кредитного регулирования экономики. Иногда ЦБ прибегает к таким методам, как установление кредитных ограничений, лимитирование уровня процентных ставок по депозитам и кредитам КБ, портфельные ограничения и др.

Фискальная политика государства осуществляется с помощью налогообложения и правительственных расходов. Экономические отношения, возникающие в процессе налогообложения и государственных расходов, называются финансовыми отношениями или финансами. Совокупность всех финансовых отношений в обществе получила название финансовой системы, ведущим звеном которой выступает государственный бюджет.

Государственный бюджет — это смета планируемых государственных доходов и расходов на финансовый год. Бюджет включает доходы и расходы государства. Расходы показывают направления и цели государственных ассигнований. Они идут на содержание государственного аппарата, на военные нужды, на финансирование социальных программ, на поддержание и развитие государственного сектора экономики, на многие другие цели. Рост государственных расходов был предсказан немецким экономистом А. Вагнером, который считал, что они становятся все более высококачественным благом (эластичность спроса на них со стороны домашних хозяйств больше единицы). Эти предсказания полностью подтвердились и вошли в мировую экономическую науку под названием закона Вагнера. Доходы государственного бюджета формируются главным образом за счет налогов, взимаемых как центральными, так и местными органами власти. Кроме того, они поступают по линии социального страхования и доходов государственных предприятий.

Структура налогообложения в рыночной экономике состоит главным образом из следующих показателей: подоходного налога с населения; налога с прибыли акционерных предприятий; имущественного налога; налога на сделки с капиталом; налога с наследства. Все эти виды платежей получили название прямых налогов. Другую группу налоговых поступлений образуют косвенные налоги, взимаемые с товаров и услуг. Их уплачивают не все граждане, а лишь те, кто покупает облагаемую налогом продукцию. К косвенным налогам относятся акцизы, налог на добавленную стоимость, таможенные пошлины. Косвенные налоги увеличивают цену продаваемых товаров и услуг и понижают благосостояние потребителей.

Налоговая политика государства способствует пополнению государственного бюджета необходимыми средствами и выполняет стимулирующую роль для развития бизнеса. Вместе с тем налоги могут действовать как отрицательный стимул и уменьшать желание трудиться, в результате чего при высоких ставках налогов государство собирает меньше налоговых платежей. Иллюстрацией этого явления служит кривая Лаффера.

Важным звеном налоговой политики являются критерии налогообложения: справедливость, эффективность, платежеспособность. Последний критерий является основным и означает, что налоги должны расти по мере роста доходов, так как в результате этого неравенство в материальном положении граждан сокращается.

13. Для определения меры неравенства используется кривая Лоренца, которая отражает доли дохода, приходящиеся на различные группы населения, сформированные на основании размера дохода, который они получают. Если каждая группа будет получать равную долю дохода, то на графике это отразится в виде прямой линии — кривой абсолютного равенства. Область, находящаяся между кривой реального распределения и кривой абсолютного равенства, будет показывать отклонение от абсолютного равенства.

Дефицит государственного бюджета возникает в том случае, если правительственные расходы превышают доходы. Обратная картина обеспечивает избыток (положительное сальдо) государственного бюджета. Для финансирования бюджетного дефицита государство может использовать:

а) дополнительную эмиссию;

б) кредиты ЦБ;

в) внутренние и внешние займы.

В результате займов формируется государственный долг, который подразделяется на внутренний и внешний (иностранный). Большой внешний долг ложится тяжелым экономическим бременем на страну и может приводить к политической зависимости от стран-кредиторов. Внутренний государственный долг приводит к перераспределению доходов среди граждан страны.

Вопросы и задания для повторения

Почему возникли КБ и какие функции они выполняют?

Зачем экономике нужен ЦБ?

Что произошло бы, если бы ЦБ получил от правительства инструкцию о прекращении контроля за денежной массой страны?

Укажите причины, по которым ЦБ контролирует банковскую ликвидность. Пострадали бы, с вашей точки зрения, интересы вкладчиков, если бы ЦБ перестал осуществлять подобный контроль?

Дайте определение денежно-кредитной политике. Перечислите ее основные инструменты.

Объясните, почему денежно-кредитная политика имеет тенденцию приобретать форму "стой — иди".

Дайте определение понятию "операции на открытом рынке" и объясните, как они влияют на денежную массу в обращении.

Как государство может использовать фискальную политику для увеличения занятости и стимулирования экономического роста?

Предположим, что правительство хочет сократить налоги, чтобы стимулировать экономику в период спада. Имеет ли значение то, какие налоги сократить: с населения или корпораций?

Тесты и задачи

Термин "учетная ставка" означает:

а) курс государственных облигаций, по которому ЦБ покупает их на открытом рынке;

б) процентную по которой ЦБ предоставляет ссуды КБ;

в) увеличение общего объема резервов КБ;

г) степень воздействия ЦБ на рост денежной массы и объема ВНП;

д) другое понятие, не указанное выше.

Снижение уровня безработицы и снижение темпа инфляции в качестве целей стабилизационной политики:

а) всегда находятся в отношении субституции;

б) всегда находятся в отношении взаимодополняемости;

в) могут находиться в отношениях как взаимозаменяемости, так и взаимодополняемости;

г) не могут находиться в отношении взаимодополняемости.

Воздействие бюджетного излишка на равновесный уровень дохода оказывается таким же, как:

а) сокращение сбережений;

б) увеличение инвестиций;

в) увеличение потребления;

г) увеличение сбережений.

Дефицит государственного бюджета образуется в тех случаях, когда:

а) сумма активов государства превышает размеры его обязательств;

б) сумма расходов государства превышает сумму налоговых поступлений;

в) расходы государства уменьшаются;

г) сумма налоговых поступлений сокращается;

д) обязательства государства превышают его активы.

Экономика страны характеризуется следующими данными: фактический уровень дохода Y = 4000 долл., предельная склонность к потреблению MP С = 0,8, доход при полной занятости Y* = 4200 долл.

Рассчитайте, на какую величину правительство должно изменить налоговые поступления, чтобы экономика достигла дохода при полной занятости.

Имеются следующие данные:

доход Y = 5000, потребление С = 3200, инвестиции / = 900, государственные расходы 6г= 1000, налоги Т= 900.

Определите, каков будет размер дефицита государственного бюджета В.

В начале года ЦБ поддерживал норму резервирования, равную 10\%, и купил на открытом рынке государственные облигации на сумму 000 долл. В конце года банк продал облигации на 4000 долл. и изменил норму резервирования до 8\%.

Как изменится величина денежной массы на конец года в результате предпринятых ЦБ шагов?

Имеются следующие данные:

С = 1000 40,9У, ; G = 600; /= 390; Г= 400; Yf=Y-T; В = Y G; Nx=0.

Покажите, как должны измениться государственные расходы, если государство стремится достичь полной занятости.

Ответы:

1. б); 2. в); 3. г); 4. б); 5. 5; 6. 100; 7. Увеличится на 95 000 долл.; 8. Государственные расходы должны увеличиться на 470.

Рекомендуемаялитература

Агапова Т. Л., Серегина С. Ф. Макроэкономика. Гл. 6, 8. М., 1997. Дорнбущ Р., Фишер С. Макроэкономика. Гл. 11, 16, 17. М., 1997. Макроэкономика. Гл. СПб.,

Матлин А. М. Деньги и экономические решения. М., 2001.

Сакс Док., Ларрен Ф. Макроэкономика: Глобальный подход. Гл. 7, 10, 12. М., 1996.

Самуэлъсон П., Нордхаус В. Экономика. 15-е изд. Гл, 25, 27. М., 1997.

Чепурим М. И. и др. Сборник задач по экономической теории. 3-е изд. Киров, 2000.

Обсуждение Макроэкономика

Комментарии, рецензии и отзывы