7.3 международное движение капитала

7.3 международное движение капитала

7.3.1. Причины и формы международного движения

капитала

Капитал, являясь одним из основных факторов производства, представляет собой весь накопленный запас средств в производительной, денежной и товарной формах, необходимых для создания материальных благ.

Основной причиной и предпосылкой вывоза капитала из страны является относительный избыток его в данной стране, т. е. перенакопление капитала. В этом случае в целях получения предпринимательской прибыли или процента он вывозится (переводится) за границу. Кроме вышеназванной причинами вывоза капитала могут также быть:

1) несовпадение объема спроса на капитал и объема его предложения в

различных звеньях мирового хозяйства;

наличие возможности монополизации местного рынка принимающей страны;

наличие в странах, куда экспортируется капитал, более дешевого сырья и рабочей силы. Так, к примеру, немецкий рабочий в обрабатывающей промышленности "стоит" в 4 раза дороже тайваньского, в 9 раз дороже бразильского и в 54 раза дороже россиянина;

стабильная, по сравнению со страной-донором, политическая обстановка и благоприятный "инвестиционный климат" в принимающей стране.

Понятие инвестиционного климата в теории международного движения факторов производства отличается определенной сложностью и комплексностью. Оно включает такие параметры, как:

а) государственная политика в отношении иностранных инвестиций: соблюдение

международных соглашений, прочность государственных институтов,

преемственность власти и т. д.;

б) экономические условия: общее состояние экономики (подъем, спад,

стагнация), положение в валютной, финансовой и кредитной системах страны,

таможенный режим и условия использования рабочей силы, уровень налогов в

стране и т. п.;

в) действующее законодательство о компаниях: порядок их создания,

деятельности, отчетности, перевода в другую страну, ликвидации; меры,

регулирующие или ограничивающие их деятельность1.

На практике необходимость зарубежного инвестирования обусловливается, очевидно, всем комплексом рассмотренных выше причин с обязательным учетом всех составных элементов инвестиционного климата, а также принципа сравнительных преимуществ отдельных рынков.

Основными формами международного перемещения капитала в настоящее время являются:

В то же время страны экспортеры рабочей силы сталкиваются и с некоторыми негативными последствиями ее экспорта. Главное из них это "утечка умов", отток, как правило, самых квалифицированных, инициативных кадров, столь необходимых национальной экономике.

1) прямые инвестиции в промышленные, торговые и другие зарубежные

предприятия;

2) портфельные (спекулятивные) инвестиции в иностранные облигации, акции,

другие ценные бумаги;

3) международные кредиты (займы) ссудного капитала промышленным и

торговым предприятиям, банкам, другим финансовым учреждениям;

1 В развитых странах с рыночной экономикой по отношению к иностранным инвесторам применяется так называемый национальный режим, в соответствии с положениями которого деятельность иностранных инвесторов регулируется в основном национальными законами, постановлениями и административными процедурами, предназначенными для всех местных предпринимателей как национальных, так и иностранных.

7.3.2. Прямые зарубежные инвестиции

В последние десятилетия в системе мировых хозяйственных связей все большее значение приобретает движение прямых инвестиций вложений капитала с целью приобретения долгосрочного экономического интереса в стране приложения капитала. Инвестор в этом случае обеспечивает себе полный контроль над объектом размещения своего капитала. Прямые инвестиции практически целиком связаны с вывозом частного предпринимательского капитала, не считая относительно небольших по объему зарубежных инвестиций фирм, принадлежащих государству.

Начиная с середины 80-х годов темп прироста прямых инвестиций в мировой экономике в 4 раза превышал темп прироста мирового BBn И этому есть свои объяснения.

В частности, при использовании прямых зарубежных инвестиций: активизируется деятельность частного сектора; расширяется выход на внешний рынок;

облегчается доступ к новым технологиям и методам управления;

возрастает вероятность реинвестирования прибыли внутри страны, а не вывоз ее

в страну базирования капитала;

не увеличивается размер внешней задолженности принимающей страны.

Ведущие позиции как в экспорте, так и в импорте предпринимательского капитала занимают индустриально развитые страны, на долю которых приходится 97-98\% общемирового объема прямых зарубежных инвестиций. Среди них особо выделяются 3 центра мирового хозяйствования: США, Западная Европа и Япония.

Проанализируем экономические последствия миграции капитала как для стран-экспортеров, так и для принимающих стран. Пусть, как и ранее, в мире существует две страны А и В.

4) экономическая помощь: бесплатная или в виде льготных кредитов.

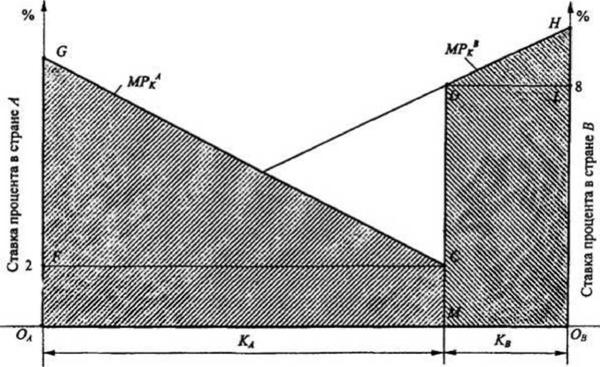

Рис. 7.3. Совокупный объем производства

при отсутствии возможности для зарубежного инвестирования

Считая главной и единственной причиной международного движения капитала различную прибыльность его вложения в разных странах, предположим, что в стране А наблюдается относительный избыток капитала при ограниченных возможностях инвестирования вследствие отсутствия, например, природных ресурсов, научно-технического потенциала и т. п. В стране В, наоборот, капиталов мало, но она располагает значительными природными ресурсами.

Допустим, что по каким-то причинам движение капиталов между странами отсутствует. Данная ситуация может быть наглядно проиллюстрирована с помощью графической модели (рис. 7.3).

В рассматриваемой модели страна А располагает капиталом в объеме КА, страна В Кв; общий объем капитала в мировой экономической

системе составляет величину: (КА + Кв). В случае отсутствия международного движения капитала относительно избыточный объем в стране А будет полностью инвестироваться в национальное производство.

В соответствии с функцией предельного продукта (предельной производительности) капитала МРА ставка процента на капитал в стране А установится на уровне, соответствующем точке С, и составит для рассматриваемого примера 2\%. Что касается страны В, то относительный дефицит капитала в условиях его ограниченного предложения повлечет за собой формирование более высокой ставки процента, соответствующей точке D (8\%).

Заштрихованная фигура, находящаяся ниже линии МРАк (OaGCM), обозначает стоимостной объем национального продукта, произведенного в стране А с использованием капитала в объеме КА. При этом прибыль владельцев капитала составляет величину, соответствующую площади прямоугольника OAFCM, а площадь треугольника FGC соответствует доходам владельцев других факторов производства, таких как земля и труд.

Аналогично заштрихованная фигура, расположенная ниже линии МРАК (МПНОв), отражает стоимость национального продукта, произведенного в стране

В с использованием капитала в объеме Кв. Прибыль владельцев капитала составляет величину, соответствующую площади фигуры MDLOB, а остальное (DHL) представляет собой доход владельцев других факторов производства.

Вся заштрихованная площадь рассматриваемой модели характеризует, таким образом, совокупный стоимостной объем выпуска продукции в обеих странах при отсутствии возможности инвестирования за рубежом.

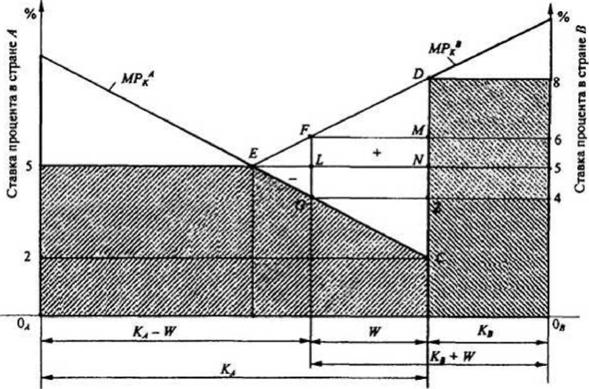

Теперь предположим, что все ограничения и запрещения на международные финансовые потоки полностью упраздняются. У владельцев капитала в стране А и потенциальных заемщиков страны В появляются сильные стимулы к объединению своих предпринимательских способностей. Кредиторы страны А будут стремиться предоставить кредиты предпринимателям страны В, где выше ставки процента. Конкуренция их между собой приведет к установлению нового равновесия в точке Е (рис. 7.4), где ставка процента будет равна, к примеру, 5\%. При этом владельцы капитала в стране А инвестируют в предпринимательские структуры страны В W капиталовложений.

Что касается страны В, то приток капитала в нее из страны А (в объеме W) привел к снижению прибыльности вложения капитала в стране В с 8 до 5\%. Однако в то же время за счет инвестирования как своего капитала, так и заимствованного из страны А, в стране В наблюдалось расширение объемов национального производства с (6+7+8) до (6+7+8+9+10+4+5). Правда, сегменты (4+5+10) являются

продуктом, произведенным за счет иностранного капитала, и его надо отдать стране А в виде прибыли инвесторов из страны А. Таким образом, чистый рост внутреннего объема производства в стране составит величину, эквивалентную площади сегмента 9.

Из-за падения прибыльности вложения капитала в стране В доходы владельцев капитала в этой стране сократятся с (6+7) до 6, а доходы владельцев других факторов производства увеличатся с 8 до (7+8+9).

Из-за падения прибыльности вложения капитала в стране В доходы владельцев капитала в этой стране сократятся с (6+7) до 6, а доходы владельцев других факторов производства увеличатся с 8 до (7+8+9).

зарубежного инвестирования

В стране А объем производства с использованием оставшегося там капитала (КА W) будет соответствовать сумме площадей фигур 1, 2, 3. Кроме того, стране А будет передано вознаграждение за заемный капитал в объеме, соответствующем площади прямоугольника (4+5+10).

Таким образом, в стране А в результате более продуктивного использования капитала за счет его инвестирования в экономику страны В совокупный продукт, произведенный с помощью того же объема капитала, оказался больше, чем изначальный, на величину сегмента 1 0. Доход владельцев капитала возрастает до величины, соответствующей площади фигуры (1+2+4+5+10), тогда как доходы владельцев остальных факторов производства сокращаются до сегмента 5.

С позиции всей мировой экономики в целом в результате перемещения капитала из страны А в страну В совокупный объем производства

вырос на величину, соответствующую площади фигуры (9+10), из которой сегмент 10 принадлежит стране А, а сегмент 9 стране В. Выигрыш страны А обусловливается более эффективным использованием капитала этой страны в результате его инвестирования в страну В, а выигрыш страны В увеличением объемов капиталовложений в национальную экономику данной страны.

Таким образом, международное передвижение капитала, как и международное движение товаров, приводит к увеличению объема совокупного мирового производства за счет более эффективного перераспределения и использования факторов производства.

Отметим, что структура выгод и потерь здесь оказывается идентичной структуре выгод и потерь, установленной нами в анализе международной торговли и миграции рабочей силы: устранение барьеров приносит выигрыш мировому хозяйству в целом и тем группам, для которых свобода означает дополнительные возможности, но наносит ущерб группам, для которых свобода означает более жесткую конкуренцию. Однако этим не исчерпывается значение миграции капиталов как для стран-экспортеров, так и для стран-импортеров.

Помимо прямого эффекта наблюдается и вторичный (косвенный) эффект, проявляющийся в развитии сопряженных производств. Размер этого эффекта в соответствии с теорией мультипликатора Дж. Кейнса может в несколько раз превысить размеры прямого непосредственного эффекта.

В то же время, осуществляя импорт капитала, стране приходится решать множество непростых проблем его эффективного использования. Эффективность его использования очень тесно связана со структурой и специализацией производства, состоянием финансовых рынков, уровнем конкуренции, положением в социальной сфере, движением курса национальной валюты и т. д.

В зависимости от тех или иных условий импорт капитала может быть или действенной формой международного сотрудничества, или фактором обострения острых экономических противоречий между государствами, особенно такими, которые находятся на разных ступенях экономического развития. Поэтому возможность эффективного использования иностранного капитала в национальной экономике зависит от предварительного ответа на целый ряд принципиальных вопросов:

В каких масштабах целесообразно использовать зарубежные инвестиции? В какие отрасли и в каких формах привлекать иностранные фирмы?

Как направить деятельность этих компаний на решение внутренних социальных проблем?

Как оптимально сочетать формы экономического и административного регулирования финансовых потоков?

Рассмотренная выше графическая модель международного движения капитала может быть использована также для анализа последствий более сложного варианта миграции капитала миграции в условиях его налогообложения.

Если финансовая мощь страны достаточно велика, чтобы влиять на уровень процента международного рынка капитала, эта мощь может и обязательно будет использоваться в ее интересах. Именно такая ситуация представлена на графической модели (рис. 7.5).

Рис. 7.5. Анализ налогообложения международного кредитования

Пусть страна А вводит налог 2\% годовых на объем (стоимость) вывезенных за рубеж активов своих резидентов. Это подтолкнет вверх ставку процента, которую придется платить зарубежным заемщикам, и снизит ставку для местных (национальных) заемщиков. Равновесие будет восстановлено в точке, где разница ставок процента, уплачиваемых зарубежными и местными заемщиками, составит ровно 2 процентных пункта. Это соответствует отрезку GF.

Очевидно, что здесь страна-кредитор за счет налогообложения добилась чистых односторонних выгод. Она вынудила страну-заемщика платить 6\% годовых вместо 5\% по всем продолжающимся долгам. Этот результат повышения платы за кредиты, графически соответствующий

площади прямоугольника LNMF, достаточно значителен, чтобы превзойти потери от ранее прибыльных зарубежных кредитов (треугольник ELG).

Очевидно, что к налогообложению может прибегнуть и страна, занимающая капитал, если она обладает соответствующей рыночной властью. В рассматриваемой модели страна В, ограничивая свои займы, может вынудить кредиторов страны А пойти на более низкий уровень доходности.

Что же произойдет, если на те же международные активы страна-заемщик введет налог в 2 процентных пункта? Тогда все ранее описанные результаты будут такими же, как и в случае введения налога страной А, за исключением того, что страна В в этом случае получит выигрыш, равный разности площадей фигур GLNZ и ELF (за счет страны А и мирового хозяйства в целом). Если же обе страны попытаются ввести налоги на один и тот же международный капитал, международная экономика будет сползать к финансовой автаркии, т. е. назад к точкам С и D, что означает потери для всех (для всего мирового хозяйства).

Прямые инвестиции и международные корпорации. Наибольшие объемы международных прямых инвестиций приходятся на долю международных корпораций, среди которых принято выделять:

транснациональные корпорации (ТНК), головная компания которых принадлежит капиталу одной страны, а филиалы находятся во многих странах мира;

многонациональные корпорации (МНК), головная компания которых принадлежит капиталу двух и более стран, а филиалы расположены в разных странах.

Подавляющее большинство современных международных корпораций имеют форму ТНК. Статистика ООН насчитывает сегодня примерно 40 000 транснациональных компаний, значение которых в формировании современной мировой экономики является ключевым, ибо они создают реальные предпосылки становления международного производства с единым информационным пространством, международным рынком капитала и рабочей силы, научно-технических услуг.

Транснациональные корпорации контролируют до половины мирового промышленного производства, около 70\% внешней торговли. Общая сумма их иностранных инвестиций составляет около 2 трлн. долл. В руках этих компаний находится примерно 95\% мировых патентов и лицензий.

Активизация деятельности ТНК, наблюдающаяся в настоящее время, придала интеграционным процессам, идущим в мировой экономике, совершенно новый импульс прежде всего потому, что их зарубежные

филиалы стремятся стать органичной частью национальных экономик принимающих стран, "внедряясь" и "врастая" в национальные рынки других стран. В США, например, 15\% производства автомобилей это продукция чисто японских или американо-японских компаний; 62\% японских видеомагнитофонов и почти 70\% телевизоров производится с фирменными знаками всемирно известных японских компаний далеко за пределами страны (не только в странах Юго-Восточной Азии, но и в Латинской Америке); 5\% производственных мощностей Японии, 20\% США, от 30 до 40\% Западной Европы размещены за пределами национальных границ. Еще лет десять назад даже теоретически такое положение дел предсказать было невозможно.

Особенностью современной ТНК является органичное соединение национального и зарубежного комплексов корпораций в единый глобальный комплекс, где автономные центры, находящиеся в различных странах, работают в рамках единой глобальной стратегии. Другой особенностью ТНК является очень жесткая их конкуренция не только на мировых рынках товаров и услуг, но и на соответствующих рынках капитала, высококвалифицированной рабочей силы, технологии, информации и т. п.

7.3.3. Портфельные инвестиции

Под зарубежными портфельными инвестициями понимаются вложения капитала в иностранные ценные бумаги, которые, не давая инвестору права реального контроля над объектом инвестирования, обеспечивают в то же время достаточно высокую ликвидность активов. Таким образом, основной целью осуществления зарубежных портфельных инвестиций является получение максимальной прибыли от вложений при минимально допустимом уровне риска от инвестиций.

Чаще всего портфельные инвестиции рассматриваются как средство защиты денежных активов от инфляции и получения спекулятивных доходов. При этом, если портфельные инвестиции дают желаемый результат (за счет роста курсовой стоимости и выплачиваемых дивидендов), то ни отрасли, ни типы ценных бумаг не имеют для спекулянта принципиального значения.

Особенно выросли объемы международных портфельных инвестиций за последние двадцать лет. Если в середине 80-х годов международные операции с ценными бумагами составляли не более 10\% ВНП в наиболее развитых странах мира, то к середине 90-х годов их объемы возросли до 100\% и более от ВНП этих стран. Отметим при этом, что более 90\% портфельных зарубежных инвестиций осуществляются между развитыми странами и растут темпами, значительно опережающими прямые инвестиции.

При формировании портфеля инвестиций инвестор должен, очевидно, владеть аппаратом оценки его качества, которое определяется уровнем доходности и степени риска портфеля.

Доходность портфеля. Предположим, что инвесторы измеряют свои доходы от ценных бумаг в виде процента от величины первоначальных затрат. Тогда ожидаемая доходность (норма прибыли) i-й ценной бумаги может быть определена по формуле

R r I '

= I 100

где rнорма прибыли на i-ю бумагу, \%; Ri прогноз будущей рыночной стоимости ценной бумаги в конце анализируемого периода с учетом дивидендов; Ii размер первоначальных инвестиций.

Ожидаемая доходность портфеля в этом случае может быть рассчитана как средневзвешенная величина из индивидуальных оценок доходности входящих в портфель ценных бумаг (активов):

n

i = 1

где rp ожидаемая доходность портфеля; fi доля затрат, инвестируемых в i-ю ценную бумагу; п число ценных бумаг (активов) в портфеле.

Проиллюстрируем расчет ожидаемой доходности инвестиционного портфеля, используя для этого данные табл. 7.4.

Предположим, что ожидаемая доходность ценных бумаг, входящих в портфель, составит: А 16,2\%; В 24,6\%; С 22,8\%. Тогда

3

rp = I r£ = 16,2 i = 1

4000 17200

+ 24,6 7000 17200

+ 22,8 6200 17200

= 22\%

= 22\%

Из приведенного расчета следует, что инвестор, поставивший перед собой цель максимизацию доходности, должен, казалось бы, включить в свой портфель только один вид актива, характеризующийся наивысшей эффективностью (в нашем примере ценные бумаги В). Однако такой экстремальный подход, совершенно игнорирующий аргумент (показатель) риска, вряд ли можно считать практически приемлемым, так как в реальной действительности наблюдается закономерность роста степени рискованности ценных бумаг с возрастанием их доходности (т. е. имеет место прямая зависимость между этими двумя характеристиками ценных бумаг). Поэтому большинство инвесторов стремятся диверсифицировать свой портфель (не складывать яйца в одну корзину), снижая тем самым риск от потери своих средств при осуществлении портфельных инвестиций.

В качестве показателя степени риска портфельных инвестиций в теории портфеля используется среднее квадратическое отклонение. Для портфеля, состоящего из трех ценных бумаг, формула для расчета среднего квадратического отклонения доходности имеет вид:

а Р =

it

ІН j=l

У,

где Оу коэффициент ковариации1 доходностей ценных бумаг i и j. При осуществлении практических расчетов соответствующие коэффициенты ковариации целесообразно записывать в виде ковариационной

матрицы, которая для рассматриваемого нами примера имеет вид (на главной диагонали матрицы располагаются дисперсии доходности ценных бумаг):

ABC

| А | 146 |

| В | 187 |

| С | 145 |

| 160 |

= cov.

ПІ/2 Г

Располагая теперь необходимой информацией, рассчитаем степень риска, для рассматриваемого инвестиционного портфеля:

а, =

,1/2

ft /»t і 1

[(Оіі/1/1+Оі2/1/2+Оіз/1/з) + (°2//і+°22/2/2+а2з/2/з) + (Озі^з/і+^32/з/2+Озз/з/з)]'

= [(146 • 0,2325 • 0,2325 + 187 • 0,2325 • 0,4070 + 145 • 0,2325 • 0,3605) + (187 • 0,4070 • 0,2325 + 854

0,4070 • 0,4070 + 104 • 0,4070 + 289 • 0,3605 • 0,3605)]1/2 = [227,13]1/2 = 16,65(\%)

Оптимизация инвестиционного портфеля. Ожидаемая доходность, и степень риска, рассчитанные для каждого портфеля, позволяют, основываясь на соотношении этих двух параметров, выбрать предпочтительный из анализируемых портфелей.

Проанализируем эту непростую проблему при помощи графической модели, представленной нарис. 7.6.

1) портфель L предпочтительнее портфеля М, поскольку оба обладают

одинаковой ожидаемой доходностью (ГP = Г4P), но портфель L менее рискован,

чем М (oLP< oMP);

портфель N является предпочтительнее портфеля М, так как oMP = oNP, но Г1 P

те портфели ценных бумаг, которые располагаются в квадранте IV, следует рассматривать как предпочтительные по отношению к портфелю М;

те портфели, которые находятся ниже и правее точки М, т. е. в квадранте IV, необходимо рассматривать с точки зрения инвесторов как менее привлекательные нежели портфель М;

выбор между портфелями, расположенными в квадрантах I и III, будет зависеть от мнения инвестора относительно доходности и риска с точки зрения допустимого компромисса между этими показателями. Этот компромисс количественно может быть измерен как отношение, показывающее, на какую величину дополнительного риска согласен инвестор за получение дополнительной единицы ожидаемого дохода.

Кривые безразличия. Отношение инвестора к риску и доходности графически может быть представлено с помощью кривых безразличия на двумерном графике, где по оси абсцисс откладывается степень риска (ар), а по оси ординат доходность портфеля (rp) (рис. 7.7).

Дадим краткие пояснения к рис. 7.7.

1. Инвестор, предпочтения которого представлены на графике а,

рассматривает все портфели, характеризующиеся одинаковой степенью риска,

как эквивалентные независимо от доходности, которую они обеспечивают.

Принимая во внимание, что данного инвестора интересует только риск (точнее,

минимизация его), можно сделать вывод: любой инвестиционный портфель,

лежащий на кривой безразличия, которая проходит левее других, является более

привлекательным по отношению к портфелям, расположенным на кривых

безразличия, расположенных правее.

Инвестор, интересы которого представлены на графике б, нейтрален к риску; он воспринимает риск как данность и для любой его степени выбирает портфель, максимизирующий доходность. Естественно, что портфели, отвечающие этому критерию, будут находиться на кривой безразличия 11.

График в иллюстрирует промежуточный вариант между первыми двумя: здесь инвестора интересуют как доходность портфеля, так и степень его риска. На дополнительный риск (Лор) он готов идти

162

только при условии соответствующего роста доходности (ArP), что, по его представлению, компенсирует принятый рост степени риска. Рассмотренный график иллюстрирует несколько упрощенное линейное соотношение между доходностью и степенью риска, когда одинаковым приростам степени риска (Aop = Aop ) соответствуют равные приросты доходности (Arp = Arp ).

|

е г

е г Рис. 7.7. Формализованное отражение предпочтений инвестора при помощи кривых безразличия

4. График г соответствует более реальной ситуации, суть которой заключается в следующем: с ростом степени риска инвестор готов идти на его дальнейший прирост только за счет все увеличивающегося компенсирующего

1 2 2 1

прироста доходности; для рассматриваемого примера при Aop = Aop (Arp > Arp ). Таким образом, можно сделать следующие выводы:

все инвестиционные портфели, лежащие на одной кривой безразличия, являются равноценными для инвестора. Следствием этого является тот факт, что кривые безразличия не могут пересекаться1;

инвестор будет считать любой портфель, лежащий на кривой безразличия, которая находится выше и левее, более привлекательным, чем любой портфель, лежащий на кривой безразличия, которая находится ниже и правее. В этом также просто убедиться, проведя горизонтальную или вертикальную секущие линии (рис. 7.8);

бы наш инвестор относился к риску более негативно нежели в рассматриваемом случае в качестве оптимального мог бы быть выбран инвестиционный портфель

D.

1 В общем случае коэффициент ковариации характеризует зависимость двух случайных величин х и у и рассчитывается по формуле

Oxy

= (х х)(у у)

, т. е. как среднее арифметическое из произведений отклонений случайных величин х и у от своих средних х и у. Для рассматриваемого примера положительное значение ковариации показывает, что доходности двух ценных бумаг имеют однонаправленную тенденцию изменения. Отрицательный коэффициент ковариации означает, что анализируемые доходности имеют тенденцию компенсировать друг друга. Например, лучшая, чем ожидалась, доходность одной ценной бумаги сопровождается, как правило, худшей, чем ожидалась, доходностью другой. Нулевое (или близкое к нулевому) значение коэффициента ковариации означает отсутствие или очень слабую взаимозависимость между доходностями соответствующих ценных бумаг. 1 Убедиться в этом несложно, проведя доказательство от противного, что читателю предлагается сделать самостоятельно.

Обсуждение Международная экономика

Комментарии, рецензии и отзывы