Глава 13 макроэкономическая политика в условиях открытой экономики 13.1 малая открытая экономика

Глава 13 макроэкономическая политика в условиях открытой экономики 13.1 малая открытая экономика

13.1.1. Модификация модели IS-LM-BP

для малой открытой экономики

В качестве основного инструмента исследования проблем макроэкономического регулирования открытых экономических систем чаще всего используется рассмотренная выше модель IS-LM-BP, основными эндогенными переменными которой являются: национальный доход (Y); ставка процента (i); реальный обменный курс (г).

Для случая малой открытой экономики, с которой мы начнем рассмотрение проблем макроэкономической политики, указанная выше модель имеет вид: IS: Y = C(YТ) + + G + XN(Y, г); LM: M/P = LD(Y, i); BP: i = I

Все параметры представленной модели были рассмотрены выше, за исключением величины Т, представляющей собой объем государственных налогов.

Поскольку наглядное графическое представление такой трехмерной модели весьма затруднительно, будем использовать (по мере необходимости) два варианта двумерных моделей, в каждой из которых

одна из трех переменных принимается за константу и анализируется взаимосвязь (<-") между двумя другими:

г = const, Y <-+ i;

i = i = const, Y <-+ г.

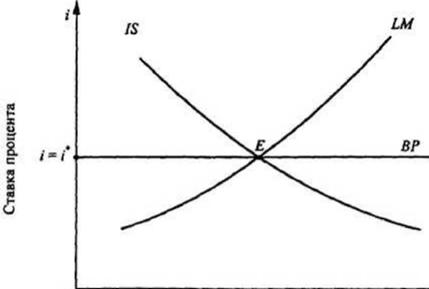

Первый вариант графического представления модели IS-LM-BP приводится нарис. 13.1.

У

и Национальный доход

Рис. 13.1. Модель малой открытой экономики (Y i)

В условиях внутреннего и внешнего равновесия все три представленные на графике кривые пересекаются в одной точке Е, что обеспечивается (в случае необходимости) соответствующей корректировкой обменного курса. В частности, если i > i (рис. 13.2), иностранные инвесторы начинают вкладывать свои средства в экономику данной страны, конвертируя при этом их в соответствующие национальные денежные единицы.

В результате растет обменный курс данной национальной валюты, вызывая соответствующий рост относительных цен на отечественные товары по сравнению с ценами на иностранную продукцию; чистый экспорт уменьшается, и кривая IS сдвигается влево до тех пор, пока внутренняя ставка процента не сравняется с мировой.

*

Если внутренняя ставка процента окажется ниже мировой (i < i ), отечественные инвесторы в этом случае будут вывозить свои капиталы за границу, переводя их в соответствующую иностранную валюту. В результате

обменный курс национальной валюты снизится, кривая IS переместится вверх до

*

положения, соответствующего равенству i = i . 305

Из вышеизложенного следует, что в условиях плавающего курса валюты общее равновесие малой экономической системы устанавливается в точке пересечения кривых LM и ВР (на уровне мировой ставки процента). Затем происходит адаптация обменного курса и соответствующее смещение кривой IS до этой же точки.

Из вышеизложенного следует, что в условиях плавающего курса валюты общее равновесие малой экономической системы устанавливается в точке пересечения кривых LM и ВР (на уровне мировой ставки процента). Затем происходит адаптация обменного курса и соответствующее смещение кривой IS до этой же точки.

обусловливает пересечение всех трех кривых (IS, LM, BP) в одной точке, определяющей общее макроэкономическое равновесие экономической системы.

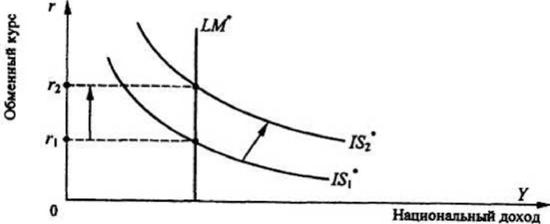

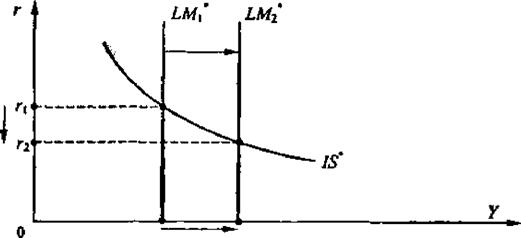

Второй вариант графической иллюстрации модели малой открытой экономики предполагает анализ зависимости между уровнем национального дохода (Y) и реальным обменным курсом (г).

Так как мы исходим из того, что ставка процента постоянна и равна мировой (i = i}, на графике (рис. 13.3) будут представлены только два уравнения: IS: Y = C(Y Т) + + G + XN(Y, г); LM: M/P = LD(Y, i*).

Кривые LM и IS на рис. 13.3 специально помечены звездочкой, так как описывают те состояния денежного и товарного рынков, при которых постоянно

*

выполняется равенство внутренней ставки процента мировой (/ = і).

выполняется равенство внутренней ставки процента мировой (/ = і).

Рис. 13.3. Модель малой открытой экономики (Y r)

Кривая IS* на рис. 13.3 имеет нисходящий характер, поскольку с ростом обменного курса национальной валюты снижаются чистый экспорт (XN), а следовательно, и совокупный национальный доход.

*

Линия LM проходит параллельно оси обменного курса, поскольку он не входит в уравнение LM . Действительно, если мировая ставка процента задана, то

*

положение LM определяется объемом совокупного национального дохода (Y) независимо от уровня обменного курса валюты. Рис. 13.4 наглядно иллюстрирует, как на основании мировой ставки процента и кривой LM, связывающей значение ставки процента и национального дохода (13.4, а), получается функция LM-, индифферентная относительно обменного курса валюты г (рис. 13.4, б).

13.1.2. Экономическая политика

13.1.2. Экономическая политика

в условиях плавающего обменного курса

При использовании режима плавающего обменного курса валютные резервы Центрального банка страны остаются неизменными, так как курс валюты в этих условиях устанавливается в результате свободного взаимодействия спроса на национальную валюту и ее предложение, т. е. автоматически. Теряя непосредственный контроль над обменным

курсом, Центральный банк получает в то же время реальную возможность контролировать денежное предложение (положение кривой LM), влияя таким образом на объем национального производства.

Отметим также, что в условиях плавающего обменного курса сальдо платежного баланса всегда будет равно нулю, поскольку стоимость национальной валюты будет повышаться или понижаться в той степени, которая необходима для обеспечения равновесия платежного баланса.

Плавающий валютный курс и бюджетно-налоговая политика.

Предположим, например, что правительство конкретной страны осуществляет расширительную бюджетно-налоговую политику, связанную с ростом объемов государственных закупок и снижением налогов. Целью ее, предположим, является рост уровня национального дохода в стране.

Рис. 13.5. Стимулирующая бюджетно-налоговая политика при плавающем обменном курсе

В условиях закрытой экономики эти действия правительства действительно бы привели, как мы знаем, к росту ставки процента (i) и уровня национального дохода (Y). В открытой экономической (малой) системе соответствующая государственная политика приведет, как это следует из ее графической модели

*

(рис. 13.5) к сдвигу кривой IS , характеризующей рынок товаров и услуг, вправо. Это, как и в случае закрытой экономики, приведет к росту ставки процента, однако, давление на внутреннюю ставку процента в сторону ее повышения послужит стимулом для притока иностранного капитала в данную экономическую систему с образованием положительного сальдо платежного баланса.

Спрос на национальную валюту в этом случае увеличится, вырастет ее обменный курс, который будет повышаться для выравнивания

сальдо платежного баланса. Результатом же повышения валютного курса будет сокращение объема чистого экспорта. Валютный курс будет расти, а чистый экспорт сокращаться до тех пор, пока будет существовать активное сальдо платежного баланса, т. е. пока внутренняя ставка процента не сравняется с мировой. Сокращение же чистого экспорта сводит, как правило, на нет весь эффект от расширения спроса на товары и услуги на внутреннем рынке, и в итоге равновесный уровень национального дохода в экономической системе не меняется, возрастает лишь обменный курс национальной валюты.

Таким образом, бюджетно-налоговая политика в рассматриваемых условиях является неэффективной, так как рост государственных расходов полностью компенсируется снижением совокупного спроса и уровня национального производства.

Плавающий валютный курс и денежно-кредитная политика.

Предположим, что Центральный банк страны, проводя с целью повышения деловой активности стимулирующую денежно-кредитную политику, покупает на открытом рынке облигации, увеличивая тем самым предложение денег. В условиях неизменности цен (на краткосрочных интервалах) это приведет к увеличению реальных запасов денежных средств и соответствующему сдвигу вправо кривой LM (рис. 13.6). При этом так же, как и в закрытой экономике, снизятся ставка процента, обменный курс и возрастет национальный доход.

8

8

Национальный доход Рис. 13.6. Стимулирующая денежно-кредитная политика при плавающем курсе

Однако, если в закрытой экономике снижение ставки процента приведет к соответствующему росту объемов капиталовложений, в малой открытой экономической системе это будет стимулировать бегство капитала в другие страны с более высокой ставкой процента и увеличение

дефицита платежного баланса. В результате возрастет предложение национальной валюты, снизится ее обменный курс.

Происходящее обесценение национальной валюты стимулирует возрастание чистого экспорта и, следовательно, дальнейшее увеличение совокупного спроса и дохода. Возрастание дохода приводит к росту спроса на деньги, а также к росту процентной ставки до тех пор, пока ее уровень не достигнет мирового (i = i). Тогда прекращаются отток капитала и снижение обменного курса национальной валюты.

Таким образом, эффективное воздействие денежно-кредитной политики на уровень дохода в малой открытой экономике осуществляется прежде всего через изменение не ставки процента, а обменного курса национальной валюты.

Следовательно, в данном случае увеличение денежной массы в стране стимулирует главным образом не внутренний, а внешний спрос. Поскольку внутренняя ставка процента после своего изменения всегда оказывается в условиях малой открытой экономики на уровне мировой, здесь основным фактором увеличения национального дохода при проведении экспансионистской монетарной политики становится не рост инвестиций, а рост чистого экспорта.

Плавающий валютный курс и внешнеэкономическая политика. Рассмотрим основные последствия для малой открытой экономики протекционистской политики установления импортных тарифов и квот. Прямым следствием такой политики будет увеличение чистого экспорта страны (рис. 13.7, а), что приведет в свою очередь к сдвигу кривой IS вправо (рис. 13.7, б).

В результате возрастет обменный курс национальной валюты, что, приводя к снижению объемов экспорта и соответствующему росту объемов импорта, нейтрализует последствия ограничительной внешнеторговой политики.

Следовательно, введение внешнеторговых ограничений в условиях малой открытой экономики, функционирующей в режиме "плавающего" обменного

курса национальной валюты, приводит к повышению обменного курса, но не оказывает влияния на доход.

Цель введения ограничений в области внешней торговли обычно состоит в том, чтобы повлиять на состояние текущего счета XN. Однако намеченных целей удается достичь не всегда. К этому выводу приводит нас и рассматриваемая модель. Напомним, что XN = Y C(Y T) - G.

Введение внешнеторговых ограничений не влияет на состояние текущего счета, так как это не воздействует на доход, потребление, инвестиции и объем государственных закупок. Тенденция роста чистого

rt

|

|

Рис. 13.7. Внешнеторговые ограничения при плавающем обменном курсе

экспорта XN, проявляющаяся в сдвиге вправо (вверх) графика XN, нейтрализуется снижением XN, связанным с соответствующим ростом обменного курса.

13.1.3. Экономическая политика при фиксированно обменном курсе

При установлении фиксированного обменного курса Центральный банк обязуется покупать или продавать национальную валюту по заранее определенной цене, выраженной в иностранной валюте. Для проведения такой политики Центральному банку необходимо располагать определенным запасом национальной валюты (которую можно напечатать)

и иностранной валюты (которая должна быть накоплена в результате совершения соответствующих сделок).

При установлении фиксированного обменного курса единственной целью кредитно-денежной политики становится поддержание его на объявленном уровне. Для иллюстрации механизма регулирования предложения денег посредством установления фиксированного курса валют приведем пример.

Представим, что обменный курс рубля установлен (фиксирован) на уровне 50 руб. за 1 долл., однако равновесным при соответствующем предложении национальной валюты является курс в 60 руб. за 1 долл., т. е. на 10 руб. ниже. Это создает благоприятные условия для получения прибыли в сфере валютных спекуляций: спекулянт может купить у государства, например, 100 долл. за 5000 руб., а затем продать их на финансовом рынке за 6000 руб., получив таким образом прибыль в 1000 руб. Принципиальная схема арбитража представлена на рис. 13.8.

| Рубле&ая масса. ^ | Центральный | ||

| І | банк | ||

| Долларовая масса | |||

| > | f | ||

| Рублевая | Финансовый | ||

| маоса | рынок | ||

Рис. 13.8 Схема валютного арбитража при заниженном валютном курсе

Полученные при этом Центральным банком рубли автоматически уменьшают предложение национальной валюты (рублей). Соответственно кривая LM сдвигается влево, и равновесный обменный курс национальной валюты повышается.

Сокращение предложения национальной валюты будет продолжаться до тех пор, пока равновесный обменный курс не достигнет объявленного -фиксированного (рис. 13.9).

Теперь рассмотрим противоположный случай, когда объявленный фиксированный курс составляет 50 руб. за 1 долл., а равновесный 40 руб., т. е. выше на 10 руб. В этом случае спекулянт может получить прибыль, купив на рынке, например, 100 долларов за 4000 руб. и продав их Центральному банку за 5000 руб. Прибыль спекулянта, так же как и в предыдущем случае, составит 1000 руб. Однако в противоположность рассмотренной выше ситуации, выплаченные спекулянту рубли автоматически увеличивают предложение национальных денежных знаков. Соответствующая вышесказанному схема валютного арбитража представлена на рис. 13.10.

Рис. 13.9. Валютная интервенция Центрального банка при регулировании заниженного обменного курса

Рис. 13.9. Валютная интервенция Центрального банка при регулировании заниженного обменного курса

Результатом арбитража, проиллюстрированного на рис. 13.10, будет сдвиг

*

линии LM вправо с соответствующим понижением равновесного обменного курса рубля. Предложение национальной валюты будет увеличиваться до тех пор, пока равновесный обменный курс не снизится до объявленного фиксированного уровня (рис. 13.11).

Итак, если официальный фиксированный курс национальной денежной единицы завышен, то стремление Центрального банка удержать отечественную валюту от удешевления приведет к сокращению валютных резервов. Если действия Центрального банка вызовут истощение запасов валютных резервов, то он не сможет удержать валютный курс от падения, что станет причиной девальвации, т. е. установления официального обменного курса на более низком уровне. И наоборот, если фиксированный курс национальной валюты занижен, то интервенции Центрального банка, направленные на удержание отечественной валюты от удорожания, будут способствовать накоплению валютных резервов.

Необходимо отметить, что действие описанного выше механизма относится лишь к номинальному обменному курсу, а к реальному он применим лишь на коротких отрезках времени. При колебаниях цен,

| Рублевая масса w | Финансовый | ||

| > | рынок | ||

| > | Долларовая масса г | ||

| ^ Рублевая | Центральный | ||

| ^ масса | банк | ||

Рис. 13.10. Схема валютного арбитража при завышенном валютном курсе

Ш LM{ I

Ш LM{ I

| |||

| |||

й Равновесный s обменный курс

| Фиксированный

5 Обменный Курс

50 руб^Долл.

і

У

0

Доход, выпуск

Рис. 13.11. Валютная интервенция Центрального банка при регулировании завышенного обменного курса

которые на протяжении длительного периода неизбежны, реальный обменный курс может измениться, даже если номинальный обменный курс зафиксирован. Поэтому в долгосрочном периоде фиксирование номинального обменного курса не влияет на реальные экономические переменные (процессы), в том числе, и на реальный обменный курс. Такая политика может повлиять в этом случае лишь на предложение денег и уровень цен в стране. Однако в краткосрочной модели при неизменных ценах фиксирование номинального обменного курса равнозначно фиксированию курса реального.

Основные последствия проведения экономической политики в условиях фиксированного обменного курса будут следующими.

Бюджетно-налоговая политика. При проведении, например, стимулирующей (экспансионистской) бюджетно-налоговой политики смещение кривой IS вправо (рис. 13.12), создаст условия для роста обменного курса. В частности, осуществление такой политики приведет к росту внутренней процентной ставки, что стимулирует приток капитала в страну и образование положительного сальдо движения капитала и в целом платежного баланса. Приток капитала в страну порождает тенденцию к росту обменного курса национальной валюты.

В ответ на это для поддержания зафиксированного уровня обменного курса Центробанк, покупая иностранную валюту и продавая национальную, вынужден будет увеличить предложение национальной валюты, сместив кривую LM при этом также вправо. Процентная ставка понижается, причем этот процесс будет продолжаться до тех пор, пока уровень внутренней процентной ставки не

*

сравняется с мировым (i = i). В результате проведение экспансионистской бюджетно-налоговой

политики в условиях фиксированного обменного курса приведет (в отличие от условий использования режима гибкого обменного курса) к росту совокупного дохода в национальной экономике.

/5.

Y

I к . — ■- . і

О y( y2 Национальный доход

Рис. 13.12. Стимулирующая бюджетно-налоговая политика в условиях фиксированного обменного курса

Таким образом, поскольку фискальная политика в условиях малой открытой экономики не изменяет процентную ставку, ее можно считать весьма эффективной; рост, например, государственных расходов при неизменной процентной ставке не вытесняет ни инвестиций, ни потребления, способствуя в то же время росту национального производства (рис. 13.12) с Y1 до Y2.

Необходимо при этом отметить, что уровень дохода (Y) в результате стимулирующей фискальной политики увеличивается в большей степени, нежели в закрытой экономической системе. Это объясняется тем, что влияние расширения государственных расходов на уровень национального дохода дополняется эффектом от увеличения денежной массы в стране.

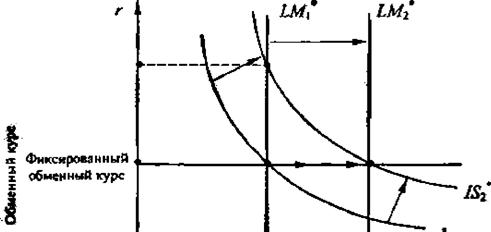

Денежно-кредитная политика. При осуществлении расширительной денежно-кредитной политики, например, с помощью покупки государственных облигаций у населения кривая LM начнет сдвигаться вправо (рис. 13.13), обусловливая падение рыночного обменного курса национальной валюты (при соответствующем росте рыночного курса иностранных валют). Действительно, увеличение предложения денег приводит к снижению внутренней процентной ставки, а следовательно, к оттоку капитала из страны. Отток же капитала и возникающий в результате этого дефицит платежного баланса увеличивают спрос на

иностранную валюту, в результате обменный курс национальной валюты понижается.

Если Центральный банк стремится поддерживать курс национальной валюты на фиксированном уровне, то он будет проводить валютные интервенции: продавать иностранную валюту и покупать отечественную. В результате денежная масса будет сокращаться. Это означает, что линия LMj

*

сдвинется влево до своего исходного состояния LM . По мере уменьшения объема денежной массы ставка процента повышается, и отток капитала при выполнении условия i = i прекращается. Все увеличение денежной массы, происшедшее в результате осуществления в экономической системе расширительной монетарной политики, "уходит" в этом случае через платежный баланс, не оказывая никакого влияния на уровень национального дохода.

Национальный локод

Национальный локод

Рис. 13.13. Кредитно-денежная политика

в условиях фиксированного обменного курса

В этих условиях денежно-кредитная политика в своем традиционном смысле становится невозможной, а Центральный банк, принимая условия фиксированного курса национальной валюты, практически теряет контроль над результатами изменения предложения денег. Таким образом, монетарная политика при фиксированном обменном курсе является неэффективной: она не влияет на объем национального производства, а ее итогом становится лишь сокращение валютных резервов Центрального банка. Одним из наиболее эффективных инструментов денежно-кредитной политики при использовании фиксированного обменного курса становятся его официальное снижение (девальвация)

или повышение (ревальвация). При этом результаты девальвации аналогичны результатам увеличения предложения денег в условиях гибкого обменного курса (рост чистого экспорта и совокупного дохода), а ревальвации -уменьшению денежного предложения.

Внешнеэкономическая торговая политика. Введение внешнеторговых ограничений при фиксированном обменном курсе приводит к совершенно другим результатам нежели в условиях гибкого обменного курса. В частности, введение, например, импортных пошлин и квот приведет к росту чистого экспорта XN (сальдо текущих операций), и следовательно, к сдвигу кривой IS вправо (рис. 13.14).

О Национальный доход

О Национальный доход

Рис. 13.14. Внешнеторговые ограничения в условиях фиксированного обменного курса

Появившаяся тенденция к росту обменного курса национальной валюты заставит правительство с целью удержания фиксированного обменного курса на

*

заданном уровне увеличить предложение денег, сдвинув при этом кривую LM вправо. В результате вместе с ростом чистого экспорта вырастет и совокупный доход страны.

Таким образом, введение внешнеторговых ограничений при фиксированном обменном курсе приводит к росту совокупного дохода с увеличением сальдо текущих операций XN.

Проделанный выше анализ основных макроэкономических последствий политики государства в малой открытой экономике в краткосрочном периоде свидетельствует об их зависимости от характера валютного курса. При этом рассмотрены лишь полярные варианты режимов обменного курса свободно плавающий и жестко фиксированный.

В реальной действительности их спектр существенно шире, однако все они в конечном итоге представляют собой ту или иную комбинацию этих двух валютных режимов. Следовательно, рассмотренные нами принципы макроэкономической политики в открытой экономике достаточно реалистичны и могут быть с соответствующими небольшими дополнениями успешно реализованы для макроэкономического анализа в условиях, используемых в реальной действительности промежуточных валютных режимов.

В табл. 13.1 обобщаются результаты воздействия бюджетно-налоговой, кредитно-денежной и внешнеторговой политики на уровни дохода (У) и обменного курса (г), а также на состояние текущего счета платежного баланса

(XN).

Таблица 13.1. Макроэкономическая политика в условиях открытой экономики

| Вид обменного курса | |||

| Экономическая политика | Плавающий | 1 Фиксированный | |

| Показатели Y Wr X | |Y | | r XN | |

Как следует из представленных в таблице данных, при плавающем обменном курсе на доход влияет лишь кредитно-денежная политика. Это связано с тем, что, например, расширение денежной массы в стране, обусловливая снижение ставки процента, порождает также дополнительный стимулирующий эффект в виде снижения обменного курса национальной валюты. Стимулирующая же бюджетно-налоговая политика в условиях плавающего обменного курса полностью нейтрализуется ростом курса национальной валюты.

Как следует из представленных в таблице данных, при плавающем обменном курсе на доход влияет лишь кредитно-денежная политика. Это связано с тем, что, например, расширение денежной массы в стране, обусловливая снижение ставки процента, порождает также дополнительный стимулирующий эффект в виде снижения обменного курса национальной валюты. Стимулирующая же бюджетно-налоговая политика в условиях плавающего обменного курса полностью нейтрализуется ростом курса национальной валюты.

При фиксированном обменном курсе на доход влияет лишь бюджетно-налоговая политика, которая приводит к изменению ставки процента и, следовательно, притоку или оттоку иностранного капитала. Возникающее активное сальдо или дефицит платежного баланса приводят через механизм валютных интервенций к изменению денежной массы, что усиливает эффект от бюджетно-налоговой политики.

Механизм же денежно-кредитной политики в условиях фиксированного валютного курса не работает, поскольку Центральный банк

лишен в этом случае возможности проводить самостоятельную политику по регулированию объема денежной массы: все его усилия по изменению предложения денег подчинены здесь лишь задаче поддержания обменного курса национальной валюты на объявленном уровне. Любые попытки по изменению денежной массы изменяют уровень процентной ставки, что приводит к изменению потоков капитала и нарушению равновесия платежного баланса. Для восстановления внешнего равновесия Центральный банк вынужден воздействовать на объем денежной массы в обратном направлении, нейтрализуя таким образом последствия денежно-кредитной политики.

Какой из рассмотренных обменных курсов предпочтительнее?

Главный аргумент в пользу плавающего курса состоит в том, что он дает возможность использовать кредитно-денежную политику для достижения различных целей, тогда как при фиксированном курсе ее функции сводятся лишь к поддержанию обменного курса на объявленном уровне. Установление плавающего курса позволяет направить кредитно-денежную политику на решение других задач, таких как стабилизация занятости и цен.

Сторонники фиксированного курса считают, что неопределенность курса валюты затрудняет внешнюю торговлю. Кроме того, в пользу фиксированного обменного курса иногда приводится аргумент, что его установление позволяет предотвратить неоправданное увеличение предложения денег. В случае использования фиксированного обменного курса необходимое изменение предложения денег происходит автоматически.

В конечном итоге не обязательно делать жесткий окончательный выбор между фиксированным и плавающим обменным курсами. Так, при фиксированном курсе валюты страна может изменять его уровень, если поддержание его вступает в чересчур острое противоречие с достижением других экономических целей. Если же обменный курс плавающий, то все равно в процессе принятия решений о расширении или сокращении предложения денег страны зачастую прямо или косвенно предусматривают установление его на заранее намеченном уровне.

Предпочтение может быть отдано и одному из промежуточных валютных курсов. Главное в этом выборе заключается в хорошем понимании всех его последствий для функционирования отечественной экономической системы.

Одновременное достижение внутреннего и внешнего равновесия в экономической системе представляет собой достаточно сложную проблему, для решения которой экономическая теория выработала с учетом вышесказанного две эмпирические модели: одну для экономики

с фиксированным, другую для экономики с плавающим валютным курсами.

В условиях фиксированного валютного курса государство для поддержания внешнего равновесия (платежного баланса) должно использовать монетарную политику, а для регулирования внутреннего равновесия фискальную. В частности, при регулировании внешнего дисбаланса при дефиците или излишке платежного баланса необходимы продажа или покупка иностранных активов. Для регулирования внутреннего равновесия сравнительное преимущество имеет бюджетно-налоговая политика. Несмотря на то, что осуществление фискальной политики, например, за счет увеличения государственных расходов, может привести к дефициту торгового баланса, он, как показывает практика, полностью перекрывается положительным сальдо счета движения капитала, обусловленным притоком капитала в страну.

В условиях плавающего обменного курса бюджетно-налоговая политика приобретает большую значимость для регулирования торгового, а, следовательно, и платежного баланса; внутреннее же равновесие становится объектом регулирования в основном для денежно-кредитной политики. Монетарная политика оказывает значительное влияние, как следует из вышесказанного, на внутренний выпуск (доход), однако необходимо иметь в виду, что рост спроса на отечественную продукцию происходит здесь в основном за счет увеличения спроса на экспорт на фоне оттока капитала. Фискальная политика обусловливает в ее расширительном варианте повышение процентных ставок, что стимулирует приток капитала в страну, в результате чего счет движения капитала улучшается, но при возрастании курса национальной валюты.

Очевидно, что разработка и проведение макроэкономической политики, обеспечивающей общее равновесие в открытой (в частности, малой) экономической системе, предполагают необходимость учета и многих других факторов, например, временного лага, фактора неопределенности, ожиданий потребителей и т. п.

13.1.4. Экономическая политика

в условиях несовершенной мобильности капитала

Рассмотренные выше последствия осуществления макроэкономической политики в малой открытой экономике предполагали абсолютную мобильность капитала между странами, что, однако, не всегда соответствует реальной действительности, так как абсолютная, или совершенная, мобильность капитала характерна преимущественно лишь для стран с достаточно высоким уровнем развития рыночных отношений.

Более типичными, а следовательно, и реалистичными в настоящее время являются международные экономические отношения, осуществляемые странами в условиях не абсолютной, а высокой мобильности капитала.

Констатируя этот факт, покажем, что анализ последствий макроэкономической политики в условиях несовершенной, в частности, высокой мобильности капитала не вносит принципиальных изменений в сделанные нами ранее выводы. Графическая иллюстрация основных вариантов мобильности капитала в рамках рассматриваемой модели IS-LM-BP представлена на рис. 13.15.

Констатируя этот факт, покажем, что анализ последствий макроэкономической политики в условиях несовершенной, в частности, высокой мобильности капитала не вносит принципиальных изменений в сделанные нами ранее выводы. Графическая иллюстрация основных вариантов мобильности капитала в рамках рассматриваемой модели IS-LM-BP представлена на рис. 13.15.

а) Абсолютная мобильность б) Высока! мобильность в) Низкая мобильность

капитала капитала капитала

Рис. 13.15. Мобильность капитала в модели IS-LM-BP

Как следует из рис. 13.15, между степенью международной мобильности капитала и эластичностью функции ВР (платежного баланса) существует прямая зависимость. Кроме того, рис. 13.15, б и 13.15, в наглядно иллюстрируют качественное различие между понятиями "высокая" и "низкая" мобильность капитала. В частности, для случая высокой мобильности капитала эластичность функции ВР выше при равных условиях, чем эластичность функции LM, для низкой наоборот.

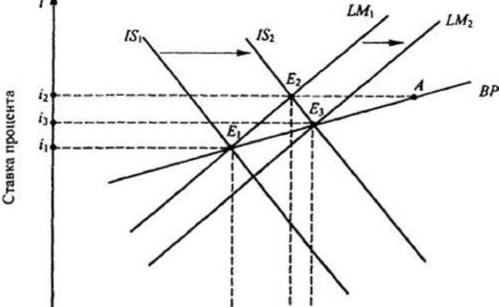

Начнем анализ с рассмотрения последствий макроэкономической политики в условиях абсолютно гибкого (плавающего) обменного курса валюты. Результаты, например, расширительной бюджетно-налоговой политики проиллюстрируем при помощи графической модели, представленной на рис. 13.16.

Стартовое состояние экономической системы, представленной на рис. 13.16, соответствует точке внутреннего и внешнего равновесия Е1. В результате осуществления расширительной фискальной политики кривая 751 сдвинется в положение 752. Внутреннее равновесие системы сдвигается при этом в точку Е2, что обусловливает рост как уровня дохода (до Y2), так и внутренней ставки процента (до i2).

Рис. 13.16. Плавающий курс: монетарная экспансия в условиях высокой мобильности капитала

Рис. 13.16. Плавающий курс: монетарная экспансия в условиях высокой мобильности капитала

Несмотря на однонаправленный характер изменения и ставки процента, и национального дохода, их действие на сальдо платежного баланса будет, как известно, различным. Однако, учитывая, что в условиях высокой мобильности капитала масштабы его притока в страну значительны, положительного сальдо по счету движения капитала (вызванного ростом ставки процента) более чем достаточно для компенсации отрицательного сальдо торгового баланса, вызванного ростом уровня дохода. В результате возникает избыток платежного баланса, соответствующий длине отрезка Е2А.

В то же время приток капитала в страну, вызванный ростом внутренней ставки процента, вызовет соответствующее удорожание национальной валюты. Результатом повышения валютного курса, а следовательно,

и снижения объемов чистого экспорта, будет сдвиг влево кривых IS и ВР до тех пор, пока будет существовать активное сальдо платежного баланса, т. е. пока кривая ВР не "встретит" точку пересечения кривых IS и LM. Внутреннее и внешнее равновесие восстанавливаются в точке Е3, где уровни дохода Y3 и внутренней процентной ставки i3 незначительно превышают свои исходные значения (Y1 и

Таким образом, экспансионистская фискальная политика в условиях высокой мобильности капитала является малоэффективной.

Последствия проведения в экономической системе экспансионистской денежно-кредитной политики проанализируем при помощи модели IS-LM-BP, представленной на рис. 13.17. В результате роста денежной массы в стране кривая LM1 сдвигается вправо в положение LM2, а внутреннее равновесие смещается в точку Е2.

Рис. 13.17. Плавающий курс: фискальная экспансия в условиях высокой мобильности капитала

Рис. 13.17. Плавающий курс: фискальная экспансия в условиях высокой мобильности капитала

В результате объем производства возрастает до уровня Y2, однако этот рост достигается ценой дефицита платежного баланса (Е2А), обусловленного прежде всего значительным оттоком капитала из страны вследствие понижения ставки процента до уровня ї2.

Понижение курса национальной валюты, обусловленное оттоком капитала из страны, приведет к росту чистого экспорта. Кривая 751 сдвинется в положение 752 а кривая ВР пойдет вправо (вниз), пока общее

равновесие не установится в точке Е3, где уровень национального дохода Y3 выше, а соответствующая процентная ставка ї3 ниже их первоначальных уровней (Yi и її).

Следовательно, в условиях высокой мобильности капитала денежно-кредитная политика является достаточно эффективной. Кстати, здесь, как и для случая с абсолютной мобильностью капитала, основным фактором роста национального дохода является не рост инвестиций, а увеличение объема чистого экспорта.

Внешнеэкономическая торговая политика предполагает, как правило, введение тех или иных протекционистских мер, ведущих к росту чистого экспорта, что перемещает график функции 75 вправо и вызывает рост в стране внутренней ставки процента и уровня дохода (рис. 13.18).

У

У

Национальный Доход

Рис. 13.18. Плавающий курс: протекционистская политика в условиях высокой мобильности капитала

Результатом осуществления протекционистской внешнеторговой политики будет также сдвиг вправо и кривой ВР, что вместе с последствиями сдвига вправо кривой 75 приведет к возникновению значительного активного сальдо платежного баланса, пропорционального длине отрезка Е2А.

Все это означает, что проведение протекционистской внешнеэкономической торговой политики в условиях высокой мобильности капитала

и плавающего обменного курса приведет к значительному возрастанию обменного курса национальной валюты со всеми вытекающими отсюда последствиями: снижением объема экспорта, увеличением объема импорта, уменьшением чистого экспорта и национального дохода, уменьшением внутренней ставки процента. Результатом этих процессов будет сдвиг кривых 75 и ВР влево до тех пор, пока общее равновесие открытой экономической системы не восстановится в исходной точке макроэкономического равновесия E1 что свидетельствует о неэффективности протекционистской политики в рассматриваемых условиях.

I 1 t-i Yt Yt h у

Национальный доход

Рис. 13.19. Фиксированный курс: фискальная экспансия в условиях высокой мобильности капитала

Перейдем теперь к рассмотрению результатов макроэкономической политики в условиях фиксированного обменного курса национальной валюты. Последствия осуществления расширительной бюджетно-налоговой политики для случая высокой мобильности капитала проанализируем при помощи модели, представленной на рис. 13.19.

Фискальная экспансия сдвигает кривую IS1 в положение IS2, обусловливая тем самым рост внутренней ставки процента (i2 > i1) и положительное сальдо платежного баланса, соответствующее длине отрезка Е2А.

Приток капитала в страну вызовет рост спроса на национальную валюту и ее обменного курса. Для поддержания объявленного фиксированного курса Центральный банк будет вынужден скупать иностранную валюту в обмен на национальную, что увеличит предложение денег в стране. Кривая LM1 на рис. 13.19 начнет сдвигаться вправо до положения LM2: пока не будет полностью компенсирован дефицит платежного баланса. Необходимо отметить при этом, что в точке Е3 доход значительно выше, чем в точке E1. Это объясняется тем, что в условиях высокой мобильности капитала влияние расширительной фискальной политики усиливается эффектом от увеличения денежной массы.

Национальный

Национальный

доход

Рис. 13.20. Фиксированный курс: монетарная экспансия в условиях высокой мобильности капитала

Продолжая анализ последствий проведения макроэкономической политики в условиях фиксированного валютного курса и высокой мобильности капитала, предположим, что Центральный банк осуществил монетарную экспансию, понизив, к примеру, для коммерческих банков страны норму обязательного резервирования (рис. 13.20).

Рост предложения денег в этом случае сдвинет кривую LMl вправо до положения ZM2, увеличивая доход (от Y1 до Y2) и понижая ставку процента (с i1 до i2). Поскольку счет движения капитала, как и счет текущих

операций, будут изменяться в одном и том же направлении, возникнет существенный дефицит платежного баланса, соответствующий длине отрезка Е2А.

Возникший дефицит платежного баланса приведет к падению спроса на национальную валюту и понижению ее обменного курса. Для поддержания фиксированного обменного курса Центральный банк будет вынужден проводить интервенции на валютном рынке, продавая резервы иностранной валюты в обмен на национальную. В результате предложение денег в стране начнет уменьшаться, кривая LM2 будет сдвигаться влево до тех пор, пока не будет ликвидирован дефицит платежного баланса, т. е. до своего первоначального положения LM1.

Таким образом, монетарная политика при фиксированном валютном курсе в условиях высокой мобильности капитала так же неэффективна, как и в случае его абсолютной мобильности.

Результаты внешнеэкономической торговой политики в случае высокой мобильности капитала также аналогичны последствиям ее проведения в условиях абсолютной мобильности капитала. Чтобы убедиться в этом, рассмотрим графическую модель, представленную на рис. 13.21. Непосредственными результатами протекционистской внешнеторговой политики являются, как известно, рост чистого экспорта, ставки процента и национального дохода, что соответствует переходу экономической системы в новое равновесное состояние, характеризуемое на рис. 13.21 точкой Е2 (Y2, i2)

Прямым следствием осуществления такой политики является также сдвиг кривой ВР вправо. Кроме того, при высокой мобильности капитала в связи с ростом внутренней ставки процента существенно возрастает приток иностранного капитала в страну.

Для того чтобы в этих условиях не допустить роста курса национальной валюты, Центральный банк должен будет проводить валютные интервенции, выкупая иностранную валюту в обмен на национальную. В результате денежное предложение в стране будет возрастать до тех пор, пока равновесие в экономической системе не установится в точке Е3, которой соответствуют более низкая ставка процента (i3) и более высокий уровень дохода (Y3) нежели в исходном состоянии Е1.

Таким образом, проведение протекционистской внешнеэкономической торговой политики в рассматриваемых условиях (фиксированного

Шх, Ші

BP,

| X і /11 | |

| / ' 1 | |

| / ' І | |

| * р 1 | 1 Л. |

| 1 1 | І |

| 1 1 | |

| LA— | —1 ш- |

Yi Y2 Y, Y

Национальный доход

Рис. 13.21. Фиксированный курс: протекционистская политика в условиях высокой мобильности капитала

обменного курса и высокой мобильности капитала) является весьма эффективным.

большой открытой экономической системы

При анализе модели малой открытой экономики мы исходим из предположения, что проводимая страной экономическая политика не влияет на мировую ставку процента и что экономика может заимствовать капитал и предоставлять кредиты по мировой ставке процента в неограниченных количествах.

Для большой открытой экономики эти предположения становятся нереалистичными, так как она занимает промежуточное положение между рассмотренной нами малой открытой экономикой и моделью закрытой экономики. В этом случае ставка процента не является экзогенной переменной: чем больше такая экономика заимствует за границей, тем более высокую ставку процента ей приходится платить. В результате,

что и неудивительно, имеет место сочетание двух различных по своим параметрам моделей. Или возьмем, например, проблему сокращения национальных сбережений в результате экспансионистской бюджетно-налоговой политики правительства. Как и в закрытой экономике, подобные действия в условиях большой открытой экономики также приведут к повышению ставки процента и вытеснению частных инвестиций. Так же как и в малой открытой экономике с совершенной мобильностью капитала, эти действия правительства большой открытой экономики приведут к появлению положительного сальдо счета движения капитала, дефицита текущего счета платежного баланса и к росту реального обменного курса.

Таким образом, модель открытой экономики естественным образом сочетает в себе некоторые черты модели малой открытой экономики с некоторыми элементами закрытой экономической системы.

Если же внимание читателя акцентировать на отличительных ее характеристиках, то основной среди них необходимо отметить эндогенный характер мировой ставки процента в условиях функционирования большой открытой экономики. Еще раз подчеркнем, что мировая ставка процента определяется здесь не столько мировыми финансовыми рынками, сколько экономической политикой самой большой открытой экономической системы; в частности, чем больше средств большая экономика желает заимствовать на мировых финансовых рынках, тем более высокую процентную ставку ей приходится платить.

Рассмотрим, как приток капитала (КА) зависит от уровня внутренней ставки процента (і) для разных типов экономических систем (рис. 13.22).

В условиях закрытой экономики (рис. 13.22, а) не существует международного кредитования, поэтому КА = 0 вне зависимости от величины ставки процента.

Рис. 13.22, б характеризует малую открытую экономическую систему с абсолютной мобильностью капитала, который свободно движется между странами при мировой ставке процента и функция КА имеет абсолютную эластичность спроса (предложения) при і = і .

Третий промежуточный вариант (рис. 13.22, в) отражает положительную зависимость между притоком капитала в большую экономику и величиной внутренней ставки процента. Чем выше ставка процента

|

э

Я* 0 ^

Приток

капитала

Приток Приток капитала капитала

О б в

Рис. 13.22. Зависимость притока капитала из-за рубежа и ставка процента

а закрытая экономика; б малая открытая экономика; в большая открытая экономика

в стране, тем более привлекательными становятся активы данной страны для зарубежных инвесторов и тем больше средств для накопления капитала поступает в эту страну из-за рубежа: KA = KA(i).

1 Увеличение государственных расходов ведет к росту совокупного спроса, вызывая, как правило, увеличение объемов выпуска. Но более высокий объем выпуска вызывает рост ставки процента на рынке активов, что сглаживает воздействие фискальной политики на выпуск. Более высокий уровень ставки процента снижает уровень инвестиционных расходов или "вытесняет" инвестиции. Следовательно, фискальная политика, вызывающая увеличение выпуска, может в конечном счете сократить уровень инвестиций.

13.2.2. Модель большой открытой экономики

Модель большой открытой экономики аналогична модели малой открытой экономической системы за исключением фрагмента, формализующего условие движения потоков капитала. Ниже перечисляются все ее составные элементы, в частности:

= Y=F(K, L).

= C + I+G +XN. C = C(Y-T).

Это уравнение свидетельствует, что приток капитала, т. е. сальдо счета движения капитала платежного баланса страны, является функцией внутренней ставки процента.

1) величина выпуска (национального дохода) определяется характером

производственной функции и располагаемыми объемами труда (L) и капитала

(К)

основное макроэкономическое тождество национальных счетов;

зависимость объема потребления от величины располагаемого дохода;

зависимость объема инвестиций от реальной ставки

Обсуждение Международная экономика

Комментарии, рецензии и отзывы